【2024年版】クレジットカードの還元率が高いおすすめ10枚!メリットや審査・口コミを徹底解説

クレジットカードは、キャッシュレスの先駆けであり、今でも王道のキャッシュレス決済の代表格です。

スマホ決済や、電子マネー・タッチ決済など多くの決済手段と連携し、クレジットカードの利便性と付帯サービスの魅力はさらに進化しています。

この記事では、クレジットカードの基本スペックの比較、さらにクレジットカード毎に力を入れている付帯サービスやポイント還元率に焦点をあて、おすすめのクレジットカードを徹底解説しています。

自分のライフスタイルにピッタリのクレジットカードを見つけてくださいね!

おすすめ 還元率 高い クレジットカード

監修者

ファイナンシャルプランナー

コア・ライフプラニング株式会社 理事 営業教育部 部長

伊藤 理沙

神戸市出身。新卒で大手国内保険会社に入社後、14年勤務し、大型乗合保険代理店に所属を変え、 ファイナンシャルプランナーとしてマネースクールを中心に活躍中。

第1子を出産し、教育資金を考える中、資産運用について深く研究されていて、資産運用、節約節税などを得意とする。個別相談件数は1万件を超え、親しみやすく、知識、経験豊富な頼りがいのある働くママ講師

▶プロフィールの続きを見る

監修者

ファイナンシャルプランナー

コア・ライフプラニング株式会社 理事 営業教育部 部長

伊藤 理沙

▶プロフィールの続きを見る

三井住友カード(NL)

- カード番号等の記載が一切ない

- 対象のコンビニや飲食店・マクドナルドなどで最大7.0%ポイント還元(※1)

- 最短10秒で審査完了!すぐにアプリを使ってすぐに買い物ができる(※2)

- 家族ポイントで最大12%ポイント還元

- 学生なら対象サブスクサービスで最大10%ポイント還元(※3)

- 海外旅行傷害保険が最高2,000万円付帯(利用付帯)

三井住友カード(NL)は、カードの表裏にカード番号や名前、セキュリティーコードの記載がないクレジットカードです。

お店での支払いでカード番号が必要になることは数年に1度あるかないか、ほとんどないに等しいですよね!

カード番号が記載されているがために、カード番号を覚えて不正利用する事件が起こったこともあり、クレジットカードを持ったことがない人には不安で仕方ありません。

三井住友カード(NL)はカードデザインからカード番号がなくなったので、誰が見てもカード番号を盗むことができない上に、本人ですらカード番号を知りたくてもカードを見てもわかりません。

新規入会&スマホのタッチ決済3回利用

\ 最大5,000円分プレゼント中 /

対象期間:2024/4/22~2024/6/30

PR:三井住友カード株式会社

※即時発行できない場合があります

三井住友カード(NL)の審査

三井住友カード(NL)の審査申込み基準は「満18歳以上(高校生は除く)未成年の方は親権者の同意が必要」となっていて、収入についての記載が一切ありません。

学生・主婦・パート・アルバイト・年金受給者の方も審査申込みできるクレジットカードです。

最短10秒で即日発行ですぐに使える!(※2)

急にクレジットカードが必要になった場合でも、三井住友カード(NL)は、最短10秒でカード番号を発行してくれます!(※2)

早ければ、審査申込みの10秒後にはネットショッピングに利用することができます。(※2)

しかも、三井住友カード(NL)は、Google PayとApple Payも利用することができるのでスマホに登録することで、電子マネーiDとして、コンビニやスーパーで利用することができます。

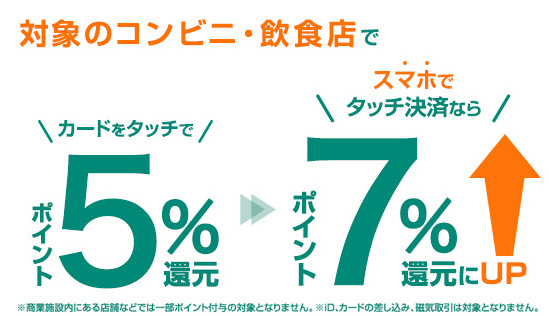

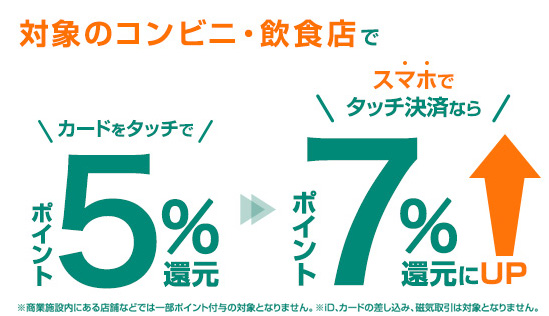

スマホでタッチ決済で驚異の還元率最大7%に!

三井住友カード(NL)は対象のコンビニや飲食店、マクドナルドなどで、三井住友カード(NL)でスマホのタッチ決済を利用すると最大7%ポイント還元になります。(※1)

三井住友カード(NL)は、審査スピードも速く、還元率もずば抜けて高く、年会費は無料で海外旅行傷害保険までついてくる現在最強のクレジットカードですよ!

新規入会&スマホのタッチ決済3回利用

\ 最大5,000円分プレゼント中 /

対象期間:2024/4/22~2024/6/30

PR:三井住友カード株式会社

※即時発行できない場合があります

※1・※2・※3三井住友カード(NL)のポイント還元と最短10秒発行についての注意点

※1 ポイント還元についての注意事項

・対象のコンビニ・飲食店でのスマホのタッチ決済で最大7%ポイント還元。

・iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2 最短10秒発行について

・最短10秒発行 24時間受付

・即時発行できない場合もあります。

※3 学生ポイントについて

・学生ポイントの特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

イオンカード(ミニオンズ)

とってもかわいいカードデザインのイオンカード(ミニオンズ)!

なんとイオンカード(ミニオンズ)は、映画を土日・祝日関係なく、いつでも1,000円(税込)で観ることができますよ!(年間購入可能枚数12枚)。さらにドリンク(Sサイズ)・ポップコーン(Sサイズ)セット引換券付きシネマチケットが1,400円(税込)で購入できます。(年間購入可能枚数18枚)

他にも毎月20日・30日のお客様感謝デーはカード払いで5%OFFや、イオン系列でいつでもポイント2倍が実施されています。

さらに、審査は最短5分で完了し、すぐにApplePayやイオンiDでお買い物ができますよ。

映画がいつでも1,000円は、ものすごく人気のサービスです。この特典を目当てにたくさんの申込みが行われているんですよ!

※【イオンシネマ特別鑑賞 注意事項】

※沖縄・鹿児島・宮崎・山陰・奈良などご利用できない地域がございます。イオン商業施設内の他社映画館は対象外です。

<イオンシネマ特別鑑賞 注意事項>

・イオンシネマ/シアタス以外の映画館および、「割引対象外」表示がある特別興行などではご利用いただけません。

・2023年10月1日(日)までに「特別鑑賞シネマチケット」 1,000円(税込)を12枚以上購入されているカード会員さまは、次回登録日まで同単価のチケットは追加購入いただけません。(例)2月1日に初回登録した場合、翌年2月1日に年間購入枚数の累積がリセットされます。

・対象カード会員さまが「暮らしのマネーサイト」専用販売サイトにて、イオンシネマで利用可能なシネマチケット(前売券)を優待料金で購入いただける特典です。劇場での直接購入は一般料金からの「イオンカード割引き」が適用されますのでご注意ください。

・「暮らしのマネーサイト」ログインには、イオンスクエアメンバーIDのご登録(無料)が必要となります。

・利用対象興行の3D/4D/IMAXなどの特殊スクリーンやアップグレードシートなどの特別席は、座席指定時に追加料金でご利用いただけます。

・シネマチケットの購入は「本人認証(3Dセキュア)」登録済みのイオンカードセレクト(ミニオンズ)、イオンカード(ミニオンズ)、TGC CARDのクレジット払いに限らせていただきます。

・本特典はイオンエンターテイメント(株)が提供いたします。販売画面の記載事項も合わせてご確認ください。

・転売・換金目的の利用が発覚した場合、本特典の利用を停止する場合がございます。

・本特典の内容が変更になる場合や予告なく終了となる場合がございます。

- 最短5分審査、即日発行、すぐに買い物できます。

- 流通系クレジットカードだから主婦やパート・アルバイトの方も申込みOKです!

- 年会費はずっと無料

- 映画がいつでも1,000円(税込)(年間購入可能枚数12枚)

- USJでの利用はポイント10倍

- お客様感謝デーはイオンで5%OFF

- イオンでいつでもポイント2倍

- 家族カードも年会費無料で3枚まで発行可能

- ETCカードも年会費無料

- ショッピングセーフティ保険で購入所品の破損を補償

- カード盗難補償付き

新規入会&利用で

最大5,000ポイントをプレゼント

審査申込みは専業主婦もOK!

イオンカード(ミニオンズ)の審査申請の基準は「18歳以上で電話連絡可能な方なら、お申込みいただけます(高校生は除きますが、卒業年度の1月1日以降であればお申込みいただけます)。」となっています。

未成年の方は親権者の同意が必要となりますので、申込み後に確認の電話が入ります。申込みについては、最低年収や職業について規制もないので専業主婦の方やパート・アルバイト・学生の方も申込みOK!

イオングループをたくさん利用してもらいたいということから作られているクレジットカードですので、利用者のターゲットを幅広く設定して主婦の方にも大人気です。

最短5分でカードが使える!

他のクレジットカード審査は最短でも30分がほとんどですが、イオンカード(ミニオンズ)はたった5分で審査が完了し、すぐにカードを利用することができます。

もちろん、申込み5分後に手元にクレジットカードは届きませんが、イオンカード公式アプリである「iAEONアプリ」にカード情報が届くためiD決済が可能となります!

たった5分なので、隙間時間に申込みしておいて、家事などをしている間にアプリのiAEONアプリでカード情報を受け取ることができ、その日から買い物にいけちゃいます。

しかも、iD加盟店やネットショッピングで利用することもできるので、イオングループ以外のコンビニなどでもiDで支払いできるお店であれば、即時利用することができます。

イオンシネマがいつでも1,000円!

イオンカード(ミニオンズ)の最大の魅力は、なんといってもイオンシネマチケットがいつでも1,000円(税込)で購入できることです!(年間購入可能枚数12枚)

さらにドリンク(Sサイズ)・ポップコーン(Sサイズ)セット引換券付きシネマチケットが1,400円(税込)で購入できます。(年間購入可能枚数18枚)

映画好きなら必携のクレカです!

イオンシネマチケットが1,000円で購入できるカードは、イオンカードの中でもこちらの3種類だけです。

- イオンカード(ミニオンズ)

- イオンカードセレクト(ミニオンズ)

- TGC CARD

イオンカードが発行しているクレジットカードは、ほとんど年会費無料のクレジットカードばかりなんですが、たった3種類のイオンカードだけに付帯している特別なサービスとも言えます。

映画のチケットは、大人1,800円(税込)もする上に映画館に行ったら、ついポップコーンやドリンクを購入しちゃいますよね。そうなると、あっという間に、3,000円近く出費してしまいます。

イオンカード(ミニオンズ)会員であれば、イオンシネマのチケットが曜日・時間関係なく、いつでも1,000円(税込)や、ポップコーンやジュース付きで1,400円(税込)で購入することができちゃいます!

※イオンカード(ミニオンズ)映画特典注意点

※ミニオンズデザインは Visa 、 Mastercard ブランドでの発行となります。

※沖縄・鹿児島・宮崎・山陰・奈良などご利用できない地域がございます。イオン商業施設内の他社映画館は対象外です。

<イオンシネマ特別鑑賞 注意事項>

・イオンシネマ/シアタス以外の映画館および、「割引対象外」表示がある特別興行などではご利用いただけません。

・2023年10月1日(日)までに「特別鑑賞シネマチケット」 1,000円(税込)を12枚以上購入されているカード会員さまは、次回登録日まで同単価のチケットは追加購入いただけません。(例)2月1日に初回登録した場合、翌年2月1日に年間購入枚数の累積がリセットされます。

・対象カード会員さまが「暮らしのマネーサイト」専用販売サイトにて、イオンシネマで利用可能なシネマチケット(前売券)を優待料金で購入いただける特典です。劇場での直接購入は一般料金からの「イオンカード割引き」が適用されますのでご注意ください。

・「暮らしのマネーサイト」ログインには、イオンスクエアメンバーIDのご登録(無料)が必要となります。

・利用対象興行の3D/4D/IMAXなどの特殊スクリーンやアップグレードシートなどの特別席は、座席指定時に追加料金でご利用いただけます。

・シネマチケットの購入は「本人認証(3Dセキュア)」登録済みのイオンカードセレクト(ミニオンズ)、イオンカード(ミニオンズ)、TGC CARDのクレジット払いに限らせていただきます。

・本特典はイオンエンターテイメント(株)が提供いたします。販売画面の記載事項も合わせてご確認ください。

・転売・換金目的の利用が発覚した場合、本特典の利用を停止する場合がございます。

・本特典の内容が変更になる場合や予告なく終了となる場合がございます。

ドコモ dカード

- 最短5分で審査完了!すぐに電子マネー「iD」が使える

- 毎週金曜日と土曜日の「d曜日」はAmazonなどネットショッピングで4.5%還元

- どこで使っても最低ポイント1%還元

- d払いでポイント3重どりが可能

- マツモトキヨシなどの特約店で最大4%還元

- 年会費無料

- 家族カードも年会費無料

- ショッピング保険 年間最高100万円

- 29歳以下なら国内・海外旅行傷害保険付き

- Apple Pay対応

dカードは、最大2,000ポイントプレゼント中!他にも、d払いのキャンペーンもたくさん実施中です。ポイントを上手に貯めよう!

\ 最大2,000ポイントプレゼント中 /

ドコモは、dカードと併用して、キャッシュレス決済である、「d払い」と「電子マネーiD」の普及に非常に力を入れています。

「d払い」または「電子マネーiD」を利用した場合に通常より多くのdポイントを還元するプログラムや、期間限定でd払いとdカードの紐づけでポイント3重どりなど非常に多くのキャンペーン費用を使っています。

ドコモのdカードは「d払い」と「電子マネーiD」に非常に多くの費用をかけて新規ユーザーの取込みを行っています!今がチャンスですよ!

dポイント3重どり

d払い(ドコモのバーコード決済)の支払い方法を、dカードに設定するとdポイントの2重どりができます。街のお店での利用なら0.5%プラスで合計1.5%還元!さらにdカードの提示で1.0%プラスの3重どりになる加盟店もあります。

d曜日は4%ポイント還元

d曜日(毎週金曜日・土曜日)なら、d払い対応のネットショップで、さらにプラス3.0%になり、合計4%還元になります。(d払いの支払い方法をdカードに設定してd払いでお支払い)

Amazon・メルカリ・マクドナルド モバイルオーダー・ユニクロオンラインストアなど超有名ショップも対象になります。

- dカード通常ポイント:1%

- d曜日ポイント:3%

金融部門での将来の覇権を本気で狙いに行っている感じですね!なのでドコモdカードは今とってもおススメのクレジットカードということになります。

マツモトキヨシで最大4%貯まる!

dカードなら全国のマツモトキヨシで最大4%貯まります!お薬や生活用品、コスメと品ぞろえバッチリでワクワクするマツモトキヨシ!

dカードは年会費無料で、dポイントカード、クレジットカード、電子マネーiDの3種類が一体型されたメリットの多いカードです。

dカードの審査申込み基準は?

- 個人名義であること(法人名義ではお申込みできません)

- 満18歳以上であること(ただし、高校生を除きます。また、未成年者は親権者の同意が必要です。)

- ご本人名義の口座をお支払い口座として設定いただくこと

- その他当社が定める条件を満たすこと

dカードの審査申込みの基準は、収入に関しての条件がないため、パート・アルバイト・専業主婦の方もOK!また18歳以上であれば大学生・専門学生など学生の方もOKです!

ただし、いくら収入に関しての条件がないからといって収入欄を空欄にするのはやめましょう。専業主婦の方は世帯収入を記載し、大学生や専門学生はアルバイトをしているならその収入を記載しましょう。

主婦の方で年収が103万円以下の方は、世帯の年収(家庭の収入の合算金額)を年収欄に記載できることになっていますでの、収入欄には0円と記載しないで世帯の年収を記入してくださいね!

必要事項を記入し申込みが完了すると、最短5分で入会審査完了のお知らせメールが届きます。(申込み完了から入会審査完了まで最短5分になるには9:00~19:50の間に申込みが完了し、引落し口座の設定手続きが申込み時に完了していること)

dカードが手元に届く前でも、dカードアプリから設定を行うとすぐにiDを利用することができるので、すぐにお買い物に利用できますよ!

dカードの発行日数は最短で5日程度です。平均すると1週間とされていますが、最大でも2週間はあれば確実にカードが届きます。

\ 最大2,000ポイントプレゼント中 /

ドコモのdカードについて詳しくは次の記事で解説していますので参考にしてくださいね!

プロミスVisaカード

- プロミスのカードローン機能付きクレジットカード

- 三井住友カード(NL)がベースだからセブン-イレブン・ローソン・マクドナルドなどでタッチ決済利用で最大5.0%ポイント還元

- スマホのタッチ決済で+2%ポイント還元

- 家族ポイントで最大12%ポイント還元

- 学生ポイントで最大10%ポイント還元

- 海外旅行傷害保険が最高2,000万円付帯(利用付帯)

会員数130万人のプロミスのカードローン機能付き

プロミスVisaカードは、人気の高還元クレジットカード三井住友カード(NL)をベースに、プロミスのカードローン機能が付いたクレジットカードです。

年会費無料で利用でき、セブン-イレブン・ローソン・マクドナルドなどの対象店舗でタッチ決済を利用すれば、最大5.0%のポイント還元になります。

さらに、スマホでのタッチ決済であれば+2.0%のポイント還元となり、合計で最大7.0%です。

セブン-イレブン・ローソン・マクドナルド・セイコーマート・ローソン・サイゼリヤ・ガスト・バーミヤン・しゃぶ葉・ジョナサン・夢庵・その他すかいらーく飲食店・ドトールコーヒーショップ・エクセルシオールカフェ・かっぱ寿司などが7%ポイント還元の対象です。

プロミスVisaカードの審査

プロミスVisaカードの審査申込み基準は、「満18歳以上のプロミス会員の方(高校生は除く)20歳未満の方は保護者の同意が必要」となっていて、収入についての記載が一切ありません。

プロミスVisaカードは、カードローンでもあるため、プロミスの審査に通過していることが大切です。

もちろん、プロミスVisaカード申込時にプロミス会員ではない方は、プロミスへの申込みをし審査通後、カードローンの契約完了後に、プロミスVisaカードの申込み、審査の流れとなります。

通常のクレジットカードと比べると、2回申込み、審査が行われるため、時間はかかってしまいますが、カードローンの枠を持っていると、もしもの時に助かります。

海外旅行傷害保険をほかの保険に切り替え可能

プロミスVisaカードには、海外旅行傷害保険が最高2,000万円が付帯しています。海外旅行に行く方には必要な保険なので、そのままにしておきたいところですが、海外旅行に行かない方には不要な保険となります。

海外旅行に行く予定がない方であれば、ぜひ「選べる無料保険」の中から好きな保険と切り替えてください。

選べる無料保険は、3つ用意されており、好きな保険と海外旅行傷害保険と切り替えることができます。

- 日常生活安心プラン

日常生活のケガや賠償に備えた保険 - ケガ安心プラン

交通事故によるケガを補償する保険 - 持ち物安心プラン

身の回りの持ち物が、盗難・破損・火災などの被害にあってしまった場合に利用できる保険

海外旅行傷害保険からほかの保険に切り替えた後は、もちろん海外旅行傷害保険は保険適用外となるので、注意が必要です。

Visa国内初のカードレスクレカの三井住友カード(CL)

三井住友カードには券面にカード番号がないナンバーレスカードを発行していますが、なんと国際ブランドVisaとしては国内初のカードレスクレジットカードが三井住友カードから発行されました。

カードレス=Card Lessの頭文字から三井住友カード(CL)と呼ばれるクレジットカードとなります。

スマホ決済やQRコード決済などキャッシュレスが主流となってきた流れにそって、カードレスのクレジットカードとなります。

プラスチックのカードが発行されないため、スマホから申込み後、最短10秒でカード番号が発行されるため、すぐにオンラインでの買い物をすることが可能となります。(※2)

インターネットでの買い物をするときは三井住友カードのアプリである「Vpassアプリ」からカード番号を確認することができるので、Vpassアプリをダウンロードした端末からしか確認することができません。

もちろん、オンラインだけではくApple Payなどのスマホ決済・QRコード決済などの決済サービスに登録すれば、すぐにお店でも利用すことができちゃいます。

スマホだけあればすぐに買い物ができる上に、嬉しいことに年会費無料なので三井住友カード(CL)を発行しておいても、損することも一切ありません。

クレジットカード発行すると不安になるのが盗難・紛失ですが、カードが発行されないので盗難・紛失することもなくなるのでセキュリティがさらにアップします。

セキュリティがアップした上に、なんとセブン-イレブン、ローソン、マクドナルドなど対象店舗でApple Payのタッチ決済・コンタクトレスを利用すると驚異のポイント還元率最大7%となります!(※1)

さらに、審査も最短10秒で完了し、アプリ上ですぐに利用を開始することができる超最先端のクレジットカードです。(※2)

- Visa国内初のカードレスクレジットカード

- ずっと年会費無料

- 対象のコンビニや飲食店、マクドナルドでスマホのVisaのタッチ決済、Mastercard®タッチ決済の利用で最大7%ポイント還元(※1)

- 海外旅行傷害保険が最高2,000万円(利用付帯)

- 最短10秒の即時発行(※2)

- Vポイントアプリで1ポイント=1円として使える!(Visaのみ)

審査申請基準は?

三井住友カード(CL)の審査申込み基準は「満18歳以上(高校生は除く)未成年の方は親権者の同意が必要」となっており、収入についての記載が一切ありません。

つまり、学生・主婦・パート・アルバイト・年金受給者の方も審査申込みOKのクレジットカードです。

新規入会&スマホのタッチ決済3回利用

\ 最大5,000円分プレゼント中 /

対象期間:2024/4/22~2024/6/30

最短10秒で即日発行ですぐに使える!(※2)

急にクレジットカードが必要になった場合でも、三井住友カード(CL)は、最短10秒でカード番号を即日発行してくれます!(※2)

もちろん、カードレスなので手元にプラスチックのカードは届きません。

カード番号発行後は、スマホに公式アプリである「Vpassアプリ」をダウンロードすることでカード番号を確認することができるので、すぐにオンラインショッピングはもちろん、Apple Payなどに登録することでお店でも買い物することができちゃいます。

しかも、三井住友カード(CL)はApple Payも利用することができるのですぐにスマホに登録することで、iDマークがあるところであればコンビニやスーパーでクレジット払いすることができます。

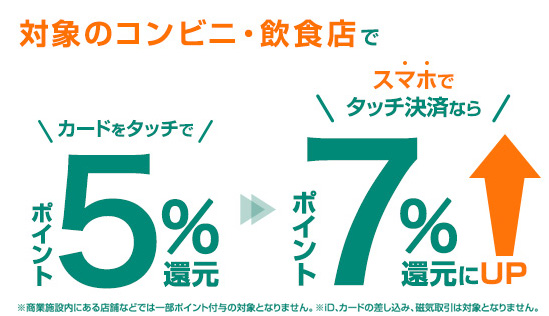

コンビニ・マクドナルド好きにはたまらない!ポイント還元率が最大7%に!

三井住友カード(CL)は、毎日利用しているといっても過言ではないコンビニや飲食店とマクドナルドなどの対象店舗で三井住友カード(CL)をスマホのタッチ決済で利用すると、なんとポイント還元率が最大7%となります。(※1)

三井住友カード(CL)の最大7%還元対象店舗

セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン、マクドナルド、モスバーガー、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※、ドトールコーヒーショップ、エクセルシオール カフェ 、かっぱ寿司の飲食店でスマホのタッチ決済利用で最大7%ポイント還元(※1)

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。

新規入会&スマホのタッチ決済3回利用

\ 最大5,000円分プレゼント中 /

対象期間:2024/4/22~2024/6/30

三井住友カード(CL)は、審査スピードも速く、還元率もずば抜けて高く、年会費は無料で海外旅行傷害保険までついてくる最先端のクレジットカードですよ!

※1・※2三井住友カード(CL)のポイント還元と最短10秒発行についての注意点

※1 ポイント還元についての注意事項

・対象のコンビニ・飲食店でのスマホのタッチ決済で最大7%ポイント還元。

・iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2 最短10秒発行について

・最短10秒発行 24時間受付

・即時発行できない場合もあります。

楽天カード

会員数日本一の楽天カードですが、日本郵政との業務提携が発表されて今後の展開が大きく注目されています。

いま楽天が力を入れているのは楽天モバイルの普及と楽天Payの普及です。この事業で天下を取ろうとかなり多くの費用をかけています。

費用をかけているということは、ユーザーがお得になるということですよね!

2021年11月からセキュリティを考慮した新デザインとなり、カード表面からカード情報がなくなりました。裏面にカード番号は記載されています。

カード表面はマット加工になってシンプルなデザインです。

楽天経済圏を意識して楽天カードを利用することでポイントがどんどん貯まり、楽天Payで支払いに使えるので総合的にめちゃお得になりますよ。

楽天カードは楽天経済圏と言われているポイントを大きく貯めることができるライフスタイルの中心的存在です。

携帯電話、ショッピング、保険、銀行など広範囲にまたがる楽天が運営する事業をメインにライフスタイルを組み立てることで、ものすごいポイント還元を受けることができます。

貯めた楽天ポイントは楽天Payにチャージして現金と同じように使えたり、楽天市場のショッピングに使えて使い道に困らまらないので、総合的に一番の節約になると言われています。

最初に持つクレジットカードとして使いやすく、夜の職業や年金受給者も申込みができる点が魅力的です。

また、楽天カードは年会費無料にもかかわらず海外旅行傷害保険が最高2,000万円が付帯しています。一般的なクレカで旅行傷害保険が付く場合は年会費が有料の場合がほとんどです。

- 貯めたポイントは楽天Payにチャージして1円単位で使える!

- 会員数日本一のクレカ(2,000万人突破)

- 主婦・アルバイト・夜の職業・年金受給者もOK!

- 楽天市場でポイント3倍以上!

- 年会費無料!

- 海外旅行傷害保険付き!年会費無料だから旅行の時だけ使うのもおすすめです!

\ 新規入会&利用で5,000ポイントプレゼント中 /

楽天カードの審査申込み資格

楽天カードの審査申請基準は、「18歳未満、高校生、海外在住の方以外」となっているため、主婦・パート・アルバイト・夜の職業や年金受給者の方も楽天カードは申込むことができますよ。

楽天カードの審査申請基準には「収入」についての記載がなく、申込みやすい審査申請基準になっています。過去にクレジットカードやローン等で数カ月の延滞などで事故情報がない限りは審査に通る可能性が高くなります。

ただし、主婦の方などの場合は、収入がないからとって年収を0円で記載すると審査に落ちる可能性がありますので、主婦やパートの場合はご自身のみの収入を記載せずに同一家計世帯全体の収入を記入しましょう!

年収0円で申請してしまうと、審査に落ちてしまう可能性が高くなってしまいます。

連絡先は携帯電話番号だけでも大丈夫です。自宅電話番号の欄は空欄にしておきましょう。

また年収の記入はキャッシング枠の申込みを行わない限り収入証明などは必要ありませんので、自己申告の年収を記載しましょう。手取りではなく税込み年収を記載します。

楽天ペイは楽天カードでチャージ&支払いで最大1.5%還元!

楽天ペイのアプリをスマホにインストールし、楽天カードを登録するとチャージすることなく楽天ペイで楽天カード支払いにすることができます。

楽天ペイで楽天カード支払い場合は100円につき1%の還元を受けることができます。

もっと効率よくポイントを貯めるためには、楽天ペイに楽天カードからチャージしてチャージ残高(楽天キャッシュ)で支払いをすると最大1.5%の還元を受けることができます。

楽天ペイに楽天カードでチャージすると0.5%還元、チャージ残高(楽天キャッシュ)で支払いをすると1%還元で合計1.5%が還元されるため、ザクザクポイントを貯めることができます!

楽天カード最大の魅力はポイント還元率!

楽天市場でいつでもポイント3倍以上!

楽天カードの最大の魅力と言えるのがポイントの還元率です。

楽天市場で楽天カード支払いにするだけでポイントが3倍以上になります。

また、旅行の予約が超お得な楽天トラベルでもポイント2倍です。さらに街の楽天カード優待店でもポイント1.5倍となっています。

- 楽天市場でポイント3倍以上

- 楽天トラベルでポイント2倍

- 街の優待店でポイント1.5倍

\ 新規入会&利用で5,000ポイントプレゼント中 /

楽天カードについて詳しくは次の記事で解説しています。参考にしてみてくださいね!

39歳まで限定のJCB CARD W・JCB CARD W Plus L

JCBは若い世代の取込みのためにキャンペーンを投下中!Amazon利用で30%キャッシュバック中!

JCBは若い世代の確保に本気で取り組み、将来にわたってJCBのファンになってもらいたいと考えていて、この39歳以下限定のクレカを特典満載で発行開始しました。

JCBカードWは常にポイント2倍で、39歳までに申込めば40歳以降も常にポイント2倍です。

また、セブンイレブン・Amazonではポイント3倍です。

2020年9月のマイナビニュースアンケート「男性が持っていたらかっこいいクレジットカード」でJCBカードが2位を獲得していますよ!

女性に聞いた「男性が持っていたらかっこいいクレジットカード」トップ10は?

「JCB CARD W」と「JCB CARD W plus L」は通常の2倍ポイントが貯まるにも関わらず、なんと年会費無料で海外旅行傷害保険が最高2,000万円、海外での買い物の盗難・破損の時に利用できる保険が最高100万円が付帯しています。

しかもJCBオリジナルシリーズパートナーのお店で利用するとポイントが最大11倍になり還元率が最大5.5%になります!

JCBは東京ディズニーランド・東京ディズニーシーのオフィシャルスポンサーということもあり貯まったポイントをパークチケットに交換することもできちゃいます。

JCB CARD W plus Lは女性向け特典付きです!

さらに「JCB CARD W plus L」は女性向けのクレジットカードとして作られており、女性疾病保険を少額で加入できたり、コスメ情報や美に関わる情報がつまった「LINDAリーグ」を利用することができます。

- Amazon・セブンイレブンでポイント3倍!2%還元

- スターバックスカードへのチャージでポイント11倍!5.5%還元

- 通常ポイントが2倍

- 年会費無料で海外旅行傷害保険が最高2,000万円付帯

- JCB CARD W plus Lは女性疾病保険が安くで加入できる

- JCBオリジナルシリーズパートナーで最大還元率が5.5%!

審査の内容は?

JCB CARD W・JCB CARD W plus Lの審査申込み基準は「18歳以上39歳以下で本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方。」の方となっています。

40歳の誕生日前日までは申込むことができるので、40歳の誕生日を迎える方は前日までに申込むと年会費無料で通常ポイントが2倍になるJCB CARD W・JCB CARD W plus Lを手に入れることできるかもしれません。

申込み基準にも「配偶者に安定継続収入」と記載があるため専業主婦、パート、アルバイト、学生の方も安心して申込むことができます。

\ 最大13,000円キャッシュバック /

キャンペーン期間:2023年12月5日(火)~2024年3月31日(日)

JCBは、Amazon・セブンイレブンとスタバに強い!

実はJCBカードはAmazonとセブンイレブンとスターバックスに強いクレジットカードです!

Amazonとセブンイレブンでは常にポイント3倍で還元率2%!

しかもJCBオリジナルシリーズパートナーあるスターバックスカードへのチャージでポイントが最大11倍になり還元率が最大5.5%になります!

JCB CARD Wについて詳しくは次の記事で解説しています。参考にしてみてくださいね!

ビュー・スイカカード

Suicaへのオートチャージが便利なビュー・スイカカードは、JR東日本が発行する関東圏での生活に大活躍の便利なクレジットカードです。

新社会人や学生の方が一気に増えるこの時期だからこそ、JR東日本は1年間で一番ユーザー獲得に力を入れている時期になります。

ビュー・スイカカードであれば、Suica・クレジット機能・定期券・JRE POINTカードが、たった1枚に集約されています。

Suicaカード、クレジットカード、定期券、JRE POINTカードの最大4枚のカードをお財布に入れていたのが、たった1枚にすることができるので、これであなたもミニマリストの仲間入りです!

Suicaへのチャージ・定期券購入時には通常のポイント3倍を貯めることができ還元率1.5%となります。貯まったJRE POINTで、いつもより豪華なお弁当やお惣菜などを駅ビルで購入することもできますよ!

年会費477円(税別)ですが、国内・海外旅行傷害保険が最大1,000万円が付帯しているので、安心して旅行に行くこともできます。

もしもビュー・スイカカードを紛失や盗難にあった場合でも、Suicaにチャージしていた残高も、しっかり補償となっているので1枚にまとまっていることへの不安も解消してくれます。

- Suica+定期券+JRE POINT+クレカ機能がたった1枚に集約

- Suicaチャージ、定期券購入でポイント3倍!

- 国内・海外旅行傷害保険が最大1,000万円

- Suicaで公共交通機関の移動が楽!

- 定期券一体型なのでお財布がスッキリ!

- 紛失しても安心!Suica残額も補償

- Suicaへオートチャージ可能

- JRE POINT加盟店で提示だけでポイントゲット

- カード盗難補償付き

審査申請基準は?

ビュー・スイカカードの審査申請の基準は「日本国内にお住まいで、電話連絡のとれる満18歳以上の方。(未成年の方は親権者の同意が必要です。)ただし、高校生の方はお申込みいただけません。」となっています。

未成年の方は親権者の同意が必要となりますので、申込み後に確認の電話が入ります。

申込みについては、最低年収や職業について規制もないので専業主婦の方やパート・アルバイト・学生の方も申込みOK!

ビュー・スイカカードはJR東日本グループが発行しているクレジットカードだけあって幅広い方に利用してもらいたいクレカとなるため、高収入である必要はありません。

クレカだけど定期券一体型に!

定期券購入は通常の3倍ポイントが貯まりますよ!

ビュー・スイカカードは定期券一体型が選択できます。

定期券を購入するときに、Suica定期券もしくは磁気定期券のどちらかを発行することになりますが磁気定期券だと改札口で磁気定期券を自動改札機に通す必要があり、パスケースやお財布から出す必要があり面倒ですが、ビュー・スイカカードにすることで、Suica定期券と同じく改札口にビュー・スイカカードをタッチするだけで改札口を通ることができるようになります。

なので、パスケースに入れたままタッチするだけで改札口を通ることができるので、慌てて定期券を出す必要がなくなります!

\最大8,000円相当ポイントプレゼント/

ビュー・スイカカードについて詳しくは次の記事で解説しています。参考にしてみてくださいね!

アメックス・グリーン

アメックスは海外資本のクレジットカードで独自審査を採用!新社会人でも持ちやすい人気のクレジットカードですよ!

かっこいいカードデザインと、ブランド力で人気のアメックスは海外資本のクレジットカードで、日本の他のクレジットカードと違い審査に独自の基準を設定しています。

そのおかげで非常に申込みしやすく、年会費無料のカードの審査に落ちた人もアメックスは持てたという人も多くなっています。

独自の審査だから持ちやすいクレカ!

ステータスカードなので、なかなか審査に通らないと思ってる方!実はそんなことないんです!

アメリカン・エキスプレスは、独自の審査システムを設けており、過去の状況よりも現在の支払い能力を重視しているといわれています。

私の友人でも、楽天カードの審査落ちした1週間後に、アメックス・グリーンに申し込みをしたらすぐに審査に通ってビックリしたほどです。

独自の審査システムで申し込みしやすい上に、付帯してる保険やサービス特典は充実しているのも人気の秘訣です。

アメックス・グリーンの特典は、国内空港ラウンジ無料やプライオリティ・パスが無料、手荷物無料宅配サービスなどの特典から、ショッピング・プロテクションやリターン・プロテクションなどの補償まであるのが魅力です。

さらに、アメックス・グリーンのポイントは、100円(税込)ごとに1ポイントたまって、たまったポイントを一度交換することでポイントの有効期限を無期限になります!

2020年9月のマイナビニュースアンケート「男性が持っていたらかっこいいクレジットカード」でアメックスが1位を獲得していますよ!

女性に聞いた「男性が持っていたらかっこいいクレジットカード」トップ10は?

- 独自の審査システムなので審査に通過しやすい!

- 一度交換すれば、通常3年間のポイント有効期限が無期限になる!

- 国内空港ラウンジ無料!さらに、同伴者1名も無料

- USJでアメックス会員限定特典あり!

- ショッピング・プロテクションで安心して買い物できる!

- Apple Pay対応

- au Pay・d払いにも対応!

アメックス・グリーンの審査申込み基準は?

審査申請基準

アメックス・グリーンの審査申請基準は「満20歳以上で、正社員もしくは安定した収入がある方(学生は除く)」となります。(2020年8月調べ)

20歳以上で、働いる方であれば派遣社員や契約社員の方も安心して審査申込みできます。

新社会人の方も、発行することができますよ!

アメックス・グリーンの審査申請基準は「満20歳以上で、正社員もしくは安定した収入がある方(学生は除く)」となります。(2020年8月調べ)

20歳以上で、働いる方であれば派遣社員や契約社員の方も安心して審査申込みできます。新社会人の方も、発行することができますよ!

学生の方は通常申し込みすることができませんが、秋ごろから春先にかけて、4年生大学、大学院、短期大学、専門学校在学中で、企業への内定が確定している方に向けた申し込みなどもあるので、卒業後初めて持ったクレジットカードがアメックス・グリーンなんて自慢することもできますよ。

\ 最大35,000ポイントプレゼント中 /

他社カードでは審査落ちも、アメックス・グリーンは発行の可能性あり!

クレジットカードを作るときには必ず審査があります。

細かい審査基準はクレジットカード会社ごとに異なりますが、支払い能力がない方は、まず審査を通過することができません。

支払い能力は、過去のクレジットカードやローンの支払いに遅れがないかや、借金がないかなど見られ金融ブラックがあると、まず審査は通過しないといわれています。

金融ブラックとは過去に、自己破産や債務整理などをして借金を減額したり、免責したりすることをいいます。

比較的審査基準が甘いといわれている楽天カードでも、金融ブラックだと審査に落ちてしまいます。

年会費無料のカードの審査に落ちたけど、アメックスは無事発行!

私の友人は、クレジットカードを長年もっておらず、ネットで買い物をするときも、コンビニ支払いや代引きを利用しており不便なのでクレジットカードが欲しいと今回申し込みを決意!

その中でも、比較的に審査が甘いといわれている楽天カードを申し込みしました。

年会費無料のカードを申込した翌日に、「審査落ち」のメールが届きました。

原因を調べたところ2014年の1月に自己破産をしており、かつ転職して半年ほどしかたっていなかったんです。

友人は、5年以上前なのでまさか審査に落ちるなんて・・・と肩を落としていましたが、あまりにもかわいそうだったので、試しに独自の審査システムがあるといわれているアメックス・グリーンの申し込みを勧めてみました。

楽天カードの審査落ちから1週間もしないうちにアメックスを申し込む暴挙に出た友人ですが、申込後すぐに「審査完了」してアメックス・グリーンの審査通過!

「通常約3営業日ほどでご本人様宛にカードを発送いたします」の文字を二人で確認して「えーっ」と声が出てしまったほどです。

まさか、審査が甘いといわれている楽天カードに落ちて、誰もが知るステータスカードで、審査も厳しいと思っていたアメックス・グリーンの審査通過するとは思いませんでした。

アメックスは、過去の支払い状況よりも現在の支払い能力を重視する傾向があるので、過去に自己破産や債務整理をした方でも申し込みができちゃうクレジットカードなんです!

\ 最大35,000ポイントプレゼント中 /

アメックス・グリーンについて詳しくは次の記事で解説しています。参考にしてみてくださいね!

PayPayカード

- 最短5分でカード番号が発行可能

- 年会費無料

- 通常ポイント還元が1.0%

- Yahoo!ショッピング・LOHACOで5%のポイント還元

- ポイントの有効期限が無期限

- カード番号レスで安心

PayPayカードは年会費無料のクレジットカードで、通常のポイント還元が1.0%で、Yahoo!ショッピング・LOHACOで利用するとポイント還元が5.0%と高還元率となるクレジットカードです。

普段からPayPayを利用している方にも、メリットの多いクレジットカードで、PayPay残高に現金でチャージしていた方も、PayPayカードを持っていると、PayPay残高にクレジットカードからのチャージが可能になります。

PayPayポイントで疑似運用体験

PayPayカードで貯まったポイントは、投資の疑似運用体験がPayPayアプリ内で簡単にはじめることができます。

通常、投資をスタートするときは、口座を開設したりと手続きが必要になりますが、PayPayアプリ内で気軽にスタートすることができます。

疑似運用体験には、5種類のコースが用意されており、好きなコースを決めて、運用したいポイントを追加してスタートなります。

1ポイントからできるので、運用とはどんなものなのかはじめてみるチャンスです。

運用状況もPayPayアプリ内ですぐに確認でき、追加したポイントの増減を確認することができます。

もちろん、途中でポイント追加したり、運用中残高からPayPayポイント残高に引き出すことも可能です。

PayPayカードは最短5分発行

PayPayカードは、年会費無料のクレジットカードで、最短5分で審査が完了します。

申込みと審査合わせて最短5分でカード番号が発行されるので、即時利用することができます。最短5分は、申込み時に口座登録が完了していることが前提となります。また、審査の状況次第では、最短5分とならない場合もありますが、スムーズに進めば、あっという間にカード番号が発行され、Yahoo!ショッピングなどですぐに利用することができます。

PayPayカードの審査

PayPayカードの審査申込み資格は、以下となります。

- 日本国内在住の満18歳以上(高校生除く)の方

- 本人または配偶者に安定した継続収入がある方

- 有効なYahoo! JAPAN IDをお持ちの方

申込み時には、スマートフォンが必要になります。

「安定した継続収入」との記載はありますが、「本人または配偶者」となっているため、専業主婦の方も申込み可能です。

また、パート・アルバイトをしている学生・主婦の方も申込みできます。

家族カードとETCカード

PayPayカードの家族カードは年会費無料で発行することができるので、家族の方もPayPayを利用しているのであれば、年会費無料で発行できるPayPayカードの利用がおすすめです。

ただし、注意が必要で、家族カード利用分は、本会員カード利用代金と合算され請求・引き落としになります。そのため、家族カード利用分のPayPayポイントも本会員へ付与されます。

また、本会員に付与されたPayPayポイントは家族間であっても、出金・譲渡はできません。

ETCカードは、年会費550円(税込)が必要になります。年会費が必要になるため、ETCカードは実際に利用する方のみ発行がおすすめです。ETCカードがある、高速道路や都市高速道路でのETCゲートを利用することができ、入口や出口で止まることなくゲートを通りすぎることができます。

ポイント還元は1.0%

PayPayカードは、200円(税込)ごとに1%のPayPayポイントが付与されます。1ポイントは1円分として利用することができるので、PayPayカードのポイント還元は、1.0%となります。

年会費無料のクレジットカードでポイント還元1.0%は悪くありません。

さらに、PayPayポイントの有効期限無期限となっているため、ポイントが失効することはありません。

貯まったポイントは、疑似運用体験で利用したり、PayPayでの支払い時に「ポイントを支払いに使う」の設定をすることで、貯まったポイントで好きな買い物をすることができます。

クレジットカードの作り方!クレジットカードとは?

クレジットカードは、商品やサービスの支払いを後払いにできる決済方法です。

現金払いの場合は、その場で代金を支払わないといけませんが、クレジットカードを利用した決済の場合は1ヶ月の利用料金をまとめて翌月または翌々月などに支払うことができます。

クレジットカード会社が設定している締日までに利用した合計金額が、支払日に銀行口座からの自動引き落としされます。

クレジットカードの後払い方式の仕組み

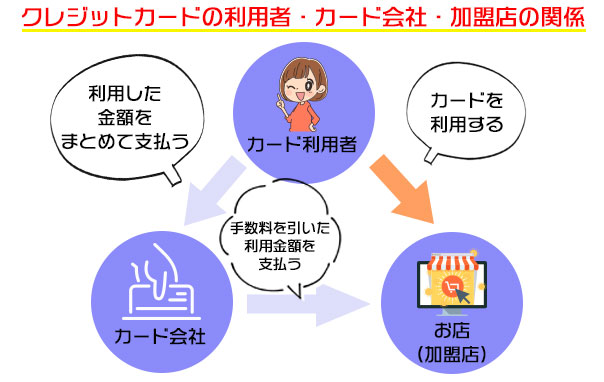

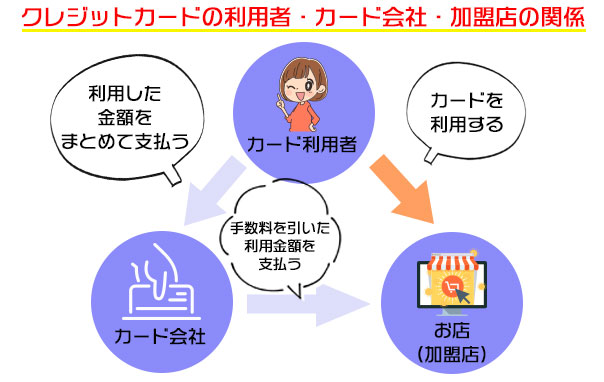

後払い方式を実現しているクレジットカードですが、どのような仕組みになっているのでしょうか?

クレジットカードは、利用者・カード加盟店・カード発行会社の3者によって成り立っています。

カード利用者がお店(カード加盟店)を利用すると、カード会社が利用代金をお店に支払います。

その後カード会社は利用者に請求を行います。

カード会社はカード加盟店から手数料として利用代金のうち一部を受け取ることで成り立っています。

カード会社の主な収入は手数料収入ですので、たくさんカードを利用してもらうことで利益を出せる仕組みになっています。

クレジットカードはを利用すれば、高額な商品やサービスの購入時でも、現金を持ち歩く必要がなくカード1枚で安全に買い物をすることができます。

現金を持ち歩く必要がないため、銀行からお金を引き出したりする時間や、手数料を節約することにも繋がります。

便利な反面、支払いが遅れてしまうと信用情報機関に記録が残り、クレジットカードの利用が制限されたり、新しいカードが作りにくくなるなどの可能性がありますので、支払日に遅れないように気を付けましょう。

クレジットカードは支払い方法を選べる

クレジットカードの支払い方法は、状況に応じて選べるようになっています。

利用した分をまとめて翌月に支払う「1回払い」が基本になりますが、高額な商品の購入を分割して支払ったり、ボーナス時期にまとめて支払うことで毎月の支払いの負担を減らすこともできます。

また、リボルビング払い(リボ払い)といって毎月一定の金額で支払う方法もあります。

コンビニやスーパーなどの少額の決済では「1回払い」のみというところが多くなっていますが、家電量販店や家具店など分割払いなどの支払い方法が選べるところがほとんどです。

分割払い・ボーナス払い・リボ払いは手数料が発生します。

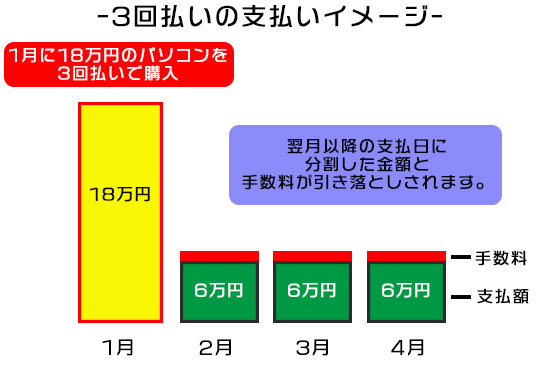

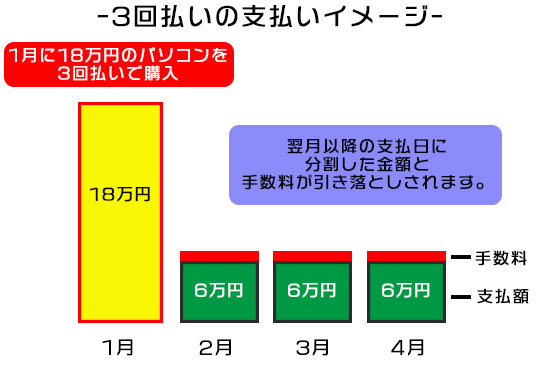

分割払いとは

分割払いは、利用額を3回以上に分けて支払う方法で、カード会社の定める手数料が必要になります。

引っ越しなどで大きな出費があるときなどに利用されることが多くなっています。

分割払いの回数はカード会社によって異なりますが、3回・6回・10回・12回・24回払いは多くのカード会社で対応しています。

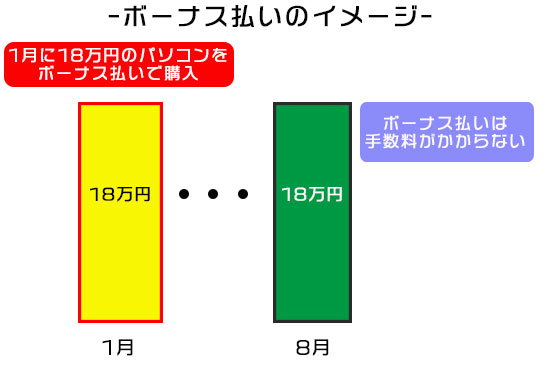

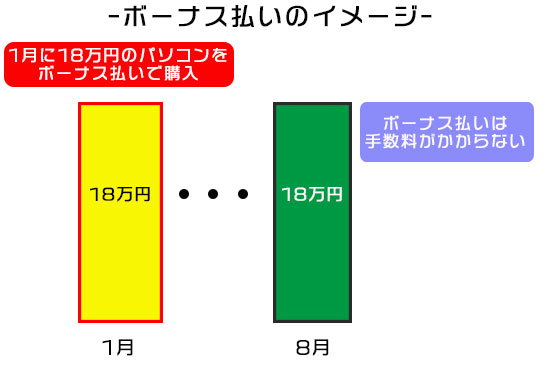

ボーナス払いとは

ボーナス払いは、ボーナスの月にまとめて支払う方法になります。

ボーナス一括払いの場合には、ボーナス月に一括で支払うことができ手数料が発生しない場合がほとんどです。

上手に利用することで必要なものを早く手に入れることができますね!

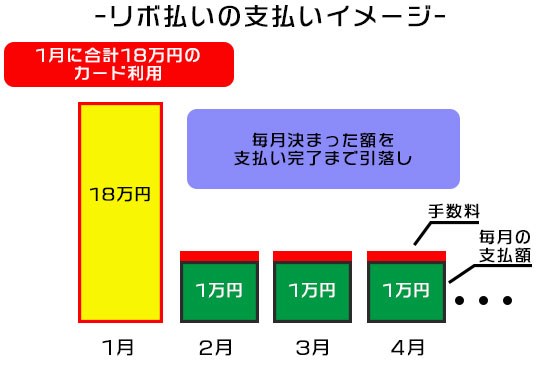

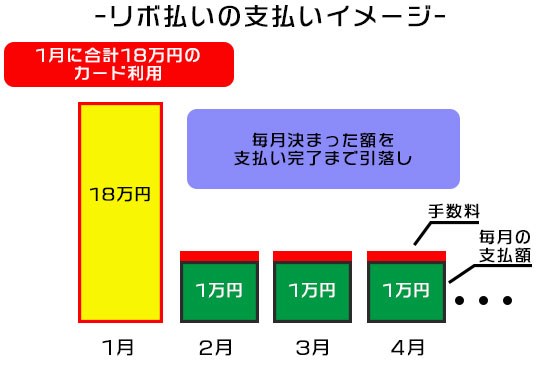

リボ払い(リボルビング払い)とは

リボ払いとは、リボルビング払いの略で、毎月、指定された一定の金額を返済していく支払い方式です。

返済額が一定になるので、結果的に毎月の支出が一定になり、計画的な利用が出来るというメリットがあります。

その一方で、利用残高全体に金利・利息手数料がかかりますので、使えば使うほどリボ払いの手数料も増えていく、かつ返済も長期化するというデメリットがあります。

「とにかく手数料がかかるのでリボ払いだけはするなよ!」と周りの方々に教えられて育った方も多いのではないでしょうか?

リボ払いと分割払いの違い

リボ払いの仕組みは、毎月の「支払額」を一定にして、元金+金利を返済していくというものです。

似た支払方法に分割払いがありますが、分割払いは「支払回数」を一定にして、元金+金利を返済していくというものです。

| リボ払い | 分割払い | |

| 返済方法 | 毎月の支払い額を一定にして返済 | 支払回数を指定して支払い |

| 特徴 | 毎月、利用残高にリボ払い手数料がかかる | 利用金額+分割手数料を支払い回数で割った額を支払う |

クレジットカードの国際ブランド

クレジットカードには国際ブランドというものがあります。

世界中で利用できる決済システムを提供するブランドのことになります。具体的には「VISA」・「MasuterCard」・「JCB」・「American Express」・「Diners Club」といったよく耳にすることがある名称になります。

例えば、VISAのマークがついてるお店であれば、VISAのマークがついたクレジットカードが利用できるということになります。

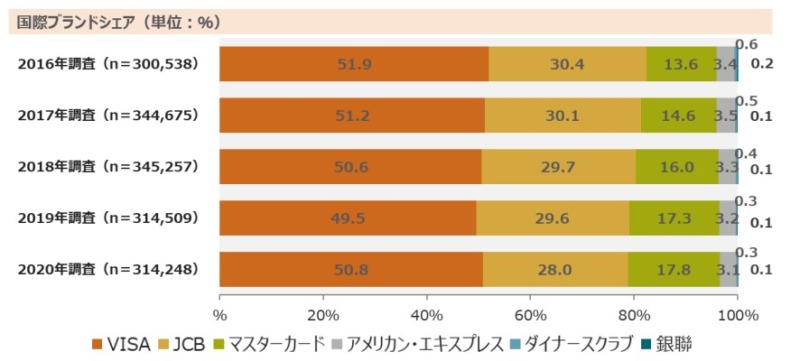

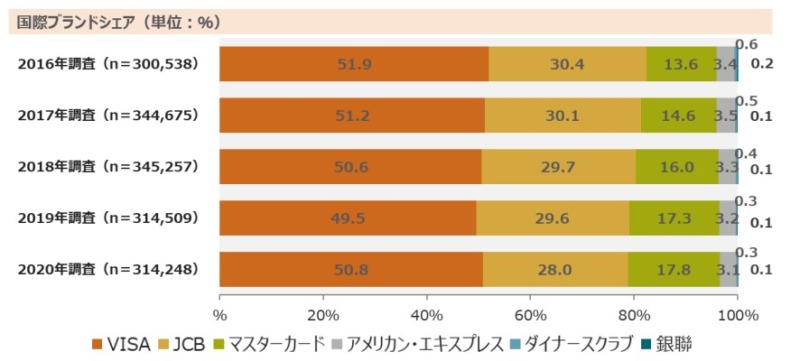

市場調査コンサルティング会社イプソスが2020年に実施した調査によると、日本で利用されたクレジットカードの国際ブランド別シェア率は、Visaが50.8%と高い数値となっています。

Visaに次いでJCBが28.0%、そしてMastercardが17.8%と続く結果になっています。

クレジットカードの審査を徹底解説

クレジットカードを申し込もうと思うときに一番気になるのは審査のことではないでしょうか?

クレジットカード会社は申込みの際の情報を頼りに、申込者の返済能力や過去の取引履歴、資産などを推定してカードの発行可否や利用限度額を決定しています。

そのため、審査申込みの際の内容が非常に重要になりますが、年収の記載方法など意外にも適当に記載してしまう方が多くいるようです。

例えば、年収の記載は手取り額ではなく税込み年収を記載します。また年収は自己申告で大丈夫で年収の証明書などは必要ありません。

その他、過去に延滞などがあった場合の影響や、収入の少ないアルバイト・パートの方が審査を申込む際のコツや在籍確認・勤務年数の影響などを詳しく解説しています。

記載された内容は審査結果に大きく影響してしまいますので、慎重に記入しましょう。

クレジットとは英語で「信用」を意味するため「信用カード」となります。

つまり、クレジットカードが発行されるということはクレジットカード会社から信用を得たということなるので社会生活でも大きなアドバンテージを得ることができますよ!

クレジットカードの審査で重視する3つの情報

クレジットカード会社が審査する際に一番重要にしているのが3Cと呼ばれるものです。

3つのCは「Capacity(キャパシティ)」、「Character(キャラクター)」、「Capital(キャピタル)」の頭文字からなっています。

申込みの際に記入した情報と信用情報機関の情報を基に3Cをチェックしカード会社で審査が行われます。

返済能力の審査

3Cの「Capacity(キャパシティ)」では申込者の返済能力を確認します。

カード会社としては安定して返済してくれる人にカードを発行したいと考えるためカード申込みに記載された年収、職業、勤務先、勤続年数などで判断します。

「Capacity」は英語で「収容能力、容積、容量」を意味しており申込者に返済能力がどれぐらいあるかをチェックする項目となります。

そのため、公務員や会社員の方で勤続年数が長ければ長いほど信用度は高くなります。

クレジットカードヒストリー(利用履歴・信用情報)の審査

3Cの「Character(キャラクター)」では返済期限までにきちんと返済する性格かを確認します。

友達にお金を貸すときも友達の性格をみて貸すか貸さないか判断するのと同じように申込者の性格をカード会社が判断しますが、申込み内容では性格はわかりません。

カード会社が申込者の性格の判断する材料となるのが過去の「クレジットカードヒストリー」となります。

クレジットカードヒストリーは「クレヒス」と略して呼ばれています。

クレジットカードやローンなどを申込みを行うとクレヒスが登録され返済が一定期間滞ると信用情報機関に登録されてしまいます。

いわゆる「ブラックリストに載る」と言われているもので信用情報機関に過去、滞った情報などが確認されるとクレジットカードの審査は厳しくなります。

ただ、クレジットカードの申込みも初めてで過去に一度も分割支払いやローン組んだことがない方は、もちろんクレヒスは何もありません!

クレヒスが真っ白な方を「スーパーホワイト」「ホワイト」と呼ばれており「スーパーホワイト」は過去に一度もクレジットカード、ローンなどを使ったことがない方で、「ホワイト」は過去にブラックリストで信用情報機関に登録されたが登録期間が過ぎて過去の履歴が消えた方のことを言います。

若い方であれば「スーパーホワイト」の可能性が高くなりますが、年齢が上がれば上がるほど、クレヒスが真っ白だと「ホワイト」の可能性が出てくるため審査が厳しくなる可能性があります。

クレヒスがホワイトで不安になる方もいるかもしれませんが実は、スマートフォンの本体を分割支払いすることで信用情報機関に登録されるので滞りなく支払っていればクレジットカードの審査も、スムーズに進む可能性が高くなります。

過去の延滞など記録は審査に影響

クレジットカード会社が審査が行う際に確認するのが申込者のクレジットヒストリーとなります。

クレジットヒストリーはクレヒスと略されて呼ばれていますが簡単に言うと申込者の信用情報のことを言います。

クレジットカード会社は申込者のクレヒスを個人信用情報機関に照会し、今まで滞納したことや自己破産したことがないかを確認します。

「ブラックリスト」という言葉を耳にしたことがあるかと思います。

クレジットカードを作ったり、ローンを組むだけで信用情報機関に登録されますが登録されることがブラックリストに載ったというわけではありません。

ブラックリストとは、ローンや機種代金を含めた携帯電話料金・クレジットカードの返済がの61日以上の滞ったり、破産や債務整理をしたりすると「事故情報、異動情報、延滞情報、ネガティブ情報」が個人信用情報機関に登録され、事故情報の内容にあわせて信用情報機関に一定期間登録されます。

| 信用情報機関 | 登録内容 |

| CIC(シー・アイ・シー) | 自己破産:5年 |

| 任意整理・個人再生:記録されない | |

| 延滞:5年 3回連続の延滞で事故情報として登録 | |

| JICC(日本信用情報機構) | 自己破産:5年 |

| 任意整理・個人再生:5年 | |

| 延滞:5年 3回連続の延滞で事故情報として登録 | |

| KSC(全国銀行個人情報センター) | 自己破産・個人再生:10年 |

| 任意整理:5年 | |

| 延滞:5年 返済日から61日以上、または3ヵ月以上の延滞 |

過去に自己破産などをした場合は5~10年間は個人信用情報機関に登録されているので新規でクレジットカードを申込んでも作ることは厳しい可能性があります。

ブラックリストは内容により個人信用情報機関に残る期間が異なりますが最低でも5年間は消えることはありません。

また、自己破産、債務整理、任意整理をしたときにクレジットカード会社の借金も含まれていた場合は、個人信用情報機関のブラックリストが消えたとしても持っていたクレジットカード会社内のブラックリストには何年も残るため、同じクレジットカード会社のカードを持つことは難しいので自己破産、債務整理、任意整理をしたことがある方は過去にどのクレジットカードを持っていたかは把握していた方が賢明です。

借入額や家族構成・住居で資産を審査

3Cの「Capital(キャピタル)」では申込者の資産をチェックします。

万が一、返済が滞った場合でも資産があれば返済することが可能になるため申込み内容の預貯金や家族構成、住居などで判断されます。

特に自営業の場合は審査が厳しくなるといわれていますが預貯金、不動産などの資産があれば評価は高くなります。

Capitalはプラスの資産のみではなく住宅ローンなどの負債もチェックされ判断されます。

クレジットカードの審査申込みを解説

クレジットカードを申込みをしたことがない方のために記載する内容には個人情報、年収、勤務先、住まい情報、ローンなどの借入れ情報となります。

カード会社は申込み時に申請された内容を基に審査を行いますので、記載内容は非常に重要です。

ミスの内容に記載することが大前提です。

記載する内容の年収や住まい情報などでクレジットカードの利用限度額や発行の可否が判断されますので、申込みに記載する内容にはコツがありますので、下記の項目を参考にしてくださいね!

年収は自己申告

審査で一番重要なのが申込書に記載する「年収」となります!

実は申込み時に源泉徴収票や収入証明書などを提出する必要がないため年収は自己申告制となり、だいたいの年収で問題ありません!

ただし審査に通りやすくするために明らかに実際の年収より多い金額を記載することは避けた方が賢明です。

年収を記載するときに会社員であれば手取り×12ヶ月とイメージされるかと思いますが、手取りの金額ではなく、社会保険料・税金などが引かれる前の「総支給額」となります。

手取りが毎月30万円以下ぐらいの方であれば、社会保険料・税金はだいたい3万円ぐらいと言われているので、33万円×12ヶ月=396,000円ぐらいとなり年収は400万円となりますが、ボーナスが支給されている場合は、ボーナス分をプラスすることで、年収を計算することができます。

毎月の手取りが多いと税率が高くなり3万円以上引かれるので手取りにプラス3万円は、あくまでも目安としてください。

- 年収欄の記載金額は、税引き前年収を記載

- 希望キャッシング枠を設定しなければ年収は自己申告でOK!

なぜクレジットカードの申込みの際の年収の記載は自己申告でいいのでしょうか?

それには理由があります。

年収が自己申告でいい理由は、カード会社は申込者本人の勤務先企業の規模や役職、勤続年数などの他要素からおおよその年収額を推定しています。

カード会社は申込書に記載された年収額だけで判断しているわけではなく、その他の項目から推定する年収額から審査を進めていきます。

年収欄が自己申告であっても、事実とかけ離れた金額であった場合はカード会社は虚偽の申告の可能性があると判断できるという訳です。

キャッシング枠の設定には別の審査がある

クレジットカードの申込みあわせて、キャッシングの利用を申込みを行う場合は、源泉徴収票などの年収証明書類の提出が求められる場合があります。

貸金業法で借入金額の総額は年収の3分の1までに制限されていて、キャッシング枠の設定には、借入金額の状況に応じて年収額の証明をする必要があるためです。

他社を含めた総借入金額の残高が100万円を超える場合には「収入額を証明できる書類」の提出が必要です。

- 源泉徴収票

- 給与の支払明細書(直近2ヶ月分および賞与のある方は、賞与明細1年分)

- 確定申告書(税務署受領印のあるもの、もしくは電子申告の受付日時の記載のあるもの)

- 納税通知書(年収もしくは所得金額記載のあるもの)

- 年金通知書

- 年金証書

- 所得証明書(年収もしくは所得金額記載のあるもの)

- 青色申告決算書(税務署受領印のあるもの)

- 収支内訳書(税務署受領印のあるもの)

- 支払調書

提出した書類は返却不可になっています。

クレジットカード申込みの際には発行されることを優先として、キャッシング枠の申込みはなるべく控える方が審査を通過しやすくなります!

クレジットカードの利用限度額の決定の仕組み

クレジットカードの審査を行うときに「支払可能見込額」を算定することが割賦販売法(2010年12月の改定法施行から)により義務付けられ「支払可能見込額」を超えるクレジット契約を原則できなくなりました。

「支払可能見込額」は申込書に記載された年収(総支給額)から算出となります。

年収から生活維持費とクレジット債務を引いた金額が支払可能見込額となり支払可能見込額に0.9を掛けた金額が、「クレジットカードの限度額」となります。

クレジットカード限度額=支払可能見込額×0.9

ただし、実際のクレジットカードの利用限度額とはイコールではなく、クレヒス、指定信用情報機関などの情報など総合的に判断し利用限度額が設定されます。

割賦販売法とは割賦販売を扱う店舗(加盟店)やクレジットカード会社に適用される法律で、クレジットカードやローンで支払いをしたときにトラブルの防止や解決するための法律となります。

過剰なクレジットの利用による消費者被害防止を目的として消費者の収入に見合ったクレジットカードの利用限度額を算出するために「支払可能見込額」を算定することが義務付けされました。

2018年6月にも改定が行われクレカ不正使用防止のため、クレジットカード加盟店とクレジットカード会社にセキュリティ強化のための義務が強化されています。

生活維持費の計算方法

クレジットカードの申込み欄には家族構成を記入する欄がありますが実は重要なポイントとなります!

家族構成はクレジットカード利用限度額に関係してくる支払可能見込額の計算に出てくる「生活維持費」に関わってきます。

生活維持費とは公的な統計に基づく最低限の生活を維持するために必要な1年分の経費となり、世帯の人数、住宅所有の有無、居住地により金額は異なってきます。

| 生計を共にする世帯人数 | |||||

| 1人 | 2人 | 3人 | 4人 | ||

| 住宅費用(住宅ローン・家賃) | なし | 90万円 | 136万円 | 169万円 | 200万円 |

| あり | 116万円 | 177万円 | 209万円 | 240万円 | |

例えば、持家で住宅ローンがある夫婦、こども1名の場合の生活維持費は3人世帯となるため209万円と算出されます。

年収が300万円でクレジット債務がない場合、支払可能見込額の計算は、年収300万円から生活維持費209万円が引かれて91万円となり、クレジットカード限度額は、91万円に0.9を掛けて約81万円となります。

ただし、クレジットカード利用可能額はクレジットカードごとに最高限度額が設けられているので、クレジットカード限度額が計算上は81万円となったからといって、その通り利用限度額にはなりません。

なお家族構成の欄も証明などは必要ありませんが正直に記入する必要がありませんが誤って多い人数で申込みはしないように注意は必要です。

住宅費用は居住状況が重要

クレジットカードの申込みには居住の種類を確認されます。

年会費無料の楽天カードの申込みを確認すると「居住状況」で用意された答えから選択することになっています。

持家(自己所有)

持家(配偶者所有)

持家(配偶者以外所有)

賃貸マンション

アパート

借家

社宅・官舎

寮

下宿・間借

その他

居住の種類と合わせて居住年数も選択する必要がありますが、居住年数が長ければ長いほど審査には有利になります。

居住なんて間違えても審査に影響ないと思われがちですが、支払可能見込額の計算に出てくる「生活維持費」の情報となるので正しいものを選ぶ必要があります。

クレジット債務に含まるもの

クレジットカードの申込みを記入していくと、「クレジット債務の年間利用予定額」を記載する欄が出てきます。

支払可能見込額を算出する際にでてくる「クレジット債務」で、クレジット債務とはクレジット代金の年間支払予定額になります。

クレジット債務と聞くとクレジットカードで支払うすべてが対象のように思われますが、1回払いの場合はクレジット債務の対象外となり、ボーナス払いなどをしている場合はクレジット債務対象となります。

| クレジット債務の対象 | 分割払い・リボ払い・2回払い・ボーナス払い・携帯電話の分割代金など |

| クレジット債務の対象外 | 住宅ローン・教育ローン・オートローンなど |

クレジット債務で注意が必要なのが、スマートフォン機種代金の分割支払いです。

今のスマートフォンは2年・4年などの割賦で契約することが多く、クレジット債務対象となるため忘れずに記載する必要があります。

ただし、万単位での記載となるので大体の金額で問題ありませんが気になる方はキャリアの会員サービスで確認することができるので、その場で確認して金額を記載すれば大丈夫です。

支払見込額が調査が省略されるケース

割賦販売法では、クレジットカードの申込みをした場合、必ず支払可能見込額を算出する義務づけていますが実は金額次第では省略されます。

クレジット会社は支払可能見込額を算出するタイミングはカード新規発行時、有効期限更新時、利用可能枠の増額申請時に行う必要があります。

ただし支払可能見込額の調査を省略できる例外措置も設けられています。

申込むクレジットカードの利用限度額が30万円以下であれば支払可能見込額の算出は省略することができるので、収入が少ない人でもクレジットカードを持つことが可能になります。

支払可能見込額の算出には申込み時に記載する内容で算出するので間違えないように記載する必要があります。

| シチュエーション | カード会社の対応 | |

| 少額限度額 | 限度額が30万円以下のクレジットカード発行の場合 | 過剰な債務や延滞が指定信用情報機関で確認できれば省略可能 |

| 一時増額 | 海外旅行、引っ越し、冠婚葬祭などの一時的な利用による消費者からの依頼に応じて限度額を増額する場合 | 目的・使用場所を確認することで、支払可能見込額調査を行わず増額が可能 |

| 緊急的支出 | 利用者もしくは家族の生命・身体を保護するため緊急に必要とされる場合(例:緊急医療費、介護用品) | 更新するカード会社の残高が5万円未満のカード更新は省略可能 |

| カード更新 | 未利用カードまたは少額利用カードの更新 | 親カードなどの支払可能見込額の90%の範囲内で利用されるので、付随カード単独の調査不要 |

| 付属カードの交付、増額 | 省略可能 | |

| カード紛失などによる再交付など |

自営業やフリーランスの場合の年収欄の記載方法

自営業やフリーランスの方も、もちろんクレジットカードを申込むことが可能です。

自営業・フリーランスの方の年収は、昨年の収入から必要経費を差し引いた所得を記入となり、税引前の金額となります。

年間の売上げが1,500万円で必要経費が800万円だった場合は、年収欄には700万円と記載することになります。

確定申告書に記載する所得金額部分が年収に相当します。

自営業の場合、仕事で使用するクレジットカードと私用のクレジットカードを別々に持っていた方が、経費処理がスムーズに行うことができます。

個人事業主やフリーランスでも申込みできる法人カード(ビジネスカード)もあるので、仕事用のクレジットカードなのか私用なのかも考えてクレジットカードを検討するのも悪くありません。

新社会人や転職直後の年収の記載方法

新社会人になる時にクレジットカードを申込む方も多いかと思いますが、新社会人や転職したばかりで1年未満の場合の年収に悩むかと思います。

新社会人や転職したばかりの方は見込み年収を記載します。

就職するときに会社から提示された見込給料×12ヶ月+見込ボーナスを記載で問題ありません。

勤務先・勤続年数は社会的信用を判断

勤続年数は長ければ長いほど審査には有利されていますが、勤務先・勤続年数は正直に記載をすることをおすすめします。

勤続年数の最低ラインは1年と言われていますが、新社会人向けのクレジットカードなどは、もちろん1年未満でも全く問題ありません。

クレジットカードに一般カード、ゴールドカード、ステータスカードとクレジットカードにもランクがあり勤続年数などから社会的信用度を見ています。

そのため、転職を考えている方でランクの高いクレジットカードを申込みたい方は、転職前にクレジットカードを申込んだ方がスムーズに審査が進むことが多いようです。

クレジットカードの審査で重要な割賦販売法を解説

割賦販売法により義務付けされた「支払可能見込額」を超えるクレジット契約を原則できくなったせいでクレジットカードの利用限度額が思っているより少ないと感じる方もいるかもしれませんが、割賦販売法は利用者を保護するために定められています。

もし、「支払可能見込額」を超える契約ができてしまうと、返済ができなくなりキャッシングなどをし最終的には自己破産などに陥ってしまう人が増えてしまいます。

改定前は悪質な勧誘が行われて無理やり契約させられたり、過剰与信などが行われておりとトラブルが多かったため改定され「支払可能見込額」を超えるクレジット契約が原則できなくなりました。

割賦販売法とは商品の支払いを分割払いなどの延べ払いに関する法律となります。

割賦販売法の目的は、割賦販売をする際の公正の確保、購入者が受けることのある損害の防止(クーリング・オフなど)、クレジットカード番号などの管理などが目的となっております。

1961年に割賦販売法が制定されてから経済の流れやキャッシュレス化が進む中で様々な問題に対応するため改定が行われています。

最近ではクレジットカードの不正利用が多く行るため加盟店でのクレジットカード番号などの適切な管理、不正利用防止対策が2016年改定で義務付けされました。

今では当たり前となりましたが、クレジットカードにはICチップが埋め込まれています。

ICチップにはクレジットカード情報が埋め込まれており簡単にスキミングすることが難しくなるため不正利用防止に繋がります。

現在、新規発行されるクレジットカードは、ほぼすべてICチップが埋め込まれたクレジットカードとなります。

割賦販売法は消費者を守るための法律となり不正利用防止や多重債務にならないために「支払可能見込額」の算出が義務付けなどを行っています。

パート・アルバイト・専業主婦・学生もクレジットカードを発行できる仕組みを解説

クレジットカードにもよりますが、パート・アルバイト・専業主婦の方も申し込むことは可能です。

理由として、無職の専業主婦や学生で年収がない場合はカード会社によっては本人ではなく世帯単位の年収を判断基準とすることがあるためです。

主婦の方でパート収入があった場合でも年間収入が103万円以下の場合は、扶養家族になり扶養家族の方の年収は世帯の年収を記載するので夫婦合算の年収を記入することができるので自分だけの年収を記入しないように注意が必要です。

日常的な利用が多いスーパー系や百貨店系・ネットショッピング系のクレジットカードの場合は専業主婦や学生の方の利用割合も非常に多いため、カード会社もユーザー獲得のために考慮しています。

カード会社がターゲットにしているユーザー層に合わせて、クレジットカードを選ぶことも重要となります。

例えば、マルイが発行するエポスカードや、楽天市場を運営する楽天の楽天カード、イオン運営のイオンカードなどが主婦の方にも発行されやすいクレジットカードとなります。

学生の方は学生専用を宣下しているライフカード(学生専用)や、年齢を20代以下に設定しているJCBカードWなどが発行されやすいクレジットカードになります。

カード会社が年収以外の部分で審査の基準を設定している場合が多くなるためです。

クレジットカードでよくある質問

- クレジットカードの審査で会社に在籍確認はありますか?

-

携帯電話の普及によって時間にかかわらず本人と連絡が取れるようになったため、信用情報が良好で過去に大幅な延滞などがない方や、勤務年数が長い方などは在籍確認はほとんど行われてないことが多くなっています。在籍確認は行われた場合でも、クレジットカード会社名で電話がかかってくることはなく個人名で電話がかかってくることが多いので会社の方にばれることはありません。

- キャッシング枠を申込むと審査は難しくなりますか?

-

クレジットカードの発行申込みと同時に、キャッシング枠の設定を申込むと審査項目が増えるため審査は少し難しくなります。審査が不安な方はクレジットカード発行後に、キャッシング枠を申込むことをおすすめします。

- アルバイトでもクレジットカードは作れますか?

-

アルバイト・パートや、派遣・契約社員の方もクレジットカードを作ることができます。少なくても継続的な収入があれば大丈夫です。年収が少なくても信用機関に延滞などの事故情報がなければ、利用限度額は30万円以下になりますが「支払可能見込額調査」が省略されるためクレジットカードを作ることができます。

- 専業主婦でもクレジットカードを作れますか?

-

専業主婦の方もクレジットカードを作ることができます。希望するクレジットカードの審査申請基準に「本人に安定した収入がある方」など本人としている項目がある場合は専業主婦の方は申込みできませんが、例えば審査申請基準が「18歳以上の方」のみとなっている場合は専業主婦の方も申込みができます。

- 初めてクレジットカード作る場合の注意点は何ですか?

-

初めてクレジットカードを持つ方は、「スーパーホワイト」と言って過去のクレジットカードの取引履歴がない状態になるため、カード会社が個人の信用情報を確認することができません。そのためゴールドカードなど一定の信用情報が必要なカードは審査に落ちてしまう可能性があります。まずは年会費無料のクレジットカードを申込みましょう。

- 携帯電話料金の滞納は審査に影響しますか?

-

携帯電話料金の滞納はクレジットカードの審査に影響があります。ただし、すべての携帯電話料金の滞納がクレジットカードの審査に影響するわけではなく、機種代金が分割で毎月の携帯電話料金に含まれている場合に審査に影響を与えます。

クレジットカードのおすすめ10枚のまとめ

いかがでしょうか?クレジットカードが会社が大きな予算を投下している時期は、かなりお得にカードの発行ができます。

カード発行後もきちんと使ってもらって、自社のファンを増やして長く使ってもらいたいという考えから継続的にお得なキャンペーンを実施してくれますよ!

カード会社からのメールや郵便物にはお得な情報が満載ですので、カード入会後もチェックしてみてくださいね!