アメックス(アメリカン・エキスプレス)の19枚の審査や特徴を比較【2024年版】

アメリカン・エキスプレス・カード(アメックス)は、ベーシックなアメックス・グリーンカードのほか、世界中の航空会社やホテルグループと提携した豊富な機能を持つクレジットカードを提供する国際ブランドとして知られています。

本家アメリカンエキスプレスの本社はアメリカ合衆国で、旅行代理店としても世界的規模を誇る大企業で、日本でも100年以上の歴史を誇っています。

アメックスは国際ブランドとして、いろんなカード会社からも発行されていますが、本家アメリカン・エキスプレス社から発行されているクレジットカードはブランド力の高さと質の高い付属のサービスで特に人気が高くなっています。

また、クレディセゾンから発行されているセゾンアメックスは、本家アメックスに比べると年会費が低く抑えられている特徴があります。

アメックスの審査は甘いということはありません。

しかし、アメックスの審査の大きな特徴は、日本の他のクレジットカードとは異なり、過去の延滞などの情報よりも、カード会員の現在の支払い能力を重視する「独自の審査システム」を採用しているところです。実際に他のクレジットカードの審査には落ちたけど、アメックスだけは審査を通ったという報告がたくさんあります。

- アメックスの審査や特徴を比較できる

- アメックスの審査基準・付帯サービスの詳細を確認できる

- セゾンから発行されているアメックスの機能や特徴を比較できる

監修者

ファイナンシャルプランナー

コア・ライフプラニング株式会社 理事 営業教育部 部長

伊藤 理沙

神戸市出身。新卒で大手国内保険会社に入社後、14年勤務し、大型乗合保険代理店に所属を変え、 ファイナンシャルプランナーとしてマネースクールを中心に活躍中。

第1子を出産し、教育資金を考える中、資産運用について深く研究されていて、資産運用、節約節税などを得意とする。個別相談件数は1万件を超え、親しみやすく、知識、経験豊富な頼りがいのある働くママ講師

▶プロフィールの続きを見る

監修者

ファイナンシャルプランナー

コア・ライフプラニング株式会社 理事 営業教育部 部長

伊藤 理沙

▶プロフィールの続きを見る

アメックスの審査

アメックスの審査は「最短60秒でカードの審査状況をご案内します。」と記載されています。

アメックスの審査は基本的に自動化されており、総合的に判断して審査されます。60秒以上かかる場合は別途審査に時間がかかる場合になりますので、数日は様子を見ましょう!

アメックスは海外資本の独自審査体系で知られており、年会費無料のカードの審査に落ちた方がダメもとで申込んだら審査に通ったなんてこともあるクレジットカードです。

一般的にクレジットカードの審査は、過去の信用履歴を重要な判断に利用しますが、アメックスは現在と未来の状況を鑑みて発行の可否を行うと言われていますので審査に不安のある方もチャレンジしてみる価値はありますよ!

上の記事では、クレジットカードの審査がどのように行われているのか詳しく解説しています。クレジットカード審査に通過するためのコツもわかると思いますので、参考にしてみてくださいね。

アメックスの審査難易度

「医者や弁護士など、社会的地位がある人しか審査に通らないのでは?」アメックスカードはステータスカードの象徴的な存在であることから、そんなふうな印象をもっている方も多いのではないでしょうか。

アメックスカードは安定した収入があれば正社員以外でも持てます。審査が厳しいという評判は過去のもの。現在は決して厳しいとはいえません。

アメックスは多くの人が持てるクレジットカードへ

- 派遣社員・契約社員・主婦(主夫)・年金受給者も発行できる

- 昔に比べると年収の基準が引き下げられている傾向にある

- 安定した職業だと判断されれば、年収の基準がさらに引き下げられる場合がある

- 勤続年数の長さは審査されない

- 資産や副業なども加味した、総合的な審査が行われる

- 日本のカード会社よりクレヒスを重視しない傾向にある

アメックスの審査を徹底解説

アメックスは海外資本の独自審査体系で知られており、年会費無料のカードの審査に落ちた方がダメもとで申込んだら審査に通ったなんてこともあるクレジットカードです。

一般的にクレジットカードの審査は、過去の信用履歴を重要な判断に利用しますが、アメックスは現在と未来の状況を鑑みて発行の可否を行うと言われていますので審査に不安のある方もチャレンジしてみる価値はありますよ!

アメックスには、ショッピング枠が設定されています。ショッピング枠は1ヶ月の間にどれくらいの金額までカード払いできるのかの上限金額が設定されています。

また、アメックスは一般的なクレジットカードに付帯しているキャッシング枠がありません。キャッシング枠の審査が無いため審査難易度が下がる傾向があり、人気の一つにもなっています。

アメックスのショッピング利用可能枠の決まり方

割賦販売法では、過剰なクレジットカードの利用による消費者の被害防止の観点から、クレジットカードの審査申込み者の年収・支払い状況に応じた支払可能見込額の調査と、ショッピング利用可能枠の設定がクレジットカード会社に義務付けられています。

アメックスの審査に申込む際に記載する年収や他社借入れ額などの情報は、この割賦販売法に基づき「支払可能見込み額」を算出するために利用されています。

アメックス支払可能見込額の算出方法

支払可能見込額算出の式

支払可能見込額=年収ー年間請求予定額ー生活維持費

それぞれの項目は次のように取得されます。

- 年収:クレジットカード審査申込みの際に、申告された年収

- 年間請求予定額:カード利用者が今後1年間に支払い予定のある割賦金額

- 生活維持費:経済産業省が定める生活維持費表から取得

| 生計を共にする世帯人数 | |||||

| 1人 | 2人 | 3人 | 4人 | ||

| 住宅費用 (住宅ローン・ 家賃) | なし | 90万円 | 136万円 | 169万円 | 200万円 |

| あり | 116万円 | 177万円 | 209万円 | 240万円 | |

なお、「住宅費用の有無」および「扶養家族の人数」申告がない場合は、「240万円」と一番高い生活維持費が設定されてしまいます。

- 申込み者が1年間のクレジットの支払いに充てられる金額として預貯金等を申告した場合、当該金額を加味して「支払可能見込額」を算出することができます。

- 年間請求予定額は割賦販売法に基づき、経済産業大臣から指定を受けた指定信用情報機関を利用して調査をします。指定信用情報機関とは、申込み者のクレジット利用状況や履歴を管理し、クレジット会社が審査を行う際に情報を提供している機関です。(指定信用情報機関はクレジットカード会社の場合はCICという機関の利用が多くなっています)

アメックスのショッピング利用可能枠の算出方法

アメックスのショッピング利用可能枠は、支払可能見込額の90%以内、またアメリカン・エキスプレス社の基準によって決定されます。

ショッピング利用可能枠の式

ショッピング利用可能枠=支払可能見込額×0.9 & クレジットカード会社の基準

例えば、アメックスの申込み者が年収600万円で、賃貸マンションに家族3人で暮らしていて、他社借入れがない場合は、(600-209)×0.9=351.9ですので、351万9千円がショッピング利用可能枠ですが、申込んだアメックスの初期利用限度額が100万円であった場合は、ショッピング利用可能枠が100万円で設定されることになります。

ただ、アメックスは一律の利用限度額を決めていませんので、初めてアメックスを作る場合でも利用限度額が大きく設定される場合もあります。

なお、ショッピング利用可能枠内で利用している金額は、総量規制には含まれません。総量規制はカードローン・キャッシングなどで現金を借入れできる限度を定めた貸金業法の制度で、年収の1/3までが上限とされています。

アメリカン・エキスプレス社の基準による審査

ショッピング利用可能枠の決定方法の基準は、法律によってある程度が決められていますが、それ以外の部分は発行元のアメリカン・エキスプレス社の基準になります。

一般的にクレジットカード会社は、申込み者の提出した申込み書から読み取れる本人属性と、信用情報機関の情報、他社からの借入れ金額の3点から総合的に発行の可否を決定していると言われます。

アメックスの発行可否についての最終判断は、総合的にアメリカン・エキスプレス社の基準で決定されることになります。

アメックスはJCB加盟店でも利用できる

アメックスはJCBと加盟店開放という提携を行っています。JCBのマークの付いた加盟店のほとんどでアメックスを利用できます。

アメックス共通のUSJ特典

アメックスはUSJ(ユニバーサル・スタジオ・ジャパン)のオフィシャル・マーケティング・パートナーです。アメックスの会員はUSJでアメックス限定の特典を受けることができます。

優先入場やレストランの割引、お得なツアーに参加することができます。話題のマリオの世界が楽しめる「スーパー・ニンテンドー・ワールド」もお得に楽しめますよ!

- ユニバーサル VIP ツアー~スーパー・ニンテンドー・ワールド~

- ユニバーサル VIP ツアー

- ユニバーサル・エクスプレス・パス~プレミアム~

- ユニバーサル・スタジオ・ジャパン貸切招待

アメックスの歴史

アメックスカードはカード名の「エキスプレス」からもわかるように、1850年に運送会社としてスタートしました。ゴールドラッシュで沸く西部と、東部のニューヨークを結ぶ運送業務はまたたく間に大ヒットし、やがて荷物だけでなくお金そのものの運搬も手掛けるようになります。

まず郵便為替のサービスを行い、その後トラベラーズ・チェックのサービスを全世界で展開し、1958年にクレジットカード業界へ参入しました。

アメックスのステータス

2020年9月のマイナビニュースアンケート「男性が持っていたらかっこいいクレジットカード」でアメックスが1位を獲得しています。

このようにアメックスは社会的にも高いステータス性を誇っています。

バブル時代は年収1,000万円以上の人しかアメックスを持てないとも言われていましたが、最近では作成のハードルも徐々に下がってきています。そんな現在でも【アメックス所持者=社会的な信頼度が高い】と認識されています。

アメックスのラインナップ

アメックスのクレジットカードのラインナップは、アメックス自体が発行している「プロパーカード」と、他社(航空会社や世界のホテルブランド等)との提携で発行されているカードに分かれています。

アメックスのプロパーカードの年会費・付帯保険・特典を比較

| キャンペーン | 年会費 | 旅行保険 | ショッピング 保険 | その他保険 | プライオリティ・パス | |

詳細 | 初月1ヵ月分の月会費無料 最大15000 ポイント | 月会費制に変更になりました。 1,100円(税込)/月 家族カード:550円(税込)/月 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高5,000万円 | 年間500万円 | オンライン・プロテクション リターン・プロテクション スマートフォン・プロテクション(2022年9月28日より追加) | スタンダード会員 |

| 公式サイトアメリカン・エキスプレス・グリーン・カード(通称:アメックスグリーン) | ||||||

詳細 | 最大30,000 ポイント | 31,900円(税込) 家族カード:1枚目無料 2枚目以降132,00円(税込) | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円 | 年間500万円 | スマートフォン・プロテクション オンライン・プロテクション リターン・プロテクション キャンセル・プロテクション | スタンダード会員 |

| 公式サイトアメリカン・エキスプレス・ゴールド・カード(通称:アメックスゴールド) | ||||||

詳細 | 最大60,000 ポイント | 143,000円(税込) 家族カード:無料(4枚まで) | 国内旅行傷害保険最高1億円 海外旅行傷害保険最高1億円 | 年間500万円 | スマートフォン・プロテクション オンライン・プロテクション リターン・プロテクション キャンセル・プロテクション ワランティー・プラス ホームウェア・プロテクション 個人賠償責任保険 ゴルフ・テニス・スキー保険 | プレステージ会員 |

| 公式サイトアメリカン・エキスプレス・プラチナ・カード(通称:アメックスプラチナ) | ||||||

アメックスの提携カードの年会費・付帯保険・特典を比較

アメックスはさまざまな企業と提携し、提携カードを発行しています。ANAなどの航空会社系、マリオットなどのホテル系などが主な提携先です。

※表は横にスライドできます。

| キャンペーン | 年会費 | 旅行保険 | ショッピング 保険 | その他保険 | その他特典 | |

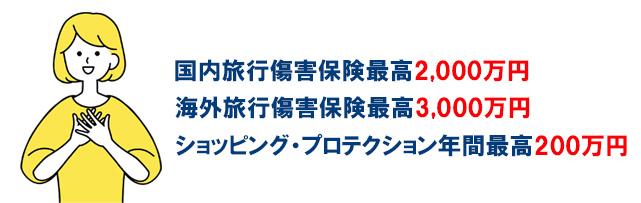

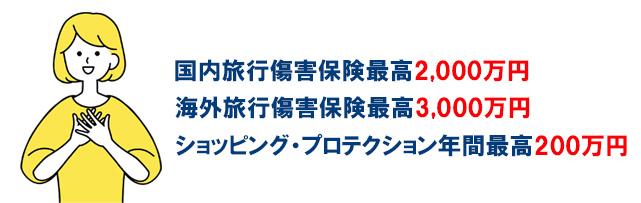

詳細 | 最大19,000 ポイント | 23,100円(税込) 家族カード:1枚目無料 2枚目以降11,550円(税込) | 国内旅行傷害保険最高2,000万円 海外旅行傷害保険最高3,000万円 | 年間200万円 | オンライン・プロテクション | Marriott Bonvoy シルバーエリート会員資格 |

| 公式サイトMarriott Bonvoy アメリカン・エキスプレス・カード | ||||||

詳細 | 最大39,000 ポイント | 49,500円(税込) 家族カード:無料 2枚目以降24,750円(税込) | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円 | 年間500万円 | スマートフォン・プロテクション オンライン・プロテクション リターン・プロテクション キャンセル・プロテクション | Marriott Bonvoy ゴールドエリート会員資格 |

| 公式サイトMarriott Bonvoy アメリカン・エキスプレス・プレミアム・カード | ||||||

詳細 | 最大16,000 ポイント | 16,500円(税込) 家族カード:無料 2枚目以降6,600円(税込) | 国内旅行傷害保険最高2,000万円 海外旅行傷害保険最高3,000万円 | 年間200万円 | オンライン・プロテクション | ヒルトン・オナーズ・ゴールドステータス |

| 公式サイトヒルトンオナーズ・アメリカン・エキスプレス・カード | ||||||

詳細 | 最大39,000 ポイント | 66,000円(税込) 家族カード:3枚目まで無料 4枚目以降13,200円(税込) | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円 | 年間500万円 | スマートフォン・プロテクション オンライン・プロテクション リターン・プロテクション キャンセル・プロテクション | ヒルトン・オナーズ・ゴールドステータス |

| 公式サイトヒルトンオナーズ アメリカン・エキスプレス・プレミアム・カード | ||||||

流通系 | – | 15,400円(税込) 家族カード:7,700円(税込) | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高5,000万円 | 年間500万円 | オンライン・プロテクション リターン・プロテクション | 阪急・阪神百貨店で最大11%還元 |

| 公式サイトペルソナSTACIA アメリカン・エキスプレス・カード | ||||||

| キャンペーン | 年会費 | 旅行保険 | ショッピング 保険 | その他保険 | プライオリティ・パス | その他特典 | |

詳細 | 最大30,000 マイル相当 | 7,700円(税込) 家族カード:2,750円(税込) | 国内旅行傷害保険最高3,000万円 海外旅行傷害保険最高3,000万円 | 年間200万円 | オンライン・プロテクション | ANAグループでポイント1.5倍 カード継続で1,000マイル | |

| 公式サイトANAアメリカン・エキスプレス・カード | |||||||

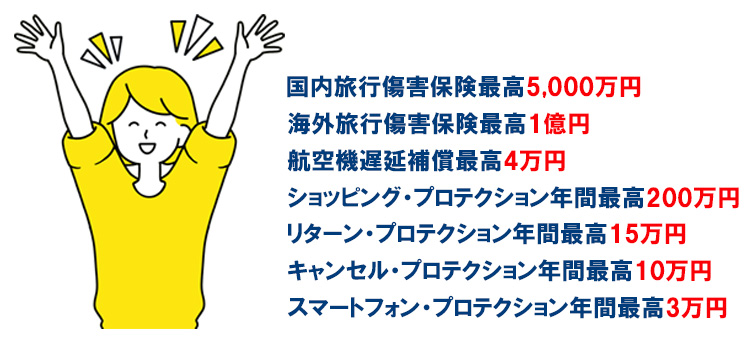

詳細 | 最大100,000 マイル相当 | 34,100円(税込) 家族カード:17,050円(税込) | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円 航空便遅延補償最高4万円 | 年間500万円 | スマートフォン・プロテクション オンライン・プロテクション キャンセル・プロテクション | 年2回まで無料 家族カード同内容 | ポイント有効期限無期限 ANAグループでポイント2倍 カード継続で2,000マイル |

| 公式サイトANAアメリカン・エキスプレス・ゴールド・カード | |||||||

詳細 | 120,000 マイル相当 | 165,000円(税込) 家族カード:4枚まで無料 | 国内旅行傷害保険最高1億円 海外旅行傷害保険最高1億円 航空便遅延補償最高4万円 | 年間500万円 | スマートフォン・プロテクション オンライン・プロテクション リターン・プロテクション キャンセル・プロテクション | プレステージ会員 | ポイント有効期限無期限 ANAグループでポイント2倍 カード継続で10,000マイル |

| 公式サイトANAアメリカン・エキスプレス・プレミアムカード | |||||||

詳細 | 最大30,000 ボーナスマイル | 13,200円(税込) 家族カード:1枚目まで無料 2枚目以降6,600円(税込) | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高5,000万円 | 年間500万円 | オンライン・プロテクション リターン・プロテクション | シルバーメダリオン | |

| 公式サイトデルタスカイマイル アメリカン・エキスプレス・カード | |||||||

詳細 | 最大33,000 ボーナスマイル | 28,600円(税込) 家族カード:1枚目無料 2枚目以降13,200円(税込) | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円 | 年間500万円 | スマートフォン・プロテクション オンライン・プロテクション リターン・プロテクション キャンセル・プロテクション | ゴールドメダリオン | |

| 公式サイトデルタスカイマイル アメリカン・エキスプレス・ゴールド・カード | |||||||

今回取り上げるアメックスの全プロパーカード3枚と提携カード10枚、合計13枚のアメックスカードの特徴をそれぞれ簡単にまとめてみます。

アメックスのプロパーカードの詳細

まず、アメックスのプロパーカード(オリジナル)のクレジットカード3枚のメリット・特徴です。アメックスを不動の人気に押し上げた歴史ある3枚です。券面のカッコよさが際立ちます。

アメックス・グリーン

アメックス・グリーンのカード評価

-

- 年会費の安さ

- 1

-

- 還元率の高さ

- 2

-

- 保険・サービス

- 5

-

- 審査の難易度

- 2

-

- ステータス

- 5

| 月会費 | 1,100円(税込) |

| 追加カード 月会費 | 家族カード:550円(税込) ETCカード:無料(発行手数料935円) |

| 基本還元率 | 0.3~1.0% |

| 国際ブランド | AMERICAN EXPRESS |

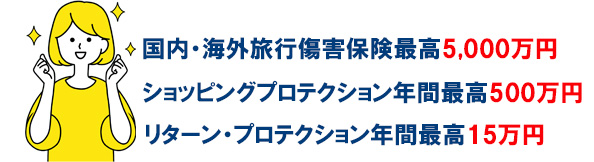

| 旅行保険 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高5,000万円 |

| その他保険・補償 | ショッピング保険500万円 オンライン・プロテクション リターン・プロテクション スマートフォン・プロテクション |

| スマホ決済 | Apple Pay au PAY 楽天ペイ |

| タッチ決済 | コンタクトレス決済 |

アメックス・グリーンのメリット

- 月会費制のクレジットカードにリニューアル

- ステータスカードでありながら海外資本の独自審査で審査難易度が低い

- 国内外29空港の空港ラウンジが無料!(同伴者1名も無料で利用できる)

- 国内・海外旅行傷害保険が最高5,000万円

- 海外旅行の際の手荷物1個が往復無料(空港-自宅)

- ショッピング保険が年間最高500万円

- スマートフォン・プロテクションでスマホの修理代金や盗難時の購入代金を最大3万円まで補償

- プライオリティ・パスを年会費無料で発行できる(世界のVIP空港ラウンジ1,200ヵ所以上が利用できる)

年会費・追加カード

アメックス・グリーンはアメックスの中で最もスタンダードなカードで、発行枚数も一番多いと言われています。

月会費制で、本会員が月1,100円(税込)、家族カードは月550円(税込)になっています。

ETCカードは年会費無料です。(新規発行手数料935円税込)

アメックスの中では安めに設定されていますが、アメックスらしい会員向けのサービスはすべてひと通り取り揃えられています。

ポイント還元

アメックス・グリーンのポイントは、100円(税込)ごとに1ポイント、貯まったポイントを一度交換することでポイントの有効期限が無期限になります!

保険・補償

アメックス・グリーンには、利用付帯で国内・海外旅行傷害保険が最高5,000万円が付いています。

利用付帯とは、ツアー代金や飛行機などのチケットをアメックス・グリーンで決済した場合に保険が適用される制度です。

また、ショッピングプロテクションという保険で海外・国内を問わず、アメックス・グリーンで購入した商品が破損、盗難に遭った場合に最高500万円まで補償してくれます。(1事故につき1万円の免責)

リターン・プロテクションも付いていて、商品の返品に購入店が応じない場合にアメックスが返金してくれる補償です。1商品につき最高3万円まで、年間最高15万円まで補償してくれます。

スマートフォンの修理代金や盗難時の購入代金を最大3万円まで補償する「スマートフォン・プロテクション」の特典が新たに付帯になりました。

空港ラウンジ

国内外の29空港の空港ラウンジを無料で利用することができます。同伴者も1名無料で利用することができます。

空港と自宅間の手荷物を1個無料で宅配してくれるサービスも付いています。(往復・指定空港のみ)

また、アメックス・グリーンを持っていると通常年会費が99米ドルかかるプライオリティ・パスが年会費無料で発行できます。世界のVIP空港ラウンジを1回32米ドルで利用することができます。

プライオリティ・パスは世界148ヵ国、600都市以上、1,300ヵ所以上の空港ラウンジを利用することができる世界的に大人気のサービスです。プライオリティ・パスを持っていることはステータスなんです!

グリーン・オファーズ

アメックス・グリーンのリニューアルに伴って新しく「グリーン・オファーズ」という優待特典が追加されました。

- ラクサス特典:ブランドバッグを月額料金でレンタルできます。新規登録で3ヶ月間は月額1,100円(税込)で利用できる割引ポイントをプレゼント。※通常月額は7,480円(税込)

- KARITOKE特典:約1,300種類の中から腕時計をサブスクできます。新規登録で初月80%OFF、さらに2・3ヶ月目も50%OFFになります。

口コミ・評判

アメックス審査通った ゴールドは三十路突入したら考えるかな…

— すりーばぐ (@threebagu1) August 25, 2020

| 月会費 | 1,100円(税込) 家族カード:550円(税込) |

| 申込み資格 | 申込み基準は、20歳以上、定職がある方とさせていただいております。パート・アルバイトの方の申込みはお受けできません。 |

| 基本ポイント | 100円=1メンバーシップ・リワード・ポイント (税込・1回の利用金額毎・端数切捨て) |

| ポイント有効期限 | 3年間 (1回でもポイントを交換すれば無期限) |

| 国内旅行傷害保険 | 最高5,000万円 |

| 海外旅行傷害保険 | 最高5,000万円 |

| 空港サービス | 国内空港主要ラウンジ無料(同伴者1名も無料) 手荷物宅配サービス(往復) |

| プライオリティ・パス | スタンダード会員(年会費無料・1回利用32米ドル) |

| ショッピング保険 | 年間500万円 (免責1事故1万円・購入から90日補償) |

| その他保険 | オンライン・プロテクション リターン・プロテクション |

| 電子マネー | 楽天Edy・モバイルSuica・SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay) 楽天ペイ d払い au PAY Amazon Pay |

| タッチ決済 | コンタクトレス決済 |

| 締日 | 毎月19日・20日・21日・26日 (指定銀行により異なる) |

| 支払い日 | 翌月10日 (一部翌月21日・26日) |

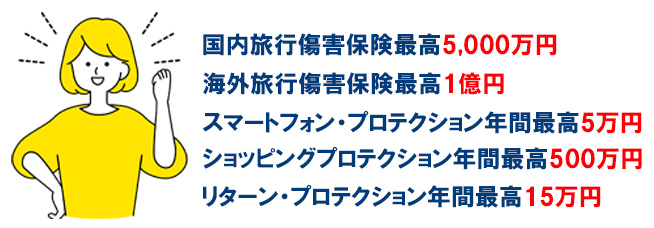

アメックス・ゴールド

アメックス・ゴールドのカード評価

-

- 年会費の安さ

- 1

-

- 還元率の高さ

- 2

-

- 保険・サービス

- 5

-

- 審査の難易度

- 2

-

- ステータス

- 5

| 年会費 | 31,900円(税込) |

| 追加カード (年会費) | 家族カード:1枚目無料 2枚目以降132,00円(税込) ETCカード:無料(発行手数料935円) |

| 基本還元率 | 0.3~1.0% |

| 国際ブランド | AMERICAN EXPRESS |

| 旅行保険 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円 |

| その他保険・補償 | ショッピング保険500万円 スマートフォン・プロテクション オンライン・プロテクション リターン・プロテクション キャンセル・プロテクション |

| スマホ決済 | Apple Pay au PAY 楽天ペイ |

| タッチ決済 | コンタクトレス決済 |

アメックス・ゴールドのメリット

- ステータスカードでありながら海外資本の独自審査で審査難易度が低い

- 国内外29空港の空港ラウンジが無料!(同伴者1名も無料で利用できる)

- 国内旅行傷害保険最高5,000万円

- 海外旅行傷害保険最高1億円

- 海外旅行の際の手荷物1個が往復無料(空港-自宅)

- ショッピング保険が年間最高500万円

- プライオリティ・パスを年会費無料で発行でき、2回まで無料で利用できる(世界のVIP空港ラウンジ1,200ヵ所以上が利用できる)

- 対象レストランで1名無料に!(2名以上でコース予約)

年会費・追加カード

アメックス・ゴールドはワンランク上のゴールドカードで、券面からゴージャス感が漂っています。

年会費は31,900円(税込)、家族カードは1枚目無料、2枚目以降13,200円(税込)となっています。

ETCカードは年会費無料です。(新規発行手数料935円税込)

旅行傷害保険もしっかりサポートされ、スマートフォン保険など充実した保証が付いています。またアメックスならではのグルメサービスが魅力です。

ポイント還元

アメックス・ゴールドのポイントは、100円(税込)ごとに1ポイント、貯まったポイントを一度交換することでポイントの有効期限が無期限になります!別途、メンバーシップ・リワード・プラスに加入するとAmazonやYahoo!ショッピングなどでポイントが3倍になります。

保険・補償

アメックス・ゴールドには、利用付帯で国内海外旅行傷害保険が最高5,000万円・海外旅行傷害保険が最高1億円が付いています。

利用付帯とは、ツアー代金や飛行機などのチケットをアメックス・グリーンで決済した場合に保険が適用される制度です。

他にも、ショッピングプロテクションという保険で海外・国内を問わず、アメックス・グリーンで購入した商品が破損、盗難に遭った場合に最高500万円まで補償してくれます。(1事故につき1万円の免責)

リターン・プロテクションも付いていて、商品の返品に購入店が応じない場合にアメックスが返金してくれる補償です。1商品につき最高3万円まで、年間最高15万円まで補償してくれます。

スマートフォン・プロテクションでは、購入から2年以内のスマホの修理代金を保険期間中最大5万円まで補償します。(1事故につき1万円の免責)

空港ラウンジ

国内外の29空港の空港ラウンジを無料で利用することができます。同伴者も1名無料で利用することができます。

空港と自宅間の手荷物を1個無料で宅配してくれるサービスも付いています。(往復・指定空港のみ)

また、アメックス・ゴールドを持っていると通常年会費が99米ドルかかるプライオリティ・パスが年会費無料で発行できます。世界のVIP空港ラウンジを2回まで無料で利用することができます。(通常は1回32米ドル)

プライオリティ・パスは世界148ヵ国、600都市以上、1,300ヵ所以上の空港ラウンジを利用することができる世界的に大人気のサービスです。プライオリティ・パスを持っていることはステータスなんです!

ゴールド・ダイニングby招待日和

国内外約200店舗のレストランでコースメニューを2名以上で予約すると、1名分のコース料金が無料になります。

| 年会費 | 31,900円(税込) 家族カード:1枚目無料 2枚目以降132,00円(税込) ETCカード:無料(発行手数料935円) |

| 申込み資格 | 申込み基準は、20歳以上、定職がある方とさせていただいております。パート・アルバイトの方の申込みはお受けできません。 |

| 基本ポイント | 100円=1メンバーシップ・リワード・ポイント (税込・1回の利用金額毎・端数切捨て) |

| ポイント有効期限 | 3年間 (1回でもポイントを交換すれば無期限) |

| 国内旅行傷害保険 | 最高5,000万円 |

| 海外旅行傷害保険 | 最高1億円 |

| 空港サービス | 国内空港主要ラウンジ無料(同伴者1名も無料) 手荷物宅配サービス(往復) |

| プライオリティ・パス | スタンダード会員(年会費無料・2回まで無料) |

| ショッピング保険 | 年間500万円 (免責1事故1万円・購入から90日補償) |

| その他保険 | スマートフォン・プロテクション オンライン・プロテクション リターン・プロテクション |

| 電子マネー | 楽天Edy・モバイルSuica・SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay) 楽天ペイ d払い au PAY Amazon Pay |

| タッチ決済 | コンタクトレス決済 |

| 締日 | 毎月19日・20日・21日・26日 (指定銀行により異なる) |

| 支払い日 | 翌月10日 (一部翌月21日・26日) |

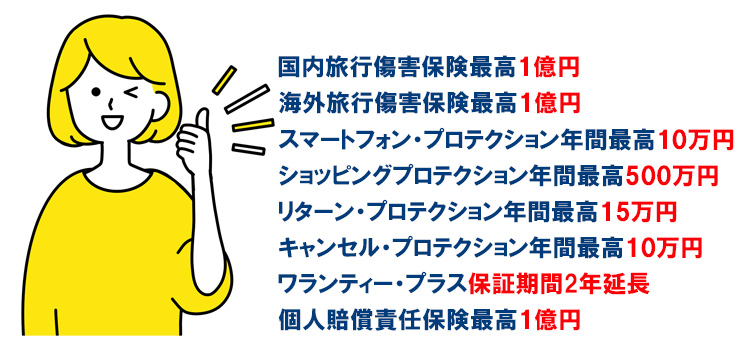

アメックス・プラチナ

アメックス・プラチナのカード評価

-

- 年会費の安さ

- 1

-

- 還元率の高さ

- 2

-

- 保険・サービス

- 5

-

- 審査の難易度

- 2

-

- ステータス

- 5

| 年会費 | 143,000円(税込) |

| 追加カード (年会費) | 家族カード:無料(4枚まで) ETCカード:無料(発行手数料935円) |

| 基本還元率 | 0.3~1.0% |

| 国際ブランド | AMERICAN EXPRESS |

| 旅行保険 | 国内旅行傷害保険最高1億円 海外旅行傷害保険最高1億円 |

| その他保険・補償 | スマートフォン・プロテクション オンライン・プロテクション リターン・プロテクション キャンセル・プロテクション ワランティー・プラス ホームウェア・プロテクション 個人賠償責任保険 ゴルフ保険 |

| スマホ決済 | Apple Pay au PAY 楽天ペイ |

| タッチ決済 | コンタクトレス決済 |

アメックス・プラチナのメリット

- 申込みができるアメックスの最高峰カード

- 専用のプラチナコンシェルジュ

- ポイントの有効期限が無期限

- 国内旅行傷害保険最高1億円

- 海外旅行傷害保険最高1億円

- 海外旅行の際の手荷物1個が往復無料(空港-自宅)

- ショッピング保険が年間最高500万円

- グローバル・ラウンジ・コレクション(9つの空港ラウンジサービスから構成されるラウンジサービス最高峰)

- プライオリティ・パスを年会費無料で発行、ラウンジを無料で利用できる(世界のVIP空港ラウンジ1,200ヵ所以上が利用できる)

- 対象レストランで1名無料に!(2名以上でコース予約)

- 次年度更新で国内対象ホテルのペア宿泊券

- 3つの高級ホテルグループの上級会員になれる(ヒルトン・オナーズ・ゴールド会員、Marriott Bonvoyゴールド会員、ラディソンリワードゴールド会員)

年会費・追加カード

アメックス・プラチナは申込みできるアメックスの中で最高峰の金属製クレジットカードです。(別途プラスチックカードも発行されます)

年会費は14,3000円(税込)、家族カードは4枚無料となっています。

ETCカードは年会費無料です。(新規発行手数料935円税込)

充実して多彩な保険・補償、グルメサービス、空港サービス、ホテルサービス、旅行サービスが付帯されています。まさにセレブ仕様といったクレジットカードです。アメックスの威信をかけているような1枚です。

ポイント還元

アメックス・プラチナのポイントは、無料でメンバーシップ・リワード・プラスが付いてくるため対象サービスでは100円(税込)ごとに3ポイント以上貯まります。ポイントの有効期限は無期限です!

専用のプラチナ・コンシェルジュ

24時間365日対応の専用コンシェルジュが、電話1本で対応してくれます。

旅行に関する宿泊・チケット等の手配や相談、食事・エンターテイメント・ショッピングなど日常のあらゆるシーンでプランを立て手配してくれるサービスです。

自分専用の秘書のような存在として利用できる、質の高いサービスです。

アメックス・スペシャル・リザーブ

予約の取りづらいお店や、一流レストランの席をプラチナ・カード会員に先行で案内してくれます。また予約の取れない名店の空席情報も案内してくれます。

2 for 1 ダイニング by 招待日和

国内外約200店舗のレストランでコースメニューを2名以上で予約すると、1名分のコース料金が無料になります。

フリー・ステイ・ギフト

毎年のカード更新時に国内の対象ホテルのペア1泊宿泊券がプレゼントされます。

北海道から沖縄まで8つのホテルブランド・50を超える対象ホテルから選ぶことができます。

ホテル・メンバーシップ|3つのホテルグループのエリート会員資格が手に入る

アメックス・プラチナのホテル・メンバーシップは世界的に著名な3つのホテルグループのエリート会員資格が同時に手に入ります。レイトチェックアウトや部屋のアップグレードなど特別なサービスを受けることができます。

通常エリート会員資格は該当のホテルに年間で25泊以上などの厳しい条件をクリアしないと手に入らないものですが、アメックス・プラチナを保有するだけでエリート会員資格を手に入れることができます。

| ホテル・メンバーシップで手に入る会員資格 | |

| ヒルトン・オナーズ | ゴールド会員 ※通常、年間20回の滞在、または40泊が条件 |

| Marriott Bonvoy | ゴールドエリート ※通常、年間20回の滞在、または35泊が条件 |

| Radisson Rewards | Goldエリートステータス ※通常、年間25泊が条件 |

保険・補償

アメックス・プラチナには、利用付帯で国内海外旅行傷害保険が最高5,000万円・海外旅行傷害保険が最高1億円が付いています。

利用付帯とは、ツアー代金や飛行機などのチケットをアメックス・グリーンで決済した場合に保険が適用される制度です。

ホームウェア・プロテクション

アメックス・プラチナでの購入の有無にかかわらず、メーカー保証が1年間の家電製品、パソコン、時計、カメラなどの製品の「火災・盗難・破損・水濡れ」などの事故による破損や盗難を50%~100%保証してくれます。

メーカー保証が切れた後でも保証の対象になります!

| 保証期間 | 保証期間 |

| 購入日~6ヶ月 | 購入金額の100% |

| 6ヶ月超~1年 | 購入金額の90% |

| 1年超~2年 | 購入金額の80% |

| 2年超~3年 | 購入金額の70% |

| 3年超~4年 | 購入金額の60% |

| 4年超 | 購入金額の50% |

個人賠償責任保険

アメックス・プラチナカード会員および家族が居住している住宅の所有・使用・管理、および日常生活に起因する偶然な事故により他人に対して法律上の賠償責任を負った場合に、1事故に付き1億円を限度に保険金を支払ってくれます。

ショッピング・プロテクション

海外・国内を問わず、アメックス・プラチナで購入した商品が破損、盗難に遭った場合に最高500万円まで補償してくれます。(1事故につき1万円の免責)

リターン・プロテクション

リターン・プロテクションは、商品の返品に購入店が応じない場合にアメックスが返金してくれる補償です。1商品につき最高3万円まで、年間最高15万円まで補償してくれます。

スマートフォン・プロテクション

購入から2年以内のスマホの修理代金を保険期間中最大5万円まで補償します。(1事故につき1万円の免責)

キャンセル・プロテクション

急な出張や病気などでキャンセルした旅行やイベントのキャンセル料を年間10万円まで補償してくれます。

ワランティ・プラス

アメックス・プラチナで購入した日本国内の家電製品の保証期間を2年延長してくれます。

ゴルフ保険

国内外のゴルフ場敷地内での事故のケガなどを最高1,000万円まで補償

これらの充実した保険が、一カ月当たり12,000円弱で手に入ります!家族カードも4枚まで無料で!これだけでもアメックス・プラチナを持つ価値があると思いませんか?

グローバル・ラウンジ・コレクション

アメックス・プラチナは世界130カ国500空港1,200ヵ所以上の空港ラウンジを利用できる「American Express Global Lounge Collection® Programs & Partners」がついています。9種類ものラウンジプログラムを1つにまとめた凄いサービスです。

- The Centurion Lounge(センチュリオン・ラウンジ)

- International American Express Lounges(インターナショナル・アメリカン・エキスプレス・ラウンジ)

- Japan Domestic Airport Lounge(日本国内空港ラウンジ)

- Delta Sky Club(デルタ スカイクラブ)

- Escape Lounge US(エスケープ・ラウンジUS)

- Airspace(エアスペース)

- Plaza Premium Airport Lounges(プラザ・プレミアム・エアポート・ラウンジ)

- Priority Pass(プライオリティ・パス)

- Lufthansa Lounges(ルフトハンザ・ラウンジ)

センチュリオンラウンジはアメックス直営のラウンジでアメックス・プラチナ以上の方が利用できます。

プライオリティ・パスは世界148ヵ国、600都市以上、1,300ヵ所以上の空港ラウンジを利用することができる世界的に大人気のサービスです。アメックス・プラチナは無料で利用できます!

| 年会費 | 143,000円(税込) 家族カード:無料(4枚まで) |

| 申込み資格 | 申込み基準は、20歳以上、定職がある方とさせていただいております。パート・アルバイトの方の申込みはお受けできません。 |

| 基本ポイント | 100円=1メンバーシップ・リワード・ポイント (税込・1回の利用金額毎・端数切捨て) メンバーシップ・リワード・プラスが無料 |

| ポイント有効期限 | 無期限 |

| 国内旅行傷害保険 | 国内旅行傷害保険最高1億円 |

| 海外旅行傷害保険 | 海外旅行傷害保険最高1億円 |

| 空港サービス | 世界130カ国500空港1,200ヵ所以上の空港ラウンジ 手荷物宅配サービス2個(往復) |

| プライオリティ・パス | プレステージ会員(年会費無料・利用無料) |

| ショッピング保険 | 年間500万円 (免責1事故1万円・購入から90日補償) |

| その他保険 | スマートフォン・プロテクション オンライン・プロテクション リターン・プロテクション キャンセル・プロテクション ワランティー・プラス ホームウェア・プロテクション 個人賠償責任保険 ゴルフ保険 |

| 電子マネー | 楽天Edy・モバイルSuica・SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay) 楽天ペイ d払い au PAY Amazon Pay |

| タッチ決済 | コンタクトレス決済 |

| 締日 | 毎月19日・20日・21日・26日 (指定銀行により異なる) |

| 支払い日 | 翌月10日 (一部翌月21日・26日) |

アメックスとホテルグループ提携カードの詳細

アメックスがホテルグループと提携して発行しているクレジットカード4枚のメリット・特徴です。ホテル独自のサービスやポイントシステムなど一味違ったサービスを受けられます。旅行が好きな方におすすめのクレジットカードです。

Marriott Bonvoy アメックス

Marriott Bonvoy アメックスのカード評価

-

- 年会費の安さ

- 1

-

- 還元率の高さ

- 3

-

- 保険・サービス

- 4

-

- 審査の難易度

- 2

-

- ステータス

- 5

| 年会費 | 23,100円(税込) |

| 追加カード (年会費) | 家族カード:1枚目無料 2枚目以降11,550円(税込) ETCカード:無料(発行手数料935円) |

| 基本還元率 | 0.6%~ |

| 国際ブランド | AMERICAN EXPRESS |

| 旅行保険 | 国内旅行傷害保険最高2,000万円 海外旅行傷害保険最高3,000万円 |

| その他保険・補償 | ショッピング・プロテクション オンライン・プロテクション |

| スマホ決済 | Apple Pay au PAY 楽天ペイ |

| タッチ決済 | コンタクトレス決済 |

Marriott Bonvoy アメックスのメリット

- SPGアメックスの後継カード

- Marriott Bonvoyシルバーエリートが自動付与

- 年間150万円以上利用・次年度更新で無料宿泊券1泊1室分プレゼント

- Marriottホテルでレイトチェックなどの特別サービス

- 国内旅行傷害保険最高2,000万円

- 海外旅行傷害保険最高3,000万円

- 海外旅行の帰国時の手荷物1個が無料(空港-自宅)

- ショッピング保険が年間最高200万円

- 国内外29空港の空港ラウンジが無料(同伴者1名も無料)

Marriott Bonvoy アメックスは人気のあったSPGアメックスの後継として誕生した新しいクレジットカードです。SPGアメックスの魅力を引き継ぐのはMarriott Bonvoy アメックス・プレミアムですが、魅力的なホテルサービスをもったカードです。

年会費・追加カード

年会費は23,100円(税込)、家族カードは1枚無料、2枚目以降11,500円(税込)となっています。

ETCカードは年会費無料です。(新規発行手数料935円税込)

ポイント還元

Marriott Bonvoy アメックスのポイントは「Marriott Bonvoy ポイント」になっています。Marriott Bonvoy 参加ホテルでのカード利用なら100円で4ポイント、それ以外の利用では100円で2ポイントになっています。

Marriott Bonvoy ポイントの使い道は、ホテルの宿泊やホテル内サービスでの利用、マイルへの交換などになります。使用するサービスによってポイントの価値が変わりますが、おおよそ1ポイントで0.6円~4円程度の価値があります。

ポイントの有効期限は、最後にMarriott Bonvoy ポイントを獲得した時から2年間です。ポイントを獲得し続けていれば実質無期限と言えます。

Marriott Bonvoy シルバーエリート

「Marriott Bonvoy(マリオットボンヴォイ)」は、世界131ヵ国の国と地域に30のブランドで、7,000を超えるホテルやリゾートを展開している世界最大のホテルチェーングループです。シェラトンやマリオット、リッツ・カールトン、デルタ・ホテルなど数多くの有名ホテルを展開しています。

通常は、Marriott Bonvoyグループのホテルで宿泊日数が10泊を超えると、シルバーエリート会員の資格を得ることができますが、Marriott Bonvoy アメックスを保有すると自動的にシルバーエリート会員の資格を得ることができます。

優先レイトチェックアウトや滞在ごとに10%のボーナスポイントなどの特典を受けることができます。

シルバーエリート会員の特典

- 滞在ごとに10%のボーナスポイント

- 優先レイトチェックアウト

- 完全予約保証

- 無料WiFi

- 会員限定料金

- モバイルチェックインとモバイルキー

- キャッシュ+ポイント

- 即座に特転向交換

- ポイントセーバー

無料宿泊特典

Marriott Bonvoy アメックスを年間150万円以上利用し、翌年度も更新すると無料宿泊特典1泊1室分(交換レート35,000ポイントまで)がプレゼントされます。

保険・補償

Marriott Bonvoy アメックスには、利用付帯で国内海外旅行傷害保険が最高2,000万円・海外旅行傷害保険が最高3,000万円が付いています。

利用付帯とは、ツアー代金や飛行機などのチケットをMarriott Bonvoy アメックスで決済した場合に保険が適用される制度です。

オンライン・プロテクション

インターネット上で第三者によって不正利用された場合に損害を全額補償してくれます。原則として不正利用の金額を支払う必要がありません。

ショッピング・プロテクション

海外・国内を問わず、Marriott Bonvoy アメックスで購入した商品が破損、盗難に遭った場合に最高200万円まで補償してくれます。(1事故につき1万円の免責)

| 年会費 | 23,100円(税込) 家族カード:1枚目無料 2枚目以降11,550円(税込) ETCカード:無料(発行手数料935円) |

| 申込み資格 | 申込み基準は、20歳以上、定職がある方とさせていただいております。パート・アルバイトの方の申込みはお受けできません。 |

| 基本ポイント | Marriott Bonvoy ポイント Marriott Bonvoy 参加ホテルでの利用で100円=6ポイント 日常の買い物で100円=3ポイント |

| ポイント有効期限 | 2年間 |

| 国内旅行傷害保険 | 国内旅行傷害保険最高2,000万円 |

| 海外旅行傷害保険 | 海外旅行傷害保険最高3,000万円 |

| 空港サービス | 国内外29空港の空港ラウンジ無料(同伴者1名も無料) 手荷物宅配サービス1個(帰国時) 対象空港:成田国際空港・中部国際空港・関西国際空港 |

| ショッピング保険 | 年間200万円 (免責1事故1万円・購入から90日補償) |

| その他保険 | オンライン・プロテクション |

| 電子マネー | 楽天Edy・モバイルSuica・SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay) 楽天ペイ d払い au PAY Amazon Pay |

| タッチ決済 | コンタクトレス決済 |

| 締日 | 毎月19日・20日・21日・26日 (指定銀行により異なる) |

| 支払い日 | 翌月10日 (一部翌月21日・26日) |

Marriott Bonvoy アメックス・プレミアム

Marriott Bonvoy アメックス・プレミアムのカード評価

-

- 年会費の安さ

- 1

-

- 還元率の高さ

- 3

-

- 保険・サービス

- 5

-

- 審査の難易度

- 2

-

- ステータス

- 5

| 年会費 | 49,500円(税込) |

| 追加カード (年会費) | 家族カード:1枚目無料 2枚目以降24,750円(税込) ETCカード:無料(発行手数料935円) |

| 基本還元率 | 0.8%~ |

| 国際ブランド | AMERICAN EXPRESS |

| 旅行保険 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円 |

| その他保険・補償 | ショッピング・プロテクション オンライン・プロテクション キャンセル・プロテクション リターン・プロテクション スマートフォン・プロテクション |

| スマホ決済 | Apple Pay au PAY 楽天ペイ |

| タッチ決済 | コンタクトレス決済 |

Marriott Bonvoy アメックス・プレミアムのメリット

- SPGアメックスの後継カード

- Marriott Bonvoyゴールドエリートが自動付与

- 次年度更新で無料宿泊券1泊1室分プレゼント

- Marriottホテルでレイトチェックなどの特別サービス

- 国内旅行傷害保険最高5,000万円

- 海外旅行傷害保険最高1億円

- 海外旅行の帰国時の手荷物1個が無料(空港-自宅)

- ショッピング保険が年間最高500万円

- 国内外29空港の空港ラウンジが無料(同伴者1名も無料)

Marriott Bonvoy アメックス・プレミアムは人気のあったSPGアメックスの後継として誕生した新しいクレジットカードです。Marriott Bonvoyのゴールドエリートが付与されます。

年会費・追加カード

年会費は49,500円(税込)、家族カードは1枚無料、2枚目以降24,750円(税込)となっています。

ETCカードは年会費無料です。(新規発行手数料935円税込)

ポイント還元

Marriott Bonvoy アメックス・プレミアムのポイントは「Marriott Bonvoy ポイント」になっています。Marriott Bonvoy 参加ホテルでのカード利用なら100円で6ポイント、それ以外の利用では100円で3ポイントになっています。ポイントの還元率がMarriott Bonvoy アメックスより大幅にアップしているのが特徴です。

Marriott Bonvoy ポイントの使い道は、ホテルの宿泊やホテル内サービスでの利用や、マイルへの交換などになります。使用するサービスによってポイントの価値が変わりますが、おおよそ1ポイントで0.6円~4円程度の価値があります。

ポイントの有効期限は、最後にMarriott Bonvoy ポイントを獲得した時から2年間です。ポイントを獲得し続けていれば実質無期限と言えます。

Marriott Bonvoy ゴールドエリート

「Marriott Bonvoy(マリオットボンヴォイ)」は、世界131ヵ国の国と地域に30のブランドで、7,000を超えるホテルやリゾートを展開している世界最大のホテルチェーングループです。シェラトンやマリオット、リッツ・カールトン、デルタ・ホテルなど数多くの有名ホテルを展開しています。

通常は、Marriott Bonvoyグループのホテルで宿泊日数が25泊を超えると、シルバーエリート会員の資格を得ることができますが、Marriott Bonvoy アメックスを保有すると自動的にゴールドエリート会員の資格を得ることができます。

料金は同じで客室のアップグレード、優先レイトチェックアウトや滞在ごとに25%のボーナスポイントなどの特典を受けることができます。

ゴールドエリート会員の特典

- 客室のアップグレード(空室状況によります)

- ゴールドウェルカムギフトポイント(250または500ポイント)を進呈

- 滞在ごとに25%のボーナスポイント

- 午後2時までの優先レイトチェックアウト

- 完全予約保証

- 無料の客室内高速インターネットアクセス

- 会員限定料金

- モバイルチェックインとモバイルキー

- キャッシュ+ポイント

- 即座に特転向交換

- ポイントセーバー

プラチナエリート資格への近道

通常、1年間に50泊以上の宿泊をした場合に取得できるMarriott Bonvoy プラチナエリート会員資格ですが、Marriott Bonvoy アメックス・プレミアムを年間400万円以上利用すると取得することができます。

日常での支払いをMarriott Bonvoy アメックス・プレミアムに集約すれば達成できる方も多いのではないでしょうか?

プラチナエリート会員資格では次のような特典やサービスを受けることができますよ!

- 無料の朝食を含むウェルカムギフト

- ラウンジへのアクセス

- 一部スイートを含む客室のアップグレード

- 午後4時までのレイトチェックアウト

- 滞在時50%のボーナスポイント

無料宿泊特典

Marriott Bonvoy アメックス・プレミアムを翌年度も更新すると無料宿泊特典1泊1室分(交換レート50,000ポイントまで)がプレゼントされます。

レストランやスパなどで使える100米ドルのプロパティクレジットを獲得可能

国内外のザ・リッツカールトンまたはセントレジスに2連泊以上の宿泊を、Marriott Bonvoyウェブサイトまたはカスタマーセンターを経由して「100米ドルのプロパティクレジット」付きの宿泊プランで予約すると、レストランやスパなどMarriott直営の館内施設で利用できる「100米ドルのプロパティクレジット」を獲得することができます。

※客室料金、税金、チップ、サービス料などの支払いには適用されません。

保険・補償

Marriott Bonvoy アメックス・プレミアムには、利用付帯で国内海外旅行傷害保険が最高5,000万円・海外旅行傷害保険が最高1億円が付いています。

利用付帯とは、ツアー代金や飛行機などのチケットをMarriott Bonvoy アメックス・プレミアムで決済した場合に保険が適用される制度です。

オンライン・プロテクション

インターネット上で第三者によって不正利用された場合に損害を全額補償してくれます。原則として不正利用の金額を支払う必要がありません。

ショッピング・プロテクション

海外・国内を問わず、Marriott Bonvoy アメックス・プレミアムで購入した商品が破損、盗難に遭った場合に最高500万円まで補償してくれます。(1事故につき1万円の免責)

リターン・プロテクション

リターン・プロテクションは、商品の返品に購入店が応じない場合にアメックスが返金してくれる補償です。1商品につき最高3万円まで補償してくれます。

スマートフォン・プロテクション

購入から2年以内のスマホの修理代金を保険期間中最大3万円まで補償します。(1事故につき1万円の免責)

キャンセル・プロテクション

急な出張や病気などでキャンセルした旅行やイベントのキャンセル料を年間10万円まで補償してくれます。

| 年会費 | 49,500円(税込) 家族カード:1枚目無料 2枚目以降24,750円(税込) ETCカード:無料(発行手数料935円) |

| 申込み資格 | 申込み基準は、20歳以上、定職がある方とさせていただいております。パート・アルバイトの方の申込みはお受けできません。 |

| 基本ポイント | Marriott Bonvoy ポイント Marriott Bonvoy 参加ホテルでの利用で100円=6ポイント 日常の買い物で100円=3ポイント |

| ポイント有効期限 | 2年間 |

| 国内旅行傷害保険 | 国内旅行傷害保険最高5,000万円 |

| 海外旅行傷害保険 | 海外旅行傷害保険最高1億円 |

| 空港サービス | 国内外29空港の空港ラウンジ無料(同伴者1名も無料) 手荷物宅配サービス1個(帰国時) 対象空港:成田国際空港・中部国際空港・関西国際空港 |

| ショッピング保険 | 年間500万円 (免責1事故1万円・購入から90日補償) |

| その他保険 | オンライン・プロテクション キャンセル・プロテクション リターン・プロテクション スマートフォン・プロテクション |

| 電子マネー | 楽天Edy・モバイルSuica・SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay) 楽天ペイ d払い au PAY Amazon Pay |

| タッチ決済 | コンタクトレス決済 |

| 締日 | 毎月19日・20日・21日・26日 (指定銀行により異なる) |

| 支払い日 | 翌月10日 (一部翌月21日・26日) |

ヒルトン・オナーズ アメックス

ヒルトン・オナーズ アメックスのカード評価

-

- 年会費の安さ

- 1

-

- 還元率の高さ

- 3

-

- 保険・サービス

- 5

-

- 審査の難易度

- 2

-

- ステータス

- 5

| 年会費 | 16,500円(税込) |

| 追加カード (年会費) | 家族カード:1枚目無料 2枚目以降6,600円(税込) ETCカード:無料(発行手数料935円) |

| 基本還元率 | 2%~3% 1ポイント当たりの価値:ヒルトン系ホテルの宿泊に利用で0.5円~1円程度 |

| 国際ブランド | AMERICAN EXPRESS |

| 旅行保険 | 国内旅行傷害保険最高2,000万円 海外旅行傷害保険最高3,000万円 |

| その他保険・補償 | ショッピング・プロテクション オンライン・プロテクション |

| スマホ決済 | Apple Pay au PAY 楽天ペイ |

| タッチ決済 | コンタクトレス決済 |

ヒルトン・オナーズ アメックスのメリット

- ヒルトン・オナーズ・ゴールドエリートが自動付与

- ヒルトン・オナーズ アメックスを年間150万以上利用し、次年度更新でウィークエンド無料宿泊券1泊1室分プレゼント

- ヒルトン・オナーズグループのホテルで客室アップグレード

- レイトチェックアウトなどの特別サービス

- ヒルトン・プレミアムクラブ・ジャパンの年会費25,000円が10,000円

- 国内旅行傷害保険最高2,000万円

- 海外旅行傷害保険最高3,000万円

- 海外旅行の帰国時の手荷物1個が無料(空港-自宅)

- ショッピング保険が年間最高200万円

- 国内外29空港の空港ラウンジが無料(同伴者1名も無料)

ヒルトン・オナーズ アメックスは、119ヵ国で約6,500軒のホテルやリゾートを展開する有名ホテルグループのヒルトンとアメックスが提携して発行しているクレジットカードです。日本では2021年3月から発行が開始された新しいアメックスです。ヒルトン・オナーズ・ゴールドステータスの会員資格を手に入れることができるのが最大の特徴です。

年会費・追加カード

年会費は16,500円(税込)、家族カードは1枚無料、2枚目以降6,600円(税込)となっています。

ETCカードは年会費無料です。(新規発行手数料935円税込)

ポイント還元

ヒルトン・オナーズ アメックスで貯まるポイントは「ヒルトン・オナーズ ポイント」になっています。ヒルトン・オナーズに参加ホテルでのカード利用なら100円で3ポイント、それ以外の利用では100円で2ポイントになっています。

ヒルトン・オナーズ ポイントの使い道は、ホテルの宿泊やホテル内サービスでの利用や、マイルへの交換などになります。使用するサービスによってポイントの価値が変わりますが、おおよそ1ポイントで0.5円~1円程度の価値があります。

ポイントの有効期限は、最後にヒルトン・オナーズ ポイントを獲得した時から15カ月です。ポイントを獲得し続けていれば実質無期限と言えます。

ヒルトン・オナーズ・ゴールドステータス

「ヒルトン」は、世界119ヵ国の国と地域に18のブランドで、6,500を超えるホテルやリゾートを展開している世界有数のホテルチェーングループです。

ヒルトン・オナーズとは会員制のポイントシステムでメンバー、シルバー、ゴールド、ダイヤモンドの4段階となっています。ヒルトン・オナーズ・アメックの会員になると、上から2番目となるゴールド会員に無条件になることができます!

通常は、ヒルトングループのホテルで1年間に20回の滞在・宿泊日数が40泊・75,000ヒルトン・オナーズポイントの獲得のいずれかを満たすと、ゴールドステータス会員の資格を得ることができますが、ヒルトン・オナーズ アメックスを保有すると自動的にゴールドステータス会員の資格を得ることができます。

ヒルトングループの全てのホテルで朝食サービス、料金は同じで客室のアップグレード、優先レイトチェックアウトや2人目の宿泊無料などの特典を受けることができます。

ゴールドエリート会員の特典

- 客室のアップグレード(空室状況によります)

- すべてのホテルでの朝食サービス

- 80%エリートステータス・ボーナス

- マイルストーンボーナス

- レイトチェックアウト

- 会員向けの割引

- デジタルチェックインと客室の選択

- 無料Wi-Fi

- ボトルウォーター2本

- 5泊目無料宿泊

- 割引保証

- 2人目の宿泊無料

- 滞在中のリゾート料金不要

無料宿泊特典

ヒルトン・オナーズ アメックスを年間150万円以上利用し、翌年度も更新するとウィークエンド無料宿泊特典1泊1室分がプレゼントされます。

ヒルトン・プレミアムクラブ・ジャパンの年会費が割引

ヒルトンには日本国内ホテルと韓国のホテルで宿泊25%OFF、レストランでは最大20%などの特典を受けることができる「ヒルトン・プレミアムクラブ・ジャパン」(HPCJ)と呼ばれるプログラムがあり、通常年会費が25,000円(税込)もしますが、ヒルトン・オナーズ アメックス会員であれば、初年度年会費が10,000円(税込)になります。

しかも、有効期限までにHPCJを更新すると年会費10,000円(税込)で更新することができ、年会費の支払いが完了すると国内HPCJ対象ホテルで使える5,000円割引券が2枚プレゼントされるため、HPCJを実質、年会費無料で利用することができます。

保険・補償

ヒルトン・オナーズ アメックスには、利用付帯で国内海外旅行傷害保険が最高2,000万円・海外旅行傷害保険が3,000万円が付いています。

利用付帯とは、ツアー代金や飛行機などのチケットをヒルトン・オナーズ アメックスで決済した場合に保険が適用される制度です。

オンライン・プロテクション

インターネット上で第三者によって不正利用された場合に損害を全額補償してくれます。原則として不正利用の金額を支払う必要がありません。

ショッピング・プロテクション

海外・国内を問わず、ヒルトン・オナーズ アメックスで購入した商品が破損、盗難に遭った場合に最高200万円まで補償してくれます。(1事故につき1万円の免責)

| 年会費 | 16,500円(税込) 家族カード:1枚目無料 2枚目以降6,600円(税込) ETCカード:無料(発行手数料935円) |

| 申込み資格 | 申込み基準は、20歳以上、定職がある方とさせていただいております。パート・アルバイトの方の申込みはお受けできません。 |

| 基本ポイント | ヒルトン・オナーズポイント ヒルトン・オナーズ参加ホテルでの利用で100円=3ポイント 日常の買い物で100円=2ポイント |

| ポイント有効期限 | 15カ月 |

| 国内旅行傷害保険 | 国内旅行傷害保険最高2,000万円 |

| 海外旅行傷害保険 | 海外旅行傷害保険最高3,000万円 |

| 空港サービス | 国内外29空港の空港ラウンジ無料(同伴者1名も無料) 手荷物宅配サービス1個(帰国時) 対象空港:成田国際空港・中部国際空港・関西国際空港 |

| ショッピング保険 | 年間200万円 (免責1事故1万円・購入から90日補償) |

| その他保険 | オンライン・プロテクション |

| 電子マネー | 楽天Edy・モバイルSuica・SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay) 楽天ペイ d払い au PAY Amazon Pay |

| タッチ決済 | コンタクトレス決済 |

| 締日 | 毎月19日・20日・21日・26日 (指定銀行により異なる) |

| 支払い日 | 翌月10日 (一部翌月21日・26日) |

ヒルトン・オナーズ アメックス・プレミアム

ヒルトン・オナーズ アメックスのカード評価

-

- 年会費の安さ

- 1

-

- 還元率の高さ

- 4

-

- 保険・サービス

- 5

-

- 審査の難易度

- 3

-

- ステータス

- 5

| 年会費 | 66,000円(税込) |

| 追加カード (年会費) | 家族カード:3枚無料 4枚目以降13,200円(税込) ETCカード:無料(発行手数料935円) |

| 基本還元率 | 3%~7% 1ポイント当たりの価値:ヒルトン系ホテルの宿泊に利用で0.5円~1円程度 |

| 国際ブランド | AMERICAN EXPRESS |

| 旅行保険 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円 航空便遅延補償 |

| その他保険・補償 | ショッピング・プロテクション オンライン・プロテクション キャンセル・プロテクション リターン・プロテクション スマートフォン・プロテクション |

| スマホ決済 | Apple Pay au PAY 楽天ペイ |

| タッチ決済 | コンタクトレス決済 |

ヒルトン・オナーズ アメックス・プレミアムのメリット

- ヒルトン・オナーズ・ゴールドエリートが自動付与

- ヒルトン・オナーズ アメックス・プレミアムの次年度更新でウィークエンド無料宿泊券1泊1室分プレゼント

- ヒルトン・オナーズ アメックス・プレミアムを年間300万円以上利用し、次年度更新でもう1泊ウィークエンド無料宿泊をプレゼント

- ヒルトン・オナーズグループのホテルで客室アップグレード

- レイトチェックアウトなどの特別サービス

- ヒルトン・プレミアムクラブ・ジャパンの年会費25,000円が無料

- 国内旅行傷害保険最高5,000万円

- 海外旅行傷害保険最高1億円

- 海外旅行の帰国時の手荷物1個が無料(空港-自宅)

- ショッピング保険が年間最高500万円

- 国内外29空港の空港ラウンジが無料(同伴者1名も無料)

ヒルトン・オナーズ アメックス・プレミアムは、119ヵ国で約6,500軒のホテルやリゾートを展開する有名ホテルグループのヒルトンとアメックスが提携して発行しているクレジットカードです。日本では2021年3月から発行が開始された新しいアメックスです。ヒルトン・オナーズ・ゴールドステータスの会員資格を手に入れることができるのが最大の特徴です。

年会費・追加カード

年会費は66,000円(税込)、家族カードは3枚無料、2枚目以降13,200円(税込)となっています。

ETCカードは年会費無料です。(新規発行手数料935円税込)

高めの年会費ですが、家族カードが3枚まで無料で発行できます。家族みんなでヒルトン・オナーズ ポイントを効率よく貯めたい方におすすめです。

ポイント還元

ヒルトン・オナーズ アメックス・プレミアムで貯まるポイントは「ヒルトン・オナーズ ポイント」になっています。ヒルトン・オナーズに 参加ホテルでのカード利用なら100円で7ポイント、それ以外の利用では100円で3ポイントになっています。

ヒルトン・オナーズ ポイントの使い道は、ホテルの宿泊やホテル内サービスでの利用や、マイルへの交換などになります。使用するサービスによってポイントの価値が変わりますが、おおよそ1ポイントで0.5円~1円程度の価値があります。

ポイントの有効期限は、最後にヒルトン・オナーズ ポイントを獲得した時から15カ月です。ポイントを獲得し続けていれば実質無期限と言えます。

ヒルトン・オナーズ・ゴールドステータス

「ヒルトン」は、世界119ヵ国の国と地域に18のブランドで、6,500を超えるホテルやリゾートを展開している世界有数のホテルチェーングループです。

ヒルトン・オナーズとは会員制のポイントシステムでメンバー、シルバー、ゴールド、ダイヤモンドの4段階となっています。ヒルトン・オナーズ・アメックス・プレミアムの会員になると、上から2番目となるゴールド会員に無条件になることができます!

通常は、ヒルトングループのホテルで1年間に20回の滞在・宿泊日数が40泊・75,000ヒルトン・オナーズポイントの獲得のいずれかを満たすと、ゴールドステータス会員の資格を得ることができますが、ヒルトン・オナーズ アメックス・プレミアムを保有すると自動的にゴールドステータス会員の資格を得ることができます。

ヒルトングループの全てのホテルで朝食サービス、料金は同じで客室のアップグレード、優先レイトチェックアウトや2人目の宿泊無料などの特典を受けることができます。

ゴールドエリート会員の特典

- 客室のアップグレード(空室状況によります)

- すべてのホテルでの朝食サービス

- 80%エリートステータス・ボーナス

- マイルストーンボーナス

- レイトチェックアウト

- 会員向けの割引

- デジタルチェックインと客室の選択

- 無料WiFi

- ボトルウォーター2本

- 5泊目無料宿泊

- 割引保証

- 2人目の宿泊無料

- 滞在中のリゾート料金不要

最上級ダイヤモンドステータスへの近道

年間にヒルトンオナーズ アメックス・プレミアムを累計200万円以上利用するとヒルトン・オナーズの最上級ステータスである「ダイヤモンド」ステータスが提供されます。

通常、ダイヤモンド会員になるには、年間に30回の滞在もしくは60泊、または120,000ポイントが必要で、ヒルトンホテルに年間それだけの宿泊するのは、なかなか難しいですが、年間で200万円以上利用するだけで最上級ステータスであるダイヤモンド会員になれるのは魅力的です。

ゴールド会員の客室アップグレードはエグゼクティブまでですが、ダイヤモンド会員になると、1ベッドルームスイートまでアップグレードされることがありますよ!またエグゼクティブラウンジを利用することができます。

無料宿泊特典プレゼント

ヒルトン・オナーズ アメックス・プレミアムを翌年度も更新するとウィークエンド無料宿泊特典1泊1室分がプレゼントされます。

さらに、ヒルトン・オナーズ アメックス・プレミアムを年間300万円以上利用し、翌年度も更新するとウィークエンド無料宿泊特典がもう1泊分プレゼントされます。

ヒルトン・プレミアムクラブ・ジャパンの年会費が無料

ヒルトンには日本国内ホテルと韓国のホテルで宿泊25%OFF、レストランでは最大20%などの特典を受けることができる「ヒルトン・プレミアムクラブ・ジャパン」(HPCJ)と呼ばれるプログラムがあり、通常年会費が25,000円(税込)もしますが、ヒルトン・オナーズ アメックス・プレミアム会員であれば、初年度年会費無料で入会することができます。

しかも、有効期限までにHPCJを更新すると年会費10,000円(税込)で更新することができ、年会費の支払いが完了すると国内HPCJ対象ホテルで使える5,000円割引券が2枚プレゼントされるため、HPCJを実質、年会費無料で利用することができます。

保険・補償

ヒルトン・オナーズ アメックス・プレミアムには、利用付帯で国内海外旅行傷害保険が最高5,000万円・海外旅行傷害保険が1億円が付いています。

利用付帯とは、ツアー代金や飛行機などのチケットをヒルトン・オナーズ アメックス・プレミアムで決済した場合に保険が適用される制度です。

航空機遅延補償

ヒルトン・オナーズ アメックス・プレミアムには航空便遅延費用が最高40,000円が付帯しているため、飛行機のトラブルで遅延したり、スーツケースの紛失などの際に、ホテル代や食事代、荷物が届かない場合は、洋服や生活必需品などの購入にかかった費用を補償してくれます。

オンライン・プロテクション

インターネット上で第三者によって不正利用された場合に損害を全額補償してくれます。原則として不正利用の金額を支払う必要がありません。

ショッピング・プロテクション

海外・国内を問わず、ヒルトン・オナーズ アメックス・プレミアムで購入した商品が破損、盗難に遭った場合に最高500万円まで補償してくれます。(1事故につき1万円の免責)

リターン・プロテクション

リターン・プロテクションは、商品の返品に購入店が応じない場合にアメックスが返金してくれる補償です。1商品につき最高3万円まで補償してくれます。

スマートフォン・プロテクション

購入から2年以内のスマホの修理代金を保険期間中最大3万円まで補償します。(1事故につき1万円の免責)

キャンセル・プロテクション

急な出張や病気などでキャンセルした旅行やイベントのキャンセル料を年間10万円まで補償してくれます。

| 年会費 | 66,000円(税込) 家族カード:3枚無料 4枚目以降13,200円(税込) ETCカード:無料(発行手数料935円) |

| 申込み資格 | 申込み基準は、20歳以上、定職がある方とさせていただいております。パート・アルバイトの方の申込みはお受けできません。 |

| 基本ポイント | ヒルトン・オナーズポイント ヒルトン・オナーズ参加ホテルでの利用で100円=7ポイント 日常の買い物で100円=3ポイント |

| ポイント有効期限 | 15カ月 |

| 国内旅行傷害保険 | 国内旅行傷害保険最高5,000万円 |

| 海外旅行傷害保険 | 海外旅行傷害保険最高1億円 |

| 空港サービス | 国内外29空港の空港ラウンジ無料(同伴者1名も無料) 手荷物宅配サービス1個(帰国時) 対象空港:成田国際空港・中部国際空港・関西国際空港 |

| ショッピング保険 | 年間500万円 (免責1事故1万円・購入から90日補償) |

| その他保険 | 航空機遅延補償 オンライン・プロテクション キャンセル・プロテクション リターン・プロテクション スマートフォン・プロテクション |

| 電子マネー | 楽天Edy・モバイルSuica・SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay) 楽天ペイ d払い au PAY Amazon Pay |

| タッチ決済 | コンタクトレス決済 |

| 締日 | 毎月19日・20日・21日・26日 (指定銀行により異なる) |

| 支払い日 | 翌月10日 (一部翌月21日・26日) |

アメックス 航空会社と提携の5枚の詳細

アメックスが航空会社と提携して発行しているクレジットカード5枚のメリット・特徴です。航空会社のマイルと交換や空港サービスの充実したクレジットカードです。出張などで飛行機の利用が多い方におすすめのアメックスです。

ANAアメックス

ANAアメックスのカード評価

-

- 年会費の安さ

- 4

-

- 還元率の高さ

- 3

-

- 保険・サービス

- 5

-

- 審査の難易度

- 2

-

- ステータス

- 3

| 年会費 | 7,700円(税込) |

| 追加カード (年会費) | 家族カード:2,750円(税込) ETCカード:無料(発行手数料935円) |

| 基本還元率 | 1%~1.5% |

| 国際ブランド | AMERICAN EXPRESS |

| 旅行保険 | 国内旅行傷害保険最高2,000万円 海外旅行傷害保険最高3,000万円 |

| その他保険・補償 | ショッピング・プロテクション オンライン・プロテクション |

| スマホ決済 | Apple Pay au PAY 楽天ペイ |

| タッチ決済 | コンタクトレス決済 |

ANAアメックスのメリット

- ANAグループでの利用でポイント1.5倍

- ANAカードマイルプラス加盟店でマイルも貯まる

- ポイント移行コースに登録でポイントの有効期限が無期限に!

さらに1,000ポイント=1,000マイルと高い交換率で交換可能 - ANAグループ便に搭乗でボーナスマイルプレゼント

- ANAアメックスを次年度も更新で1,000マイルプレゼント

- 国内旅行傷害保険最高2,000万円

- 海外旅行傷害保険最高3,000万円

- 海外旅行の帰国時の手荷物1個が無料(空港-自宅)

- ショッピング保険が年間最高200万円

- 国内外29空港の空港ラウンジが無料(同伴者1名も無料)

- ANAスキップサービスが利用できる

ANAアメックスは、全日空とアメックスが提携して発行しているクレジットカードです。ポイントをANAマイルに高い交換率で交換できる点が特徴です。また、アメックスが直接発行するクレジットカードの中では一番安い年会費となっています。

年会費・追加カード

年会費は7,700円(税込)、家族カードは2,750円(税込)となっています。

ETCカードは年会費無料です。(新規発行手数料935円税込)

ポイント還元

ANAアメックスで貯まるポイントは、通常のアメックスと同じメンバーシップ・リワード・ポイントです。100円=1ポイント貯まります。また、ANAグループで利用すると通常の1.5倍のポイントが貯まります。

貯まったポイントは「ポイント移行コース」(※)に登録すると登録期間中はポイントの有効期限が無期限になります。また「ポイント移行コース」に登録すると好きな時に1,000ポイント=1,000ANAマイルへと移行することができるようになります。年間移行ポイント数の上限もないため、ANAアメックスで貯めたポイントを全てANAマイルにすることができます。

※ポイント移行コースは年間参加費6,600円(税込)が必要です。

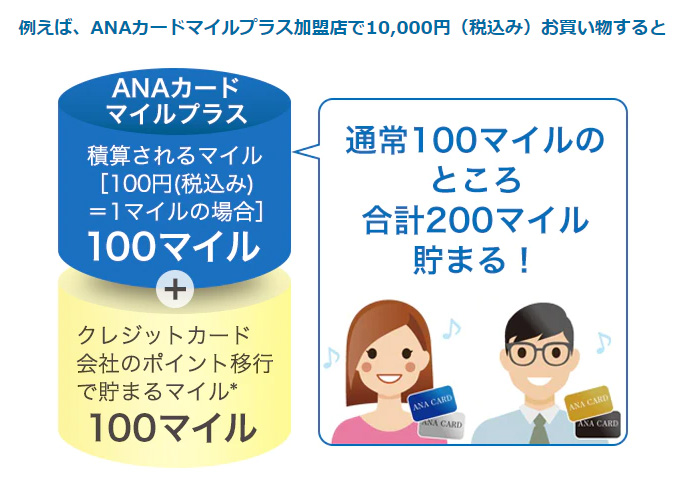

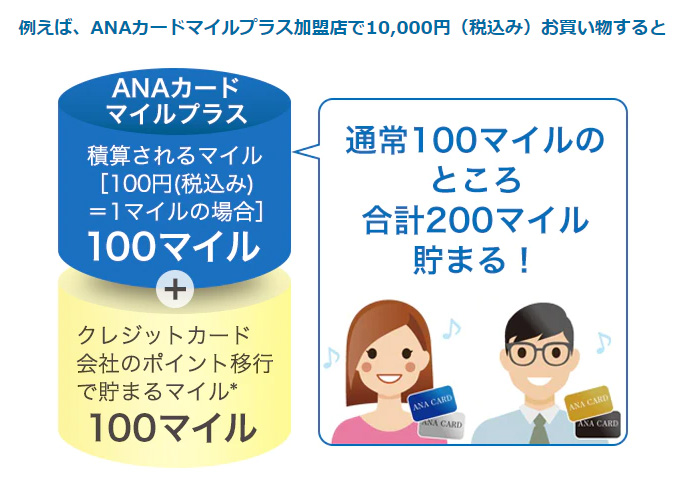

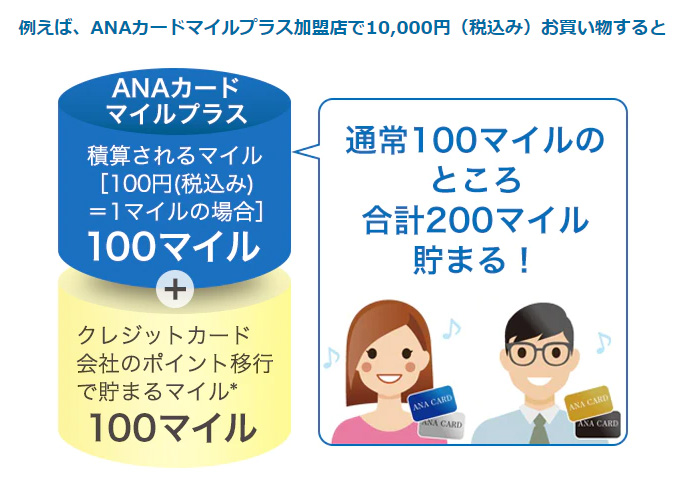

ANAカードマイルプラス加盟店でマイルも貯まる

ANAカードマイルプラス加盟店で利用すると通常ポイントに加え、ANAマイルも貯まります。100円(税込)もしくは200円(税込)で1マイル貯まります。ANAカードマイルプラス加盟店はセブンイレブンやマツモトキヨシなど街中にもたくさんあるので日常生活でもANAマイルをドンドン貯めることができます。

ANAマイルは交換先で価値が変わりますが、一番お得な特典航空券に交換した場合は1マイルあたり約4.4円の価値があります。1ANAマイルの価値を4.4円だとすると、ANAアメックスを上手に使えば100円で11円程度の還元を実現することができます。

搭乗ボーナスマイル

ANAグループ便に搭乗すると、通常のフライトマイルに加えて区間基本マイレージ×クラス・運賃倍率×10%のボーナスマイルがプレゼントされます。

次年度更新で1,000マイルプレゼント

ANAアメックスを次年度も更新するとANAマイルが1,000マイルプレゼントされます。

その他ANAグループ特典

- 空港内の「ANA FESTA」でANAアメックスの提示で1,000円(税込)以上の利用で5%OFF

- 機内での買い物の際にANAアメックスの提示で10%OFF!

- ANAのショッピングサイト「ANAショッピング A-style」で5%OFF

保険・補償

ANAアメックスには、利用付帯で国内海外旅行傷害保険が最高2,000万円・海外旅行傷害保険が3,000万円が付いています。

利用付帯とは、ツアー代金や飛行機などのチケットをANAアメックスで決済した場合に保険が適用される制度です。

オンライン・プロテクション

インターネット上で第三者によって不正利用された場合に損害を全額補償してくれます。原則として不正利用の金額を支払う必要がありません。

ショッピング・プロテクション

海外・国内を問わず、ANAアメックスで購入した商品が破損、盗難に遭った場合に最高200万円まで補償してくれます。(1事故につき1万円の免責)

| 年会費 | 7,700円(税込) 家族カード:2,750円(税込) ETCカード:無料(発行手数料935円) |

| 申込み資格 | 申込み基準は、20歳以上、定職がある方とさせていただいております。パート・アルバイトの方の申込みはお受けできません。 |

| 基本ポイント | 100円=1メンバーシップ・リワード・ポイント (税込・1回の利用金額毎・端数切捨て) ANAカードマイルプラス加盟店で100円または200円で1マイル |

| ポイント有効期限 | 2年 |

| 国内旅行傷害保険 | 国内旅行傷害保険最高2,000万円 |

| 海外旅行傷害保険 | 海外旅行傷害保険最高3,000万円 |

| 空港サービス | 国内外29空港の空港ラウンジ無料(同伴者1名も無料) 手荷物宅配サービス1個(帰国時) 対象空港:成田国際空港・中部国際空港・関西国際空港 |

| ショッピング保険 | 年間200万円 (免責1事故1万円・購入から90日補償) |

| その他保険 | オンライン・プロテクション |

| 電子マネー | 楽天Edy・モバイルSuica・SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay) 楽天ペイ d払い au PAY Amazon Pay |

| タッチ決済 | コンタクトレス決済 |

| 締日 | 毎月19日・20日・21日・26日 (指定銀行により異なる) |

| 支払い日 | 翌月10日 (一部翌月21日・26日) |

ANAアメックス・ゴールド

ANAアメックス・ゴールドのカード評価

-

- 年会費の安さ

- 3

-

- 還元率の高さ

- 4

-

- 保険・サービス

- 5

-

- 審査の難易度

- 2

-

- ステータス

- 3

| 年会費 | 34,100円(税込) |

| 追加カード (年会費) | 家族カード:17,050円(税込) ETCカード:無料(発行手数料935円) |

| 基本還元率 | 1.0%~3.0% |

| 国際ブランド | AMERICAN EXPRESS |

| 旅行保険 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円 航空便遅延補償最高4万円 |

| その他保険・補償 | ショッピング・プロテクション スマートフォン・プロテクション オンライン・プロテクション キャンセル・プロテクション |

| スマホ決済 | Apple Pay(QUICPay) au PAY 楽天ペイ |

| タッチ決済 | – |

ANAアメックス・ゴールドのメリット

- ANAグループでの利用でポイント1.5倍

- ANAカードマイルプラス加盟店でマイルも貯まる

- ポイントの有効期限が無期限

- ポイントは1000ポイント→1000ANAマイルに移行可能

- ANAグループ便に搭乗でボーナスマイルプレゼント

- ANAアメックスを次年度も更新で1,000マイルプレゼント

- 国内旅行傷害保険最高5,000万円

- 海外旅行傷害保険最高1億円

- 海外旅行の帰国時の手荷物1個が無料(空港-自宅)

- ショッピング保険が年間最高500万円

- 国内外29空港の空港ラウンジが無料(同伴者1名も無料)

- ANAスキップサービスが利用できる

ANAアメックスは、全日空とアメックスが提携して発行しているクレジットカードです。ポイントをANAマイルに高い交換率で交換できる点が特徴です。追加料金なしで1000ポイントを1000ANAとして移行できます。

年会費・追加カード

年会費は34,100円(税込)、家族カードは17,050円(税込)となっています。

ETCカードは年会費無料です。(新規発行手数料935円税込)

ポイント還元

ANAアメックスで貯まるポイントは、通常のアメックスと同じメンバーシップ・リワード・ポイントです。100円=1ポイント貯まります。また、ANAグループで航空券や旅行商品などの購入に利用すると通常の2倍のポイントが貯まります。

ポイントの有効期限は無期限です。じっくりポイントを貯めることができますので、ANAの特典航空券で海外をたっぷり楽しむこともできます。

ANAアメックス・ゴールドのポイントは好きな時に1,000ポイント=1,000ANAマイルで移行することができます。年間移行ポイント数の上限もないため、ANAアメックス・ゴールドで貯めたポイントを全てANAマイルにすることができます。

ポイントはアメックスが準備しているアイテムに交換や、ANAアメックス・ゴールドの利用料金に充当することもできますが、交換率が良くないので、ANAマイルへの移行がベストです。

ANAカードマイルプラス加盟店でマイルも貯まる

ANAカードマイルプラス加盟店で利用すると通常ポイントに加え、ANAマイルも貯まります。100円(税込)もしくは200円(税込)で1マイル貯まります。ANAカードマイルプラス加盟店はセブンイレブンやマツモトキヨシなど街中にもたくさんあるので日常生活でもANAマイルをドンドン貯めることができます。

ANAマイルは交換先で価値が変わりますが、一番お得な特典航空券に交換した場合は1マイルあたり約4.4円の価値があります。1ANAマイルの価値を4.4円だとすると、ANAアメックス・ゴールドを上手に使えば100円で11円程度の還元を実現することができます。

ANA SKY コイン獲得プログラム

ANAアメックス・ゴールドを年間300万円以上利用すると、1万円分のANA SKYコインがもらえます。またANA航空券や、ANAグループの旅行商品を年間100万円利用するたびに、ANA SKYコインが5,000円相当もらえます。

搭乗ボーナスマイル

ANAグループ便に搭乗すると、通常のフライトマイルに加えて区間基本マイレージ×クラス・運賃倍率×25%のボーナスマイルがプレゼントされます。

次年度更新で2,000マイルプレゼント

ANAアメックス・ゴールドを次年度も更新するとANAマイルが2,000マイルプレゼントされます。

その他ANAグループ特典

- 空港内の「ANA FESTA」でANAアメックスの提示で1,000円(税込)以上の利用で5%OFF

- 機内での買い物の際にANAアメックスの提示で10%OFF!

- ANAのショッピングサイト「ANAショッピング A-style」で5%OFF

保険・補償

ANAアメックス・ゴールドには、利用付帯で国内海外旅行傷害保険が最高5,000万円・海外旅行傷害保険が1億円が付いています。利用付帯とは、ツアー代金や飛行機などのチケットをANAアメックスで決済した場合に保険が適用される制度です。

航空便遅延費用補償

ANAアメックス・ゴールドは、海外旅行の際に航空便の遅延によって、臨時に出費した宿泊代や食事代金、手荷物の到着遅延や紛失により負担した衣類や生活必需品の費用を補償する「航空便遅延費用補償」が付いています。

日本に比べると海外では、飛行機の遅延は結構な頻度で遭遇します。また手荷物の遅延も多く、航空便遅延費用補償は非常に心強いサービスとなります。

| 保険種別 | 補償内容 |

| 乗継遅延/出航遅延/欠航/搭乗不能費用 | 1回につき最高2万円 |

| 受託手荷物遅延費用 | 1回につき最高2万円 |

| 受託手荷物紛失費用 | 1回につき最高4万円 |

オンライン・プロテクション

インターネット上で第三者によって不正利用された場合に損害を全額補償してくれます。原則として不正利用の金額を支払う必要がありません。

ショッピング・プロテクション

海外・国内を問わず、ANAアメックス・ゴールドで購入した商品が破損、盗難に遭った場合に最高500万円まで補償してくれます。(1事故につき1万円の免責)

| 年会費 | 34,100円(税込) 家族カード:17,050円(税込) ETCカード:無料(発行手数料935円) |

| 申込み資格 | 申込み基準は、20歳以上、定職がある方とさせていただいております。パート・アルバイトの方の申込みはお受けできません。 |

| 基本ポイント | 100円=1メンバーシップ・リワード・ポイント (税込・1回の利用金額毎・端数切捨て) ANAカードマイルプラス加盟店で100円または200円で1マイル |

| ポイント有効期限 | 無期限 |

| 国内旅行傷害保険 | 国内旅行傷害保険最高5,000万円 |

| 海外旅行傷害保険 | 海外旅行傷害保険最高1億円 |

| 空港サービス | 国内外29空港の空港ラウンジ無料(同伴者1名も無料) 手荷物宅配サービス1個(出国時・帰国時) 対象空港:成田国際空港・中部国際空港・関西国際空港 |

| ショッピング保険 | 年間500万円 (免責1事故1万円・購入から90日補償) |

| その他保険 | オンライン・プロテクション |

| 電子マネー | 楽天Edy・モバイルSuica・SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay) 楽天ペイ d払い au PAY Amazon Pay |

| タッチ決済 | AMEXコンタクトレス決済 |

| 締日 | 毎月19日・20日・21日・26日 (指定銀行により異なる) |

| 支払い日 | 翌月10日 (一部翌月21日・26日) |

ANAアメックス・プレミアム

ANAアメックス・プレミアムのカード評価

-

- 年会費の安さ

- 3

-

- 還元率の高さ

- 4

-

- 保険・サービス

- 5

-

- 審査の難易度

- 4

-

- ステータス

- 5

| 年会費 | 165,000円(税込) |

| 追加カード (年会費) | 家族カード:4枚まで無料 ETCカード:無料(発行手数料935円) |

| 基本還元率 | 1.0%~3.0% |

| 国際ブランド | AMERICAN EXPRESS |

| 旅行保険 | 国内旅行傷害保険最高1億円 海外旅行傷害保険最高1億円 航空便遅延補償最高4万円 |

| その他保険・補償 | ショッピング・プロテクション スマートフォン・プロテクション オンライン・プロテクション リターン・プロテクション キャンセル・プロテクション |

| スマホ決済 | Apple Pay(QUICPay) au PAY 楽天ペイ |

| タッチ決済 | AMEXコンタクトレス決済 |

ANAアメックス・プレミアムのメリット

- ANAグループでの利用でポイント2.5倍

- ANAカードマイルプラス加盟店でマイルも貯まる

- ポイントの有効期限が無期限

- ポイントは1000ポイント→1000ANAマイルに移行可能

- ANAグループ便に搭乗でボーナスマイルプレゼント

- ANAアメックス・プレミアムを次年度も更新で10,000マイルプレゼント

- プライオリティパスの最上級ステージが付帯

- 国内旅行傷害保険最高1億円

- 海外旅行傷害保険最高1億円

- 海外旅行の出国時・帰国時の手荷物2個が無料(空港-自宅)

- ショッピング保険が年間最高500万円

- 国内外29空港の空港ラウンジが無料(同伴者1名も無料)

ANAラウンジも利用できる - ANAスキップサービスが利用できる

ANAアメックス・プレミアムは、全日空とアメックスが提携して発行しているクレジットカードです。ポイントをANAマイルに高い交換率で交換できる点が特徴です。追加料金なしで1000ポイントを1000ANAとして移行できます。

ANAアメックス・プレミアムは、国内線のANAラウンジを利用することができます。ANAラウンジは、ANA上級会員の資格があるか、プレミアムクラス搭乗の方しか利用できない特別なラウンジです。

ANAアメックス・プレミアムは、たとえば年間200万円カード利用するだけで、10年間で30万マイルが貯まります。これだけあれば、ファーストクラスで世界一周も夢ではありません。

世界中の超豪華ホテルでアップグレードが受けられます

ザ・リーディングホテルズ・オブ・ザ・ワールドの「リーダーズクラブ」に無料で入会することができます。リーダーズクラブに入会すると、パリの「リッツ・パリ」など、世界を代表する超高級ホテルでのアップグレードが約束されます。

ヒルトンやマリオット、リッツカールトンでは満足できない人でも、これなら満足することができるでしょう。

ホテルの上級会員の資格がもらえる

「シャングリ・ラ ホテルズ&リゾーツ」の上級会員資格である、ゴールデンサークル ジェイドになることができます。

部屋のアップグレードや滞在期間中の朝食無料(同伴者を含む)、アーリーチェックインやレイトチェックアウト、などの特典を受けることができます。

レストランでの特典が充実している

高級レストランの所定のコースメニューを2名以上で予約すると1名分のコース料理代金が無料になります。

この特典は何度でも利用できるため、接待やデート、祝いの席などで利用すると、あっという間に年会費分の元は取れます。

プライオリティパスで、世界中のVIP空港ラウンジが利用できる

ANAアメックス・プレミアムを持っていると、プライオリティパスのプレステージ会員になれ、世界中1,000以上の空港ラウンジを何度でも無料で利用可能です。

プレステージ会員はプライオリティパスの最上級会員で、通常429米ドルの年会費が無料、ラウンジの利用料金も無料になります。

ANAアメックス・プレミアムは、本会員だけでなく家族会員(最大4名まで)も無料でプライオリティパス(プレステージ会員)を発行することができます。

行きも帰りも、手荷物は2個まで無料で配送

旅の荷物は重いのが定番です。とくに帰りは土産物を買うため、その重さは行きの時以上です。遊び疲れている上に、重い荷物を持たなくてはならないため、せっかくの余韻を楽しむ余裕すらなくなります。

ANAアメックスプレミアムを持っていれば、国際線利用時に、カード会員(家族会員も含む)1人あたり2個までのスーツケースを自宅から空港までと、空港から自宅までを無料で運んでもらえます。

年会費・追加カード

年会費は165,000円(税込)、家族カードは4枚まで無料となっています。ETCカードは年会費無料です。(新規発行手数料935円税込)

ANAアメックス・プレミアムの年会費は非常に高額です。他社のプラチナなどよりも高い年会費ですが家族カードが4枚まで無料ですので、ANAアメックス・ゴールドを単体で家族で持つよりもお得です。

ANAアメックス・プレミアムは非常に優れた付帯サービスがあり、利用する機会の多い方には年会費を余裕で上回る特典を受けることができます。

ポイント還元

ANAアメックス・プレミアムで貯まるポイントは、通常のアメックスと同じメンバーシップ・リワード・ポイントです。100円=1ポイント貯まります。また、ANAグループで航空券や旅行商品などの購入に利用すると通常の2.5倍のポイントが貯まります。

ポイントの有効期限は無期限です。じっくりポイントを貯めることができますので、ANAの特典航空券で海外をたっぷり楽しむこともできます。

ANAアメックス・プレミアムのポイントは好きな時に1,000ポイント=1,000ANAマイルで移行することができます。年間移行ポイント数の上限もないため、ANAアメックス・ゴールドで貯めたポイントを全てANAマイルにすることができます。

ポイントはアメックスが準備しているアイテムに交換や、ANAアメックス・ゴールドの利用料金に充当することもできますが、交換率が良くないので、ANAマイルへの移行がベストです。

ANAカードマイルプラス加盟店でマイルも貯まる

ANAカードマイルプラス加盟店で利用すると通常ポイントに加え、ANAマイルも貯まります。100円(税込)もしくは200円(税込)で1マイル貯まります。ANAカードマイルプラス加盟店はセブンイレブンやマツモトキヨシなど街中にもたくさんあるので日常生活でもANAマイルをドンドン貯めることができます。

ANAマイルは交換先で価値が変わりますが、一番お得な特典航空券に交換した場合は1マイルあたり約4.4円の価値があります。1ANAマイルの価値を4.4円だとすると、ANAアメックス・ゴールドを上手に使えば100円で11円程度の還元を実現することができます。

ANA SKY コイン獲得プログラム

ANAアメックス・プレミアムを年間500万円以上利用すると、3万円分のANA SKYコインがもらえます。またANA航空券や、ANAグループの旅行商品を年間100万円利用するたびに、ANA SKYコインが5,000円相当もらえます。

搭乗ボーナスマイル

ANAグループ便に搭乗すると、通常のフライトマイルに加えて区間基本マイレージ×クラス・運賃倍率×50%のボーナスマイルがプレゼントされます。

次年度更新で2,000マイルプレゼント

ANAアメックス・ゴプレミアムを次年度も更新するとANAマイルが10,000マイルプレゼントされます。

その他ANAグループ特典

- 空港内の「ANA FESTA」でANAアメックスの提示で1,000円(税込)以上の利用で5%OFF

- 機内での買い物の際にANAアメックスの提示で10%OFF!

- ANAのショッピングサイト「ANAショッピング A-style」で5%OFF

保険・補償

ANAアメックス・プレミアムには、利用付帯で国内海外旅行傷害保険が最高1億円・海外旅行傷害保険が1億円が付いています。利用付帯とは、ツアー代金や飛行機などのチケットをANAアメックス・プレミアムで決済した場合に保険が適用される制度です。

クリックで旅行傷害保険の詳細

ANAアメックス・プレミアムの旅行傷害保険の詳細

| 保険種別 | 本会員 | 家族カード会員 | 家族特約 |

| 傷害死亡/ 傷害後遺障害保険金 | 1億円 | 1億円 | 1,000万円 |

| 傷害治療費用保険金 | 1,000万円 | 1,000万円 | 1,000万円 |

| 疾病治療費用保険金 | 1,000万円 | 1,000万円 | 1,000万円 |

| 賠償責任保険金 | 5,000万円 | 5,000万円 | 5,000万円 |

| 救援者費用保険金 (保険期間最高) | 1,000万円 | 1,000万円 | 1,000万円 |

| 携行品損害保険金 | 100万円 | 100万円 | 100万円 |

| 乗継遅延/出航遅延/欠航/搭乗不能費用 | 1回につき最高3万円 | 1回につき最高3万円 | ― |

| 受託手荷物遅延費用 | 1回につき最高3万円 | 1回につき最高3万円 | ― |

| 受託手荷物紛失費用 | 1回につき最高6万円 | 1回につき最高6万円 | ― |

家族特約の対象は、ANAアメックス・プレミアム会員様の配偶者、家族カード会員と生計を共にするお子様/ご両親などの親族をさします。親族とは6親等以内の血族、3親等以内の姻族の方をいいます。

| 保険種別 | 基本カード会員 | 家族カード会員 | 家族特約 |

| 傷害死亡/ 傷害後遺障害保険金 | 1億円 | 1億円 | 1,000万円 |

| 入院保険金日額 | 5,000円 | 5,000円 | 5,000円 |

| 手術保険金 | 最高20万円 | 最高20万円 | 最高20万円 |

| 通院保険金日額 | 3,000円 | 3,000円 | 3,000円 |

航空便遅延費用補償

ANAアメックス・プレミアムは、海外旅行の際に航空便の遅延によって、臨時に出費した宿泊代や食事代金、手荷物の到着遅延や紛失により負担した衣類や生活必需品の費用を補償する「航空便遅延費用補償」が付いています。

日本に比べると海外では、飛行機の遅延は結構な頻度で遭遇します。また手荷物の遅延も多く、航空便遅延費用補償は非常に心強いサービスとなります。

| 保険種別 | 補償内容 |

| 乗継遅延/出航遅延/欠航/搭乗不能費用 | 1回につき最高3万円 |

| 受託手荷物遅延費用 | 1回につき最高3万円 |

| 受託手荷物紛失費用 | 1回につき最高6万円 |

オンライン・プロテクション

インターネット上で第三者によって不正利用された場合に損害を全額補償してくれます。原則として不正利用の金額を支払う必要がありません。

ショッピング・プロテクション

海外・国内を問わず、ANAアメックス・プレミアムで購入した商品が破損、盗難に遭った場合に最高500万円まで補償してくれます。(1事故につき1万円の免責)

リターン・プロテクション

リターン・プロテクションは、商品の返品に購入店が応じない場合にアメックスが返金してくれる補償です。1商品につき最高3万円まで補償してくれます。

スマートフォン・プロテクション

購入から2年以内のスマホの修理代金を保険期間中最大3万円まで補償します。(1事故につき1万円の免責)

| 年会費 | 165,000円(税込) 家族カード:4枚まで無料 ETCカード:無料(発行手数料935円) |

| 申込み資格 | 申込み基準は、20歳以上、定職がある方とさせていただいております。パート・アルバイトの方の申込みはお受けできません。 |

| 基本ポイント | 100円=1メンバーシップ・リワード・ポイント (税込・1回の利用金額毎・端数切捨て) ANAカードマイルプラス加盟店で100円または200円で1マイル |

| ポイント有効期限 | 無期限 |

| 国内旅行傷害保険 | 国内旅行傷害保険最高1億円 |

| 海外旅行傷害保険 | 海外旅行傷害保険最高1億円 |

| 空港サービス | 国内外29空港の空港ラウンジ無料(同伴者1名も無料) ANAラウンジ(本会員のみ) 手荷物宅配サービス2個(出国時・帰国時) 対象空港:成田国際空港・中部国際空港・関西国際空港 プライオリティパス(プレステージ会員) |

| ショッピング保険 | 年間500万円 (免責1事故1万円・購入から90日補償) |

| その他保険 | オンライン・プロテクション |

| 電子マネー | 楽天Edy・モバイルSuica・SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay) 楽天ペイ d払い au PAY Amazon Pay |

| タッチ決済 | AMEXコンタクトレス決済 |

| 締日 | 毎月19日・20日・21日・26日 (指定銀行により異なる) |

| 支払い日 | 翌月10日 (一部翌月21日・26日) |

デルタスカイマイル・アメックス

ANAアメックスのカード評価

-

- 年会費の安さ

- 3

-

- 還元率の高さ

- 3

-

- 保険・サービス

- 4

-

- 審査の難易度

- 2

-

- ステータス

- 3

| 年会費 | 13,200円(税込) |

| 追加カード (年会費) | 家族カード:1枚目まで無料 2枚目以降6,600円(税込) ETCカード:無料(発行手数料935円) |

| 基本還元率 | 1%~1.5% |

| 国際ブランド | AMERICAN EXPRESS |

| 旅行保険 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高5,000万円 |

| その他保険・補償 | オンライン・プロテクション リターン・プロテクション |

| スマホ決済 | Apple Pay(QUICPay) au PAY 楽天ペイ |

| タッチ決済 | コンタクトレス決済 |

デルタスカイマイル・アメックスのメリット

- 入会1年目にシルバーメダリオン

- スカイマイルは有効期限無

- デルタ航空のチケット購入でマイル2倍

- 家族カード1枚無料

- 国内旅行傷害保険最高5,000万円

- 海外旅行傷害保険最高5,000万円

- 海外旅行の帰国時の手荷物1個が無料(空港-自宅)

- ショッピング保険が年間最高500万円

- 国内外29空港の空港ラウンジが無料(同伴者1名も無料)

デルタ航空は提携航空会社の運航便をあわせて世界50ヵ国300都市に1日最大15,000便を運航している航空会社です。デルタ航空とアメックスが提携し、発行しているカードがデルタ スカイマイル アメリカン・エキスプレス・カードです。

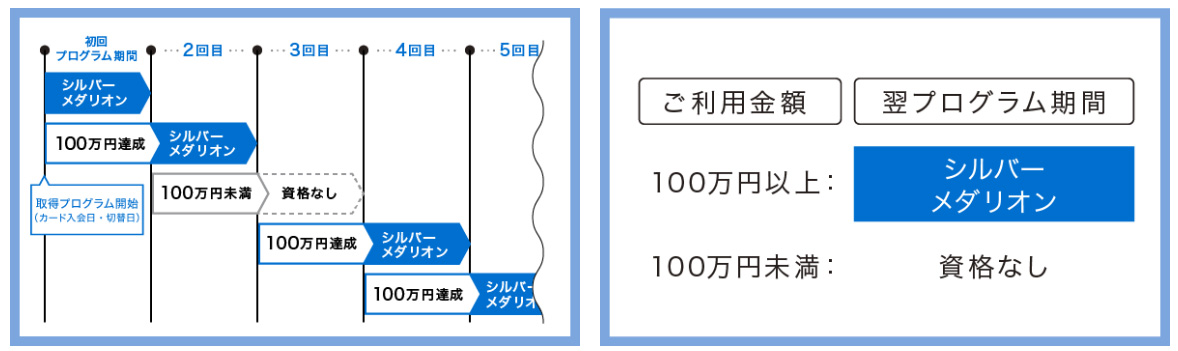

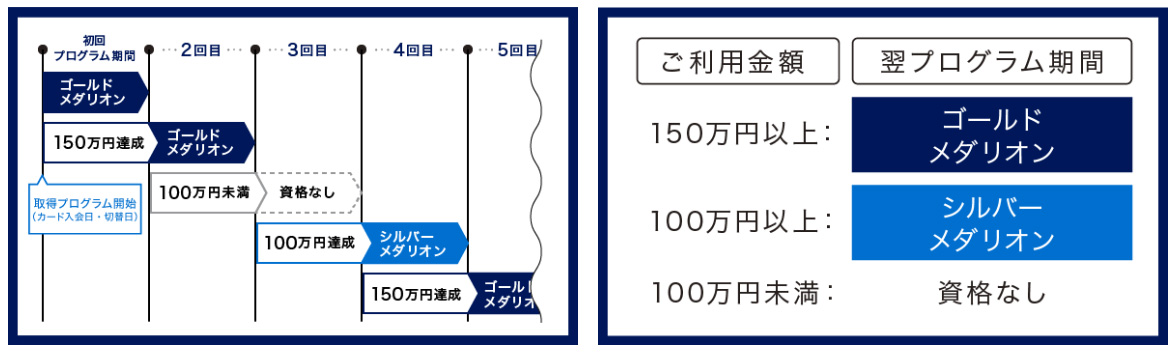

デルタスカイマイル・アメックスは、初年度はデルタ航空スカイマイル上級会員である「シルバーメダリオン」が提供されます。通常でシルバーメダリオンを獲得するには、デルタ航空を年間で30回以上搭乗するか、25,000マイルを獲得する必要があります。

シルバーメダリオンになると、ファーストクラス・デルタ・コンフォートプラスの設定があるすべての路線で無制限の無償アップグレード、またハワイへのフライトを含む米国50州内のフライトで、デルタ・ワンへの無制限の無償アップグレードをフライトの24時間前から利用できます。また、デルタ航空のチケット運賃1ドルにつき7マイル、優先チェックイン、優先搭乗など特典を受けることができます。

2年目以降は、デルタスカイマイル・アメックスの利用が年間100万円以上でシルバーメダリオンの資格が維持できます。

年会費・追加カード

デルタスカイマイル・アメックスの年会費は13,200円(税込)、家族カードは1枚目は無料、2枚目以降は6,600円(税込)となっています。

ETCカードは年会費無料です。(新規発行手数料935円税込)

ポイント還元

デルタスカイマイル・アメックスで貯まるポイントは、デルタ航空のスカイマイルです。100円(税込)=1マイル貯まります。デルタ航空のチケットを購入すると通常の2倍のマイルを貯めることができる上に、海外で利用すると1.3倍のマイルを貯めることができます。

デルタスカイマイル・アメックスのマイルは有効期限が無期限です。

保険・補償

デルタスカイマイル・アメックスには、利用付帯で国内海外旅行傷害保険が最高5,000万円・海外旅行傷害保険が5,000万円が付いています。

利用付帯とは、ツアー代金や飛行機などのチケットをデルタスカイマイル・アメックスで決済した場合に保険が適用される制度です。

オンライン・プロテクション

インターネット上で第三者によって不正利用された場合に損害を全額補償してくれます。原則として不正利用の金額を支払う必要がありません。

ショッピング・プロテクション

海外・国内を問わず、デルタスカイマイル・アメックスで購入した商品が破損、盗難に遭った場合に最高500万円まで補償してくれます。(1事故につき1万円の免責)

| 年会費 | 13,200円(税込) 家族カード:1枚目まで無料 2枚目以降6,600円(税込) ETCカード:無料(発行手数料935円) |

| 申込み資格 | 申込み基準は、20歳以上、定職がある方とさせていただいております。パート・アルバイトの方の申込みはお受けできません。 |

| 基本ポイント | 100円=1スカイマイル (税込・1回の利用金額毎・端数切捨て) |

| ポイント有効期限 | 無期限 |

| 国内旅行傷害保険 | 国内旅行傷害保険最高5,000万円 |

| 海外旅行傷害保険 | 海外旅行傷害保険最高5,000万円 |

| 空港サービス | 国内外29空港の空港ラウンジ無料(同伴者1名も無料) 手荷物宅配サービス1個(帰国時) 対象空港:羽田空港第3ターミナル・中部国際空港・関西国際空港 |

| ショッピング保険 | 年間500万円 (免責1事故1万円・購入から90日補償) |

| その他保険 | オンライン・プロテクション |

| 電子マネー | 楽天Edy・モバイルSuica・SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay) 楽天ペイ d払い au PAY Amazon Pay |

| タッチ決済 | AMEXコンタクトレス決済 |

| 締日 | 毎月19日・20日・21日・26日 (指定銀行により異なる) |

| 支払い日 | 翌月10日 (一部翌月21日・26日) |

デルタスカイマイル・アメックス・ゴールド

デルタスカイマイル・アメックス・ゴールドのカード評価

-

- 年会費の安さ

- 3

-

- 還元率の高さ

- 4

-

- 保険・サービス

- 4

-

- 審査の難易度

- 4

-

- ステータス

- 4

| 年会費 | 28,600円(税込) |

| 追加カード (年会費) | 家族カード:1枚目まで無料 2枚目以降13,200円(税込) ETCカード:無料(発行手数料935円) |

| 基本還元率 | 1%~1.5% |

| 国際ブランド | AMERICAN EXPRESS |

| 旅行保険 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円 |

| その他保険・補償 | ショッピング・プロテクション スマートフォン・プロテクション オンライン・プロテクション リターン・プロテクション キャンセル・プロテクション |

| スマホ決済 | Apple Pay(QUICPay) au PAY 楽天ペイ |

| タッチ決済 | AMEXコンタクトレス決済 |

デルタスカイマイル・アメックス・ゴールドのメリット

- 入会1年目にゴールドメダリオン

- スカイマイルは有効期限無

- デルタ航空のチケット購入でマイル3倍

- 家族カード1枚無料

- 国内旅行傷害保険最高5,000万円

- 海外旅行傷害保険最高1億円

- 海外旅行の帰国時の手荷物1個が無料(空港-自宅)

- ショッピング保険が年間最高500万円

- 国内外29空港の空港ラウンジが無料(同伴者1名も無料)

デルタ航空は提携航空会社の運航便をあわせて世界50ヵ国300都市に1日最大15,000便を運航している航空会社です。デルタ航空とアメックスが提携し、発行しているカードがデルタ スカイマイル アメリカン・エキスプレス・ゴールド・カードです。

デルタスカイマイル・アメックスは、初年度はデルタ航空スカイマイル上級会員である「ゴールドメダリオン」が提供されます。通常の方法でゴールドメダリオンを獲得するには、デルタ航空を年間で60回以上搭乗するか、50,000マイルを獲得する必要があります。

ゴールドメダリオンになると、ファーストクラス・デルタ・コンフォートプラスの設定があるすべての路線で無制限の無償アップグレード、またハワイへのフライトを含む米国50州内のフライトで、デルタ・ワンへの無制限の無償アップグレードをフライトの24時間前から利用できます。また、デルタ航空のチケット運賃1ドルにつき8マイル、優先チェックイン、優先搭乗など特典を受けることができます。

スカイチーム加盟航空会社のスカイチーム・エリート・プラスの特典も受けることができます。通常はビジネスクラス・ファーストクラスの方が利用する、航空会社のラウンジをスカイチーム・エリート・プラスになると無料で利用することができます。

デルタ航空のデルタスカイクラブとスカイチーム加盟店航空会社運営ラウンジを無料で利用することができます。

2年目以降は、デルタスカイマイル・アメックス・ゴールドの利用が年間150万円以上でゴールドメダリオンの資格が維持できます。100万円以上で150万円未満の場合はシルバーメダリオンの資格が取得できます。

年会費・追加カード

デルタスカイマイル・アメックス・ゴールドの年会費は28,600円(税込)、家族カードは1枚目は無料、2枚目以降は13,200円(税込)となっています。

ETCカードは年会費無料です。(新規発行手数料935円税込)

ポイント還元

デルタスカイマイル・アメックス・ゴールドで貯まるポイントは、デルタ航空のスカイマイルです。100円(税込)=1マイル貯まります。デルタ航空のチケットを購入すると通常の3倍のマイルを貯めることができる上に、海外で利用すると1.5倍のマイルを貯めることができます。

デルタスカイマイル・アメックス・ゴールドのマイルは有効期限が無期限です。

保険・補償

デルタスカイマイル・アメックス・ゴールドには、利用付帯で国内海外旅行傷害保険が最高5,000万円・海外旅行傷害保険が1億円が付いています。

利用付帯とは、ツアー代金や飛行機などのチケットをデルタスカイマイル・アメックス・ゴールドで決済した場合に保険が適用される制度です。

オンライン・プロテクション

インターネット上で第三者によって不正利用された場合に損害を全額補償してくれます。原則として不正利用の金額を支払う必要がありません。

ショッピング・プロテクション

海外・国内を問わず、デルタスカイマイル・アメックス・ゴールドで購入した商品が破損、盗難に遭った場合に最高500万円まで補償してくれます。(1事故につき1万円の免責)

リターン・プロテクション

リターン・プロテクションは、商品の返品に購入店が応じない場合にアメックスが返金してくれる補償です。1商品につき最高3万円まで補償してくれます。

スマートフォン・プロテクション

購入から2年以内のスマホの修理代金を保険期間中最大3万円まで補償します。(1事故につき1万円の免責)

| 年会費 | 28,600円(税込) 家族カード:1枚目まで無料 2枚目以降13,200円(税込) ETCカード:無料(発行手数料935円) |

| 申込み資格 | 申込み基準は、20歳以上、定職がある方とさせていただいております。パート・アルバイトの方の申込みはお受けできません。 |

| 基本ポイント | 100円=1スカイマイル (税込・1回の利用金額毎・端数切捨て) |

| ポイント有効期限 | 無期限 |

| 国内旅行傷害保険 | 国内旅行傷害保険最高5,000万円 |

| 海外旅行傷害保険 | 海外旅行傷害保険最高1億円 |

| 空港サービス | 国内外29空港の空港ラウンジ無料(同伴者1名も無料) 手荷物宅配サービス1個(帰国時) 対象空港:羽田空港第3ターミナル・中部国際空港・関西国際空港 |

| ショッピング保険 | 年間500万円 (免責1事故1万円・購入から90日補償) |

| その他保険 | ショッピング・プロテクション スマートフォン・プロテクション オンライン・プロテクション リターン・プロテクション キャンセル・プロテクション |

| 電子マネー | 楽天Edy・モバイルSuica・SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay) 楽天ペイ d払い au PAY Amazon Pay |

| タッチ決済 | AMEXコンタクトレス決済 |

| 締日 | 毎月19日・20日・21日・26日 (指定銀行により異なる) |

| 支払い日 | 翌月10日 (一部翌月21日・26日) |

セゾンアメックスのおすすめ5枚の審査と詳細

アメックスの提携クレジットカードとして、クレディセゾンが発行してるのが、セゾンアメックスになります。セゾンの代表的なクレジットカードとして広く認知されており、プロパーのアメックスより年会費が低く押さられていることから人気があります。

アメックスのモチーフであるセンチュリオン(古代ローマの百人隊長)を、カード前面に大きく配置したデザインで統一したシリーズを発行しています。

セゾンアメックスのラインナップは、次の7枚になっています。

- セゾンブルー・アメックス(個人向け・26歳までは年会費無料)

- セゾンパール・アメックス(個人向け・デジタル版もあり5分で発行可能)

- セゾンローズゴールド・アメックス(個人向け・月会費制、現在は新規申込み終了)

- セゾンゴールド・アメックス(個人向け・手ごろな年会費で手厚い補償)

- セゾンプラチナ・アメックス(個人向け・個人向けセゾンアメックスの最高位)

- セゾンコバルト・ビジネス・アメックス(法人、事業主向け・年会費無料でビジネスサービスが豊富)

- セゾンプラチナ・ビジネス・アメックス(法人、事業主向け最高位・ポイント還元に優れた法人カード)

セゾンアメックスは、プロパーのアメックスにセゾンのサービスを付けているため、アメックスの特典とセゾンの特典と2つのブランドのいいところどりができます。セゾンアメックスの各カードについて詳しく解説します。

セゾンパール・アメリカン・エキスプレス・カード Digital

セゾンパール・アメックス Digitalのカード評価

-

- 年会費の安さ

- 5

-

- 還元率の高さ

- 5

-

- 保険・サービス

- 2

-

- 審査の難易度

- 3

-

- ステータス

- 3

| 年会費 | 初年度無料 ※年1回以上の利用で次年度も無料 利用がない場合は次年度1,100円(税込) |

| 追加カード 年会費 | ETCカード:無料 |

| 基本還元率 | 0.5~3.0% |

| 国際ブランド | AMERICAN EXPRESS |

| 旅行保険 | – |

| その他保険・補償 | オンライン・プロテクション 盗難・紛失保証 |

| スマホ決済 | Apple Pay Google Pay |

| タッチ決済 | コンタクトレス決済 |

セゾンパール・アメックス Digitalのメリット

- スマホのアプリ上で利用するデジタルクレジットカード

- 別途カード番号の無いプラスチックカードも発行

- 審査は最短5分で完了!すぐに使える

- QUICPay(クイックペイ)の利用で2%還元

- ポイントの有効期限は無期限

- アメックスブランドなのに実質年会費無料

セゾンとアメックスが提携して発行するセゾンパール・アメリカン・エキスプレス・カード Digital(以降セゾンパール・アメックス digital)はデジタルクレジットカードをメインとした新しいクレジットカードです。

最短5分の審査後にすぐセゾンカード公式アプリ「セゾンPortal」にデジタルカードが発行されます。また、後日プラスチックカードも発行されます。プラスチックカードはクレジットカード番号は一切記載されていませんが、アメックスのタッチ決済を利用することができます。

セゾンパール・アメックス Digitalの魅力は、アメックスブランドでありながら実質年会費無料という点です。アメックスブランドは年会費がかかるのが一般的です。アメックス側は最後まで年会費無料に反対だったらしいのですが、セゾンの社長が粘り勝ちしたとの話が伝わっているクレジットカードです。

QUICPay(クイックペイ)を利用したお買い物なら、いつでも2%相当が還元される高還元クレジットカードです。(2022年10月31日まで。11月以降は後日発表予定)

還元されるポイントは「永久不滅ポイント」となっていて、セゾンパール・アメックス Digitalを解約しない限り有効期限は無期限になっています。

アメックスは、JCBと加盟店開放を行っており、JCBの加盟店のほとんどでセゾンパール・アメックス Digitalを利用することができます。

年会費・追加カード

セゾンパール・アメックス Digitalの年会費は初年度無料、前年に1円以上の利用があれば翌年度も無料 ※前年にカードの利用がない場合は1,100円(税込)となっています。

ETCカードも年会費無料です。

セゾンパール・アメックス Digitalは1円でも利用すれば、翌年度も年会費無料なので実質年会費無料で利用できます。

ポイント還元

セゾンパール・アメックス Digitalは通常1,000円(税込)で1ポイント貯まります。1ポイントは5円相当の価値があります。

QUICPay(クイックペイ)を利用して決済した場合は、いつでも2%相当のポイントが還元されます。

業界最高水準のポイント還元率ですので、ポイント重視の方におすすめのアメックスになります。

また、セゾンアメックス限定の専用キャンペーンが不定期に開催されています。Amazonでの利用で30%キャッシュバック(合計1,000円まで)や、ドラッグストアのウエルシアで30%キャッシュバック(合計500円まで)などかなりお得なキャンペーンに参加することができます。

審査

セゾンパール・アメックス Digitalの審査は最短5分で完了します。審査完了後はすぐにセゾン公式アプリ「セゾンPotal」にデジタルカードが発行されます。すぐにオンラインショッピングや電子マネー決済などで買い物に利用することができます。すぐにクレジットカードが欲しいと急いでいる方にもおすすめです。

セゾンパール・アメックス Digitalの審査申込み資格は「18歳以上のご連絡可能な方(高校生を除く)」となっていて、収入等への制限がありません。専業主婦や学生、アルバイトやパートなど収入が少ない方も安心して申込みができます。

保険・補償

セゾンパール・アメックス Digitalには、インターネット上での不正使用による損害を補償してくれます。またカードを紛失したり、盗難にあった場合に第三者の不正な利用で損害が発生した場合は、クレディセゾンに連絡をした日を含めて61日前までさかのぼり、その後発生した分については請求されません。

| 年会費 | 初年度無料 ※年1回以上の利用で次年度も無料 利用がない場合は次年度1,100円(税込) ETCカード:無料 |

| 申込み資格 | 満18歳以上(高校生は除く)未成年の方は親権者の同意が必要 |

| 基本ポイント | 1,000円=1永久不滅ポイント (税込・月額総額から換算・端数切捨て) |

| その他保険 | オンライン・プロテクション 盗難・紛失保証 |

| 電子マネー | QUICPay iD モバイルSuica SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay) Google Pay |

| タッチ決済 | コンタクトレス決済 |

| 締日 | ショッピング:毎月10日 キャッシング:毎月末日 |

| 支払い日 | ショッピング:翌月4日 キャッシング:翌々月4日 |

セゾンゴールド・アメリカン・エキスプレス・カード

セゾンゴールド・アメックスのカード評価

-

- 年会費の安さ

- 3

-

- 還元率の高さ

- 4

-

- 保険・サービス

- 5

-

- 審査の難易度

- 3

-

- ステータス

- 4

| 年会費 | 初年度年会費無料 2年目以降:11,000円(税込) |

| 追加カード 年会費 | 家族カード:年会費1,100円(税込) ETCカード:無料 |

| 基本還元率 | 0.75%~1.75% |

| 国際ブランド | AMERICAN EXPRESS |

| 旅行保険 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高5,000万円 |

| その他保険・補償 | ショッピング安心保険年間最高200万円 オンライン・プロテクション 盗難・紛失保証 |

| スマホ決済 | Apple Pay Google Pay |

| タッチ決済 | コンタクトレス決済 |

セゾンゴールド・アメックスのメリット

- 初年度年会費無料

- プライオリティパスの最高グレードに11,000円で登録可能

- 最短3営業日発行

- 国内・海外旅行傷害保険が最高5,000万円付帯

- ショッピング安心保険年間最高200万円

- 国内主要空港・ハワイ空港ラウンジが無料

- ポイントの有効期限は無期限

- ポイント1.5倍、海外ポイント2倍

- JALマイル還元率1.125%が可能

- セブンイレブンでポイント2重どり1.75%還元

- セゾンポイントモール経由でポイント最大30倍

- たまったポイントで投資ができる

- アメックスブランドでゴールドなのに初年度年会費無料

セゾンとアメックスが提携して発行するセゾンゴールド・アメリカン・エキスプレス・カード(以降セゾンゴールド・アメックス)は、初年度年会費無料のゴールドカードです。

セゾンブルー・アメックスの魅力は、アメックスブランドでありながら年会費を低く抑えることができるという点です。アメックスブランドのゴールドカードは、年会費が31,900円(税込)で初年度から年会費が発生します。

世界のVIP空港ラウンジが利用できるプライオリティ・パスの最高グレードであるプレステージ会員に優待価格で加入することもできます。

還元されるポイントは「永久不滅ポイント」となっていて、セゾンゴールド・アメックスを解約しない限り有効期限は無期限になっています。

アメックスは、JCBと加盟店開放を行っており、JCBの加盟店のほとんどでセゾンゴールド・アメックスを利用することができます。

年会費・追加カード

セゾンブルー・アメックスの年会費は、初年度年会費無料、翌年度以降は年会費11,000円(税込)になります。

家族カードの年会費は1,100円(税込)、ETCカードは年会費無料です。

セゾンゴールド・アメックスの家族カードにも旅行傷害保険が付帯しています。

ポイント還元

セゾンゴールド・アメックスは通常1,000円(税込)で1.5ポイント貯まります。1ポイントは5円相当の価値があります。

海外での利用は、いつでも通常の2倍のポイント還元率になります。

セゾンゴールド・アメックスのポイントは、永久不滅ポイントで有効期限が無いのが特徴です。

また、セゾンアメックス限定の専用キャンペーンが不定期に開催されています。事前登録のうえ、2022/09/19までに対象ウェブサイト(ポケットコンシェルジュ/出前館)と対象店舗にて、お支払いにセゾン・アメリカン・エキスプレス・カードをご利用いただくと、20%キャッシュバックいたします。(上限:2,500円まで)など、かなりお得なキャンペーンに参加することができます。

審査

セゾンゴールド・アメックスの審査申込み資格は「安定した収入があり、社会的信用を有するご連絡可能な方(学生・未成年を除く)方(高校生を除く)」となっています。

ゴールドカードの中でも高い付帯サービスや特典があるカードなので、残念ながら未成年の方は申し込むことはできません。

ただ、安定した収入が300万程度ある方であれば申込して審査通過したという声もあるので、審査自体は厳しくはありません。

保険・補償

セゾンゴールド・アメックスは、初年度年会費無料にもかかわらず、国内・海外旅行傷害保険が最高5,000万円付帯しています。利用付帯といってセゾンゴールド・アメックスで旅行商品を決済する必要があります。

さらに、海外旅行からの帰国の際には、対象空港から自宅への手荷物配送が1個無料になります。

対象空港:成田国際空港、羽田空港(第3ターミナル)、中部国際空港、関西国際空港

また、ショッピング安心保険が付帯しています。国内・海外を問わず、このカードを利用して購入した物品の破損・盗難などによる損害を、ご購入の日から120日間、年間最高200万円(1事故上限額200万円)まで補償いたします。

セゾンゴールド・アメックスには、インターネット上での不正使用による損害を補償してくれます。またカードを紛失したり、盗難にあった場合に第三者の不正な利用で損害が発生した場合は、クレディセゾンに連絡をした日を含めて61日前までさかのぼり、その後発生した分については請求されません。

空港ラウンジ

セゾンゴールド・アメックスは「プライオリティ・パス」の最高グレードであるプレステージ会員のサービスを優待価格の年会費で利用することができます。

通常プレステージ会員の年会費は429米ドルですが、11,000円(税込)の優待価格で加入することができます!

プライオリティ・パスとは、世界148ヵ国以上、600を超える都市に1,300ヵ所以上の高級空港ラウンジを無料で利用できるようになる人気のサービスです。

また、プライオリティ・パス無しでも、国内主要空港とハワイホノルルラウンジを無料で利用することができます。

| 年会費 | 初年度年会費無料 2年目以降:11,000円(税込) 家族カード:1,100円(税込) ETCカード:無料 |

| 申込み資格 | 安定した収入があり、社会的信用を有するご連絡可能な方(学生・未成年を除く) |

| 基本ポイント | 1,000円=1.5永久不滅ポイント (税込・月額総額から換算・端数切捨て) |

| その他保険 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高5,000万円 ショッピング安心保険年間最高200万円 オンライン・プロテクション 盗難・紛失保証 |

| 電子マネー | QUICPay iD モバイルSuica SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay) Google Pay |

| タッチ決済 | コンタクトレス決済 |

| 締日 | ショッピング:毎月10日 キャッシング:毎月末日 |

| 支払い日 | ショッピング:翌月4日 キャッシング:翌々月4日 |

セゾンプラチナ・アメリカン・エキスプレス・カード

セゾンプラチナ・アメックスのカード評価

-

- 年会費の安さ

- 3

-

- 還元率の高さ

- 4

-

- 保険・サービス

- 5

-

- 審査の難易度

- 4

-

- ステータス

- 4

| 年会費 | 22,000円(税込) |

| 追加カード 年会費 | 家族カード:年会費3,300円(税込) ETCカード:無料 |

| 基本還元率 | 0.75%~1.75% |

| 国際ブランド | AMERICAN EXPRESS |

| 旅行保険 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円 |

| その他保険・補償 | ショッピング安心保険年間最高300万円 オンライン・プロテクション 盗難・紛失保証 |

| スマホ決済 | Apple Pay Google Pay |

| タッチ決済 | コンタクトレス決済 |

セゾンプラチナ・アメックスのメリット

- 24時間365日対応のプラチナコンシェルジュ

- プライオリティパスの最高グレードが付帯(海外1,300カ所以上の空港ラウンジが無料)

- 最短3営業日発行

- 国内旅行傷害保険が最高5,000万円付帯

- 国内旅行傷害保険が最高1億円付帯

- ショッピング安心保険年間最高300万円

- 国内主要空港・ハワイ空港ラウンジが無料

- 海外旅行時に手荷物無料配送往復

- ポイントの有効期限は無期限

- ポイント1.5倍、海外ポイント2倍

- JALマイル還元率1.125%が可能

- セブンイレブンでポイント2重どり1.75%還元

- セゾンポイントモール経由でポイント最大30倍

- たまったポイントで投資ができる

セゾンとアメックスが提携して発行するセゾンプラチナ・アメリカン・エキスプレス・カード(以降セゾンゴールド・アメックス)は、数多くのクレジットカードを発行するセゾンの最高クラスのクレジットカードです。

セゾンプラチナ・アメックスの魅力は、アメックスブランドでありながら年会費を低く抑えることができるという点です。アメックスブランドのプラチナカードは、年会費が143,000円(税込)と高額です。

世界のVIP空港ラウンジが利用できるプライオリティ・パスの最高グレードであるプレステージ会員資格が付帯しているので、世界のVIP空港ラウンジが無料で利用できます。

還元されるポイントは「永久不滅ポイント」となっていて、セゾンプラチナ・アメックスを解約しない限り有効期限は無期限になっています。

アメックスは、JCBと加盟店開放を行っており、JCBの加盟店のほとんどでセゾンプラチナ・アメックスを利用することができます。

プラチナ・コンシェルジュ

セゾンプラチナ・アメックス会員専用のコンシェルジュサービスがあり、24時間365日対応してくれます。

国内レストランのご案内・ご予約やハイヤー送迎サービス、フラワーギフトのお手配などさまざまなお問い合わせに専任のスタッフが年中無休でお応えいたします。

年会費・追加カード

セゾンプラチナ・アメックスの年会費は、22,000円(税込)になります。

家族カードの年会費は3,300円(税込)、ETCカードは年会費無料です。

セゾンプラチナ・アメックスの家族カードにも旅行傷害保険が付帯しています。

ポイント還元

セゾンプラチナ・アメックスは通常1,000円(税込)で1.5ポイント貯まります。1ポイントは5円相当の価値があります。

海外での利用は、いつでも通常の2倍のポイント還元率になります。

セゾンプラチナ・アメックスのポイントは、永久不滅ポイントで有効期限が無いのが特徴です。

また、セゾンアメックス限定の専用キャンペーンが不定期に開催されています。事前登録のうえ、2022/09/19までに対象ウェブサイト(ポケットコンシェルジュ/出前館)と対象店舗にて、お支払いにセゾン・アメリカン・エキスプレス・カードをご利用いただくと、20%キャッシュバックいたします。(上限:2,500円まで)など、かなりお得なキャンペーンに参加することができます。

審査

セゾンプラチナ・アメックスの審査申込み資格は「安定した収入があり、社会的信用を有するご連絡可能な方(学生・未成年を除く)方(高校生を除く)」となっています。

プラチナカードはコンシェルジュサービスなど手厚い付帯サービスや特典があるカードなので、残念ながら未成年の方は申し込むことはできません。

ただ、安定した収入が300万程度ある方であれば申込みして審査に通過したという声もあるので、審査自体は厳しくはありません。

保険・補償

セゾンプラチナ・アメックスは、国内旅行傷害保険が最高5,000万円付帯、海外旅行傷害保険が最高1億円が付帯しています。利用付帯といってセゾンプラチナ・アメックスで旅行商品を決済する必要があります。

さらに、海外旅行への出発と帰国の際には、対象空港と自宅への手荷物配送が1個無料になります。

対象空港:成田国際空港、羽田空港(第3ターミナル)、中部国際空港、関西国際空港

また、ショッピング安心保険が付帯しています。国内・海外を問わず、このカードを利用して購入した物品の破損・盗難などによる損害を、ご購入の日から120日間、年間最高300万円(1事故上限額300万円)まで補償いたします。

セゾンプラチナ・アメックスには、インターネット上での不正使用による損害を補償してくれます。またカードを紛失したり、盗難にあった場合に第三者の不正な利用で損害が発生した場合は、クレディセゾンに連絡をした日を含めて61日前までさかのぼり、その後発生した分については請求されません。

空港ラウンジ

セゾンプラチナ・アメックスは「プライオリティ・パス」の最高グレードであるプレステージ会員資格が付帯しています。

通常プレステージ会員の年会費は429米ドルかかりますが、こちらがタダで手に入ることになります。

プライオリティ・パスとは、世界148ヵ国以上、600を超える都市に1,300ヵ所以上の高級空港ラウンジを無料で利用できるようになる人気のサービスです。

また、国内主要空港とハワイホノルルラウンジも無料で利用することができます。

| 年会費 | 22,000円(税込) 家族カード:3,300円(税込) ETCカード:無料 |

| 申込み資格 | 安定した収入があり、社会的信用を有するご連絡可能な方(学生・未成年を除く) |

| 基本ポイント | 1,000円=1.5永久不滅ポイント (税込・月額総額から換算・端数切捨て) |

| その他保険 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円 ショッピング安心保険年間最高300万円 オンライン・プロテクション 盗難・紛失保証 |

| 電子マネー | QUICPay iD モバイルSuica SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay) Google Pay |

| タッチ決済 | コンタクトレス決済 |

| 締日 | ショッピング:毎月10日 キャッシング:毎月末日 |

| 支払い日 | ショッピング:翌月4日 キャッシング:翌々月4日 |

セゾンコバルト・ビジネス・アメックス

セゾンコバルト・ビジネス・アメックスのカード評価

-

- 年会費の安さ

- 5

-

- 還元率の高さ

- 4

-

- 保険・サービス

- 3

-

- 審査の難易度

- 3

-

- ステータス

- 3

| 年会費 | 無料 |

| 追加カード 年会費 | 追加カード:無料 9枚まで ETCカード:無料 5枚まで |

| 基本還元率 | 0.5~5.0% |

| 国際ブランド |  |

| 旅行保険 | なし |

| その他保険・補償 | 不正利用の補償 |

| スマホ決済 | Apple Pay(QUICPay・AMEXコンタクトレス) Google Pay(QUICPay) |

| タッチ決済 | AMEXコンタクトレス |

セゾンコバルト・ビジネス・アメックスのメリット

- 年会永年無料

- 最大8,000円相当ポイントプレゼント中

- 対象のビジネスサービスでポイント4倍

- モノタロウでポイント4倍

- Amazon WEB Serviceでポイント4倍

- Xserverでポイント4倍

- モバイルSuica、SMART ICOCA、モバイルPASMOのチャージでポイントが貯まる

セゾンコバルト・ビジネス・アメックスは、個人事業主や副業用の個人でも作れる法人カードです。審査の際には個人の免許証やパスポート等の本人確認書類で申込むことができます。引落し口座は個人口座以外にも、法人名の付いた口座も設定可能です。

個人のクレジットカードに比べると、利用限度額が比較的高く設定されることが多くなっています。また、カード利用日から支払い日まで最大56日間の猶予があるため、キャッシュフローにゆとりができます。

利用額の増額・一時増枠の利用もできるので、ビジネスシーンでのリスクを軽減してくれます。

セゾンコバルト・ビジネス・アメックスは、年会費無料ながら、ヤフービジネスサービス・AWS・モノタロウなど、ビジネスシーンで利用の多いサービスでポイント4倍(2%還元)になる利便性の高いクレジットカードで人気があります。

ビジネスに関する特典

セゾンプラチナ・ビジネス・アメックスは、法人カードならではの特典としてビジネスアドバンテージや、Xserver初期設定費用無料等の優待サービスを利用することができます。

| 航空輸送料金、貸し会議室、ビジネス雑誌の年間購読料金の割引などのたくさんの優待 |

| 法人向けモバイルWi-Fiを特別価格で |

| 国内シェアトップクラス、エックスサーバーのレンタルサーバーを初期設定費用無料でご利用いただけます。 |

| 会計ソフトのプロ、(株)ミロク情報サービスが提供する、会計・給与のクラウドサービスを3ヵ月無料でお試しいただけます。 |

セゾンコバルト・ビジネス・アメックスは、永久不滅ポイントで投資の疑似体験ができるサービスが利用できます。証券口座の開設不要で、6つの投資信託コースと株式コースでポイントの増減を楽しむことができます。証券口座の開設不要です。

また、証券口座を開設して、貯まった永久ポイントを現金の代わりに投資信託、株式の購入ができるつみたて投資サービスも利用できます。

\ 最大8,000円相当ポイントプレゼント中 /

年会費・追加カード

セゾンコバルト・ビジネス・アメックスの年会費は、永年無料です。1度も利用が無くてもずっと無料です。社員や家族の方が使うことのできる追加カードも年会費無料で、最大9枚まで発行することができます。追加カードがあれば社員の方の立て替え払いなどの清算業務が必要なくなります。

ETCカードも、新規発行手数料・年会費とも無料で5枚まで発行することができます。

ポイント還元

セゾンコバルト・ビジネス・アメックスは通常1,000円(税込)で1ポイント貯まります。1ポイントは5円相当になりますので基本還元率は0.5%です。ポイント名称は「永久不滅ポイント」で、名前の通りポイントの有効期限は無期限になっています。

Yahoo!のネット広告サービス(検索連動広告・YDN)や、AWS、モノタロウなどの限定サービスではポイント4倍(2%還元)になるところが他の法人カードにない特徴です。

審査

セゾンコバルト・ビジネス・アメックスの審査申込み資格は「個人事業主またはフリーランス、経営者の方(高校生を除く)」となっています。

一般的に法人カードでは、決算書や事業規模などが審査の対象となりますが、セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは決算書や法人の登記簿が提出不要です。個人の免許証やパスポート等の本人確認書類で申込みができます。設立間もない事業主の方も安心して申込みのできる法人カードです。

個人用のクレジットカードと比べて、限度額が比較的高く、個人用カードと使い分けることによって、事務用品や公共料金、法人税など、経費のお支払いをビジネスカード払いにまとめれば経費処理にかかる時間も削減でき、ポイントも貯まります。

\ 最大8,000円相当ポイントプレゼント中 /

保険・補償

セゾンコバルト・ビジネス・アメックスには残念ながら旅行傷害保険・ショッピング保険は付いていません。旅行の際には別の旅行傷害保険が付いたクレジットカードで、旅行代金を決済されることをおすすめします。

セゾンコバルト・ビジネス・アメックスの盗難や紛失の場合は、クレディセゾンにご連絡をいただいた日を含めて、61日前までさかのぼり、その後に発生した分については会員の責任はないものとします。

| 年会費 | 無料 追加カード:無料 ETCカード:無料 |

| 申込み資格 | 個人事業主またはフリーランス、経営者の方(高校生を除く) |

| 基本ポイント | 1,000円=1永久不滅ポイント (税込・月額総額から換算) |

| ポイント有効期限 | 無期限 |

| 旅行傷害保険 | なし |

| その他保険 | カード不正利用の補償 |

| 電子マネー | iD PiTaPa WAON モバイルSuica SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay・AMEXコンタクトレス) Google Pay(QUICPay) |

| タッチ決済 | AMEXコンタクトレス |

| 締日 | ショッピング:毎月10日 キャッシング:毎月月末 |

| 支払い日 | ショッピング:翌月4日 キャッシング:翌々月4日 |

セゾンプラチナ・ビジネス・アメックス

セゾンプラチナ・ビジネス・アメックスのカード評価

-

- 年会費の安さ

- 5

-

- 還元率の高さ

- 4

-

- 保険・サービス

- 3

-

- 審査の難易度

- 3

-

- ステータス

- 3

| 年会費 | 初年度年会費無料 通常22,000円(税込) 年間200万円以上の利用で翌年度は11,000円(税込) |

| 追加カード 年会費 | 追加カード:3,300円(税込) 9枚まで ETCカード:無料 4枚まで |

| 基本還元率 | 0.5~1.75% |

| 国際ブランド |  |

| 旅行保険 | 国内旅行傷害保険 最高5,000万円 海外旅行傷害保険 最高1億円 |

| その他保険・補償 | お買物安心保険 最高300万円 不正利用の補償 |

| スマホ決済 | Apple Pay(QUICPay・AMEXコンタクトレス) Google Pay(QUICPay) |

| タッチ決済 | AMEXコンタクトレス |

セゾンプラチナ・ビジネス・アメックスのメリット

- 初年度年会費無料

- 24時間365日対応のプラチナコンシェルジュ

- ふるさと納税で最大10%還元

- 国内旅行傷害保険最高5,000万円

- 海外旅行傷害保険最高1億円

- 対象レストランが2名利用で1名無料

- プライオリティパスの最高グレード資格が付帯

- 顧問弁護士サービス「リーガルプロテクト」の割引

- ポイントで投資ができる

セゾンプラチナ・ビジネス・アメックスは、個人事業主や副業用の個人でも作れる法人カードです。審査の際には個人の免許証やパスポート等の本人確認書類で申込むことができます。引落し口座は個人口座以外にも、法人名の付いた口座も設定可能です。

個人のクレジットカードに比べると、利用限度額が比較的高く設定されることが多くなっています。また、カード利用日から支払い日まで最大56日間の猶予があるため、キャッシュフローにゆとりができます。

利用額の増額・一時増枠の利用もできるので、ビジネスシーンでのリスクを軽減してくれます。

プラチナ・コンシェルジュ

セゾンプラチナ・アメックス会員専用のコンシェルジュサービスがあり、24時間365日対応してくれます。

国内レストランのご案内・ご予約やハイヤー送迎サービス、フラワーギフトのお手配などさまざまなお問い合わせに専任のスタッフが年中無休でお応えいたします。

ビジネスに関する特典

セゾンプラチナ・ビジネス・アメックスは、法人カードならではの特典としてビジネスアドバンテージや、顧問弁護士サービスリーガルプロテクトの優待サービスを利用することができます。

| 「ビジネス・アドバンテージ」は、ビジネスの効率化にお役立ていただけるビジネスカード会員様限定の優待プログラムです。たとえば事務用品、レンタカー、宅配サービスなど、さまざまな業種の経費のお支払いに、料金交渉の手間もなくいつでも優待価格でご利用いただけます。 |

| ベリーベスト法律事務所が提供する法人向け顧問弁護士サービス「リーガルプロテクト」のご優待をご用意いたしました。専門分野に特化した弁護士をはじめ、弁理士・司法書士・税理士・行政書士がサポートいたします。 会員様特典 「リーガルプロテクト」月額費用通常3,980円(税込)→ 3,480円(税込) |

セゾンプラチナ・ビジネス・アメックスは、永久不滅ポイントで投資の疑似体験ができるサービスが利用できます。証券口座の開設不要で、6つの投資信託コースと株式コースでポイントの増減を楽しむことができます。証券口座の開設不要です。

また、証券口座を開設して、貯まった永久ポイントを現金の代わりに投資信託、株式の購入ができるつみたて投資サービスも利用できます。

年会費・追加カード

セゾンプラチナ・ビジネス・アメックスの年会費は初年度無料です。通常22,000円(税込)の年会費のプラチナカードを1年間0円で試すことができます。

また、2年目以降も年間200万円以上の利用で、翌年度は半額の11,000円(税込)になります。

社員や家族の方が使うことのできる追加カード年会費3,300円(税込)で、最大9枚まで発行することができます。追加カードがあれば社員の方の立て替え払いなどの清算業務が必要なくなります。

ETCカードも、新規発行手数料・年会費とも無料で4枚まで発行することができます。

ポイント還元

セゾンプラチナ・ビジネス・アメックスは通常1,000円(税込)で1ポイント貯まります。1ポイントは5円相当になりますので基本還元率は0.5%です。ポイント名称は「永久不滅ポイント」で、名前の通りポイントの有効期限は無期限になっています。

セゾンプラチナ・ビジネス・アメックスは、「SAISON MILE CLUB」という無料のオプションに加入すると、JALマイルが同時に貯まるようになります。

永久不滅ポイントは1ポイントを5JALマイルに交換することができるため、セゾンマイル加入時は2,000円(税込)で25JALマイルが貯まることになります。

JALマイル還元率1.125%の高還元が実現できます。

審査

セゾンプラチナ・ビジネス・アメックスの審査申込み資格は「個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有するご連絡可能な方(学生、未成年を除く)」となっています。

一般的に法人カードでは、決算書や事業規模などが審査の対象となりますが、セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは決算書や法人の登記簿が提出不要です。個人の免許証やパスポート等の本人確認書類で申込みができます。設立間もない事業主の方も安心して申込みのできる法人カードです。

個人用のクレジットカードと比べて、ショッピング枠が最大500万円と限度額が比較的高く、個人用カードと使い分けることによって、事務用品や公共料金、法人税など、経費のお支払いをビジネスカード払いにまとめれば経費処理にかかる時間も削減でき、ポイントも貯まります。

保険・補償

セゾンプラチナ・ビジネス・アメックスは、国内旅行傷害保険が最高5,000万円付帯、海外旅行傷害保険が最高1億円が付帯しています。利用付帯といってセゾンプラチナ・ビジネス・アメックスで旅行商品を決済する必要があります。

さらに、海外旅行への出発と帰国の際には、対象空港と自宅への手荷物配送が1個無料になります。

対象空港:成田国際空港、羽田空港(第3ターミナル)、中部国際空港、関西国際空港

また、ショッピング安心保険が付帯しています。国内・海外を問わず、このカードを利用して購入した物品の破損・盗難などによる損害を、ご購入の日から120日間、年間最高300万円(1事故上限額300万円)まで補償いたします。

セゾンプラチナ・ビジネス・アメックスには、インターネット上での不正使用による損害を補償してくれます。またカードを紛失したり、盗難にあった場合に第三者の不正な利用で損害が発生した場合は、クレディセゾンに連絡をした日を含めて61日前までさかのぼり、その後発生した分については請求されません。

空港ラウンジ

セゾンプラチナ・ビジネス・アメックスは「プライオリティ・パス」の最高グレードであるプレステージ会員資格が付帯しています。

通常プレステージ会員の年会費は429米ドルかかりますが、こちらがタダで手に入ることになります。

プライオリティ・パスとは、世界148ヵ国以上、600を超える都市に1,300ヵ所以上の高級空港ラウンジを無料で利用できるようになる人気のサービスです。

また、国内主要空港とハワイホノルルラウンジも無料で利用することができます。

| 年会費 | 初年度年会費無料 通常22,000円(税込) 年間200万円以上の利用で翌年度は11,000円(税込) |

| 申込み資格 | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有するご連絡可能な方(学生、未成年を除く) |

| 基本ポイント | 1,000円=1永久不滅ポイント (税込・月額総額から換算) |

| ポイント有効期限 | 無期限 |

| 旅行傷害保険 | 国内旅行傷害保険 最高5,000万円 海外旅行傷害保険 最高1億円 |

| その他保険 | お買物安心保険 最高300万円 カード不正利用の補償 |

| 電子マネー | iD PiTaPa WAON モバイルSuica SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay・AMEXコンタクトレス) Google Pay(QUICPay) |

| タッチ決済 | AMEXコンタクトレス |

| 締日 | ショッピング:毎月10日 キャッシング:毎月月末 |

| 支払い日 | ショッピング:翌月4日 キャッシング:翌々月4日 |

アメックスのよくある質問

アメックスの審査まとめ

アメックスは、ステータスの高いクレジットカードとして一般的に認知されています。理由としては年会費の高さと、ブランド戦略の成功だと思います。

ただ実際はステータスは高いのですが、海外資本のクレジットカードであり、キャッシング枠がないという扱いであるため審査に通過する可能性が高いクレジットカードでもあります。

セゾンアメックスであれば年会費も低く抑えることができます。アメックスのブランドに興味のある方は、是非一度はアメックスを持っていただければと思います。決済だけに利用するクレジットカードではなく、多くイベントなど体験型のサービスを提供していますので、アメックスの魅力がよくわかると思います。