不動産を購入するときには、ペアローンなどの活用により、単体の名義ではなく夫婦の共有名義になることもあります。それは、マンションでも一戸建てでも同じです。

ただし、共有名義の場合と単体名義の場合には違いがあり、特に離婚時には要注意です。この記事では、そんな共有名義について、離婚時の注意点を含め解説していきます。

マンション・住宅の名義人

そもそも「名義人」とは、登記簿謄本(登記識別情報)に記載している名前のことであり、その物件の所有者のことを指します。不動産を購入するときには、売買契約を結ぶだけでなく、その不動産の所有権を登記する必要があります。

実際は、不動産の引き渡し時に司法書士が法務局で登記することで、その不動産が自分の名義になるという流れです。つまり、名義人とは「その不動産の所有者」を指します。

言い換えると、登記をしていなく「名義人になっていない」場合は、対外的にその物件の所有者として認められていないということです。

共有名義にする方法1:自己資金の捻出

では、まず共有名義にする方法を解説していきます。1つ目の方法は、自己資金を捻出するという方法です。つまり、その物件の購入金額の一部を支払うことで名義人になるということです。

名義人になるためには?

そもそも、名義人にはその不動産を購入した人や、相続した人しかなれません。なぜなら、誰でも名義人になれるのであれば、不動産を子供などへ贈与できてしまうからです。

そのため、たとえば夫婦が共有名義になるためには、夫も妻もその不動産を購入する際に対価(購入代金)を支払う必要があるのです。また、その不動産の持ち分割合は、基本的には捻出した金額によって決まります。

自己資金を捻出するケース

たとえば、3,000万円のマンションを購入するときに、夫が2,400万円のローンを組み、妻が600万円の自己資金を捻出するとします。その場合、夫も妻もお金を出しているので共有名義人になります。

また、原則は持ち分割は「2,400万円:600万円=4:1」となるため、80%は夫で20%は妻の資産という扱いです。

ただ、実際に持ち分割合を決めるときは司法書士と相談して決めるので、きっちり捻出した金額で持ち分割合が決まるわけではありません。

共有名義にする方法2:ペアローンを組む

共有名義にする方法の2つ目としては、夫婦でペアローンを組むことです。ペアローンに関しては以下を知っておきましょう。

- ペアローンとは?

- ペアローンのメリット

- ペアローンのデメリット

ペアローンは共有名義にするスタンダードな方法ではありますが、きちんとデメリットを理解した上で組む必要があります。

おすすめ バーチャルオフィス 銀座を比較

ペアローンとは?

ペアローンとは、夫と妻で別々にローンを組むことです。たとえば、3,000万円のローンを組むときに、夫が1,500万円のローンを組み、妻が1,500万円のローンを組むというのがペアローンです。

ペアローンを組むときは、同じ銀行内でローンを組む必要があるので、夫がA銀行でローンを組み妻がB銀行でローンを組む・・ということはできません。

ペアローンのメリット

そんなペアローンのメリットは以下の点です。

- 借入限度額が大きくなる

- それぞれ住宅ローン控除を受けられる

借入限度額が大きくなる

金融機関から借り入れするときには審査があります。審査には色々な基準がありますが、たとえば「年収の35%以内の借入」など、収入によって借入限度額があります。そのため、一人で組むよりも二人で組む方が借入額が大きくなるのです。

たとえば、借入限度額が2,500万円の夫が一人でローンを組むより、借入限度額が1,500万円の妻とペアローンを選択した方が1,500万円分、借入額が大きくなるということです。

つまり、ペアローンになることで「共有名義にできる」という点以外に、一人では購入できない物件を購入できるというメリットがあるのです。

それぞれ住宅ローン控除を受けられる

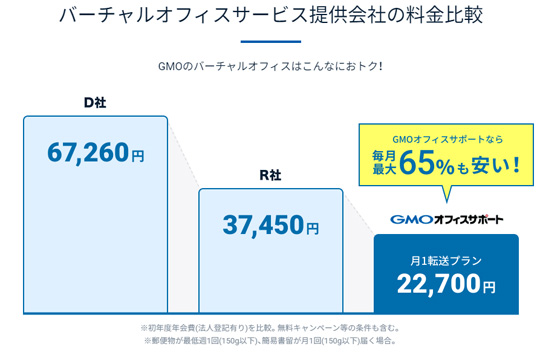

住宅ローンを組むと「住宅ローン控除」を受けることができます。住宅ローン控除を受けるには諸条件ありますが、ざっくりいうと「借入残額の1%が税金から控除される」という仕組みです。

ただし、控除額には上限があります。たとえば、夫だけが住宅ローンを組んでおり、年末の借入残債が3,000万円なら、住宅ローン控除で最大30万円(3,000万円の1%)の税金が控除されます。しかし、夫の支払っている税額が20万円の場合は20万円が限度です。

このとき、夫2,000万円、妻1,000万円のペアローンを組んだとすれば、夫は20万円で妻は10万円・・合計で30万円の控除になるというわけです。この「住宅ローン控除が受けられる額が増える」という点は、ペアローンの大きなメリットでしょう。

おすすめ 地上げ やり方や手口を解説

ペアローンのデメリット

一方、ペアローンは以下のデメリットもあります。

- お互いの連帯保証人になる

- 諸費用が高くなる

- 仕事を辞めればメリット減

- 自ずと借入額が大きくなる

お互いの連帯保証人になる

まずは、ペアローンを組むとお互いの連帯保証人になる点です。つまり、夫は妻の、妻は夫の連帯保証人になります。

連帯保証人とは、借入者が返済不能になったときに返済義務を負う人です。そのため、たとえば夫が返済不能になれば妻が支払い義務を負い、その逆なら夫が支払い義務を負うことになります。

諸費用が高くなる

ペアローンは、あくまで夫婦別々のローンを組むので、ローンを2本組むことになります。そのため、ローンを組む際の手数料が夫と妻どちらもかかるので注意しましょう。

手数料は数万円程度の場合もありますが、金額は金融機関によって異なるので確認が必要です。

仕事を辞めればメリット減

また、どちらかが仕事を辞めれば、前項で解説した「ローン控除を受けられる」というメリットはなくなります。ローン控除はあくまで所得税・住民税から控除されるので、税金を支払っていないとそもそも控除されません。

そのため、たとえば子供ができたので会社を辞めた・・などの状況になれば、せっかくどちらもローン控除を受けられたのに控除がなくなった・・ということもあり得ます。特に、所得が高くローン控除額も大きい場合には注意しましょう。

自ずと借入額が大きくなる

さいごは、自ずと借入額が大きくなるという点です。これは、上述したメリットである「借入額が大きくなる」という点と裏腹ですが、借入額が大きくなることで返済負担も大きくなります。

たとえば、前項のような「仕事を辞める」ときもそうですし、転職して収入が下がったときなども返済が厳しくなる可能性があります。

そのため、ペアローンを組む際は、仮に将来的に収入が減ったとしても返済可能かどうか?も加味して検討するようにしましょう。

おすすめ 不動産 頭金や費用・税金はどれくらい?

夫婦共有名義は離婚時に注意

ここまでで、共有名義の概要と、共有名義にする方法である「自己資金の捻出」「ペアローン」が理解できたと思います。次に、共有名義の物件は離婚時に注意が必要という点について、以下を知っておきましょう。

- 離婚時に物件はどうするのか?

- 慰謝料代わりにするときのリスク

- 上手に売却する方法

離婚時に物件はどうするのか?

離婚したときに、保有している物件をどうするかというと、基本的には売却するか、どちらかが住み続けるかの二択でしょう。

仮に、夫の名義で夫が住みつづけるなら構いませんが、共有名義の場合は売却した方が無難といえます。

慰謝料代わりにするときのリスク

共有名義の場合は、なぜ売却する方が無難かというと、理由は以下になります。

- ローンを支払えない状況になることもある

- 関係性を断ち切れない

慰謝料代わりにするとは、たとえば妻が物件に住み続けるとして、夫が慰謝料代わりにその物件のローンの一部・・もしくは全部を支払うことです。

ローンを支払えない状況になることもある

これは、ペアローンを組んで共有名義になったときのケースです。仮に、夫が1,500万円のローンを組み、妻も同じく1,500万円のローンを組んでマンションを購入したとしましょう。

この場合で、妻が慰謝料代わりにマンションに住みつづけたとしても、夫が返済不能の状態になれば連帯保証人である妻が債務(≒借金)を負います。

つまり、慰謝料代わりに物件をもらったのに、結局は自分で支払い続ける・・もしくは支払いできなければ手放さなければいけないのです。これが、共有名義で物件を慰謝料代わりにする最大のデメリットでしょう。

関係性を断ち切れない

次に「関係性を断ち切れない」というリスクは、ペアローンに限らず共有名義であればリスクになります。というのも、物件を売買したり賃貸したりするときには、名義人の許可が必要だからです。

具体的にいうと、売買契約や賃貸借契約のときに、名義人全員の署名・捺印が必要なのです。そのため、慰謝料代わりに物件をもらっても、仮に「売却する」となったときには離婚したパートナーに連絡をしなければいけません。

そのため、離婚後もパートナーとの関係性を断ち切れないというデメリットにつながります。

夫婦共有名義の物件を上手に売却する方法

このように、離婚時に共有名義の物件を慰謝料代わりにするとデメリットが大きいので、売却して財産分与することをおすすめします。

そのときは、以下の点に気を付けて売却しましょう。

- 売却下限価格と売却時期は決めておく

- 上手に関係性を保てる営業マンを選定

売却下限価格と売却時期は決めておく

まずは、売却下限価格と売却時期は明確に決めておきましょう。というのも、離婚後は夫と妻で収入などが異なるケースが多いからです。

たとえば、結婚時に会社を辞めて専業主婦になったのであれば、妻の収入はゼロになっています。そのため、少しでも「高く」売ることを優先させるかもしれません。

一方、夫にある程度収入があれば、夫は高く売ることよりも「早く」売ることを優先させるかもしれません。このように、両者の意志が異なる場合がるので、売却下限価格と売却時期は事前に決めておく必要があるのです。

上手に関係性を保てる営業マンを選定

離婚時に共有名義の物件を売却するときには、もしかしたら夫婦間は険悪な関係かもしれません。そうなると、前項のような話し合いをするのも、営業マンの力量が試されるます。

もちろん、離婚時の不動産売却以外でも営業マンとの相性は大事ですが、共有名義の物件を離婚時に売却する際は、営業マンとの相性がさらに大事ということです。

離婚で住宅ローンが払えない、共有名義の家・ペアローン解消・子供など家族への配慮はどう解決する?

夫婦共有名義のマンション・住宅の相続時は持ち分が相続される

さいごに、共有名義にした場合の相続について解説します。相続時は、亡くなった人(被相続人)の持ち分が相続人に相続されます。

たとえば、夫が8割で妻2割の持ち分割合のマンションを保有している場合に、夫が亡くなったとします。このとき、夫婦間に子供が2人いれば、妻と子供2人がマンションを相続をしますが、あくまで夫の持ち分だけの相続です。

法定相続通りなら、妻が50%、子供が各25%ずつの相続になるので、以下のような持ち分になります。

- 妻:持ち分8割×50%+元々の持ち分2割=持ち分6割

- 子供:持ち分8割×25%=持ち分2割ずつ

このように、相続時も共有名義だとルールが異なるので注意しましょう。

夫婦共有名義での物件契約・住宅ローン・建築のメリット・デメリットまとめ

共有名義になるということは、まず自己資金を捻出している・・もしくはペアローンを組んでいる…のどちらかです。どちらにしろ、離婚時にはデメリットもあるので、共有名義にするかは慎重に決めなければいけません。

特に、どちらかが債務不能になったときに、その債務を自分が負う必要がある点は要注意です。

おすすめ 不動産売却 確定申告は必要?