キャンペーン中のクレジットカードを比較❗️年会費や特典内容を解説【2025年4月】

新規入会で、ポイント還元やキャッシュバックを実施しているキャンペーン中のクレジットカードを集めました。

キャンペーン期間中はクレジットカード会社も少しでも多く獲得したい考えですので、スマホ決済でさらに還元や、Amazonでポイントアップなど、お得なキャンペーンが併用されることも多く、普段のクレジットカード発行よりお得になります。

クレジットカードのキャンペーンでは、利用金額の達成設定や、明細書の設定などの設定が条件になっているものが多くなっていますので、キャンペーンの金額が高いものだけではなく、条件をクリアできそうかもあわせて確認しましょう。

本サイトにはプロモーション広告を含みます。なお、掲載されている広告の概要や評価等は事実に反して優遇されることはありません。

- キャンペーンを実施中のクレジットカードを一覧で確認できる

- キャンペーンの内容と年会費・審査基準などの特徴が分かる

- 法人・個人事業主向けのクレジットカードのキャンペーンが分かる

- キャンペーンの条件クリアが簡単なクレジットカードがわかる

クレジットカード会社は、新規会員を獲得の目標を、四半期ごとや年単位で設定しています。

新規獲得目標を達成するために、大型の予算を使ってキャンペーンを開催したり、テレビコマーシャルや雑誌掲載などで露出を大幅に増やしたりします。

最近では、スマホ決済と連動した還元率のアップであったり、進学や就職を備えて生活環境が変わる方などを対象とした新規ユーザーの獲得に力を入れています。

クレジットカード会社が、こういった大きな予算を投入している時期は、クレジットカードを新規に申し込む大チャンスです!普段のクレジットカード キャンペーンより、かなりお得な内容が提示されるからです。

キャンペーン内容は様々ですが、ポイント還元やキャッシュバックがメインのものが多くなっています。

キャンペーン中のクレジットカード

この記事では【2025年4月最新】キャンペーンを実施中のクレジットカードについて詳しく解説しています。

キャンペーン中のクレジットカードの選び方

キャンペーン中のクレジットカードは大きな還元があるのでお得ですが、自分のライフスタイルに合ったカードを選ぶことが大切です。例えば、生活圏内にマルイがあるならエポスカードを選べば普段の生活で上手にポイント還元や割引きを受けることができます。

ネットショッピングは楽天市場が多いという方なら、やっぱり楽天カード!といった感じになります。生活圏内にカードの対象サービスがあることが一番大事ですね。

カード会社は大きな宣伝費用をかけてキャンペーンを行っているので、普段より受け入れ態勢をと問えていると言われます。クレジットカードを作るならキャンペーンを狙っていきましょう!

初めてのクレジットカードを検討している方はクレジットカードとは?初めてクレジットカードを検討する方に特徴や仕組みを詳しく解説を参考にしてみてくださいね!

キャンペーンの対象かどうかを確認しよう

クレジットカードの入会キャンペーンは、新規でクレジットカードを作る方が対象です。以前、同じクレジットカードを持っていたことがある方は再度発行しても新規入会の対象者にはなりません。また、同じクレジットカード会社が発行する別のクレジットカードの発行も対象外になることがあります。

クレジットカード名称の変更の場合も注意が必要です。例えば、最近、PayPayカードが発行されましたが、PayPayカードの前身はヤフーカードです。ヤフーカードの会員の方や、以前、ヤフーカードの会員であった方は入会キャンペーンの特典の対象外になっています。

キャンペーン中のクレジットカードの複数枚の申込み・即解約はやめましょう

クレジットカードの入会キャンペーンは、大きなポイントやキャッシュバックなど魅力的ですが、特典目当てに複数枚申込んだり、すぐに解約することはやめましょう。

短い期間に複数枚のクレジットカードを申込むと、多重申込みとして信用機関に記録が残ります。多重申込みの記録がある場合、クレジットカード会社が審査で落とすことがあります。短期間で多くの申込みをした記録をクレジットカード会社は良く思っていないため、本当にクレジットカードが必要な時に審査に通らないなんてことが起こりえます。

また、短期間でのクレジットカードが多い場合も、クレジットカード会社からするとキャンペーン目当てで実際にはクレジットカードの利用が少ないのではないかと考えられ、審査落ちしてしまうことが考えられます。

クレジットカードのおすすめ基礎知識

クレジットカードを持つ上で、どのような仕組みで支払いが完了するのかをきちんと理解しておくことが重要です。

仕組みを理解しないでむやみに利用ししまうと、結果的に使いすぎやリボ地獄などに陥ってしまうことも。クレジットカード おすすめから利用方法をしっかり確認しましょう。

「クレジットカード=借金」と捉えてしまう方が日本で多いのは、きちんとその仕組みや歴史を理解していないから。

正しく使えばかなり便利なクレジットカードの機能を、この場でしっかり勉強しましょう。

クレジットカードの主な機能 ショッピング機能

クレジットカードには大きく2つの機能が備わっています。

ショッピング機能

ショッピング機能というのはクレジットカードの基幹機能です。

何かものを購入したり、サービスを利用してその代金を支払うときに現金の代わりとして使用します。

大きな買い物をする際に大金を持ち歩くのは非常に危険です。日本であればそこまで盗難被害に遭うこともないですが、海外においては日本と事情が異なります。

国によっては、1万円以上持ち歩くのは危険だと警告している国も…。そんなときに便利なのがクレジットカードですね。

クレジットカードの主な機能 キャッシング機能

キャッシング機能というのは、ショッピング機能についでクレジットカードの軸となる機能です。キャッシングはその名の通りATMを利用して、「キャッシュ=現金」を引き出すことです。

急に現金が必要になったが今手持ちがない、海外通貨が足りなくなったから現地でATMから引き出したいなどというときに便利。

ただし注意すべき点が幾つかあります。

キャッシング機能には審査が必要

キャッシング機能をカードに付帯させるには、カード発行とはまた別の「年収」という基準による審査が必要です。

クレジットカードの申し込みの際に、多くのカードではキャッシング希望額というものを申告します。

その額がカードホルダーにとって適正であるか審査した上で、適正額が「キャッシング利用可能額」として与えられる仕組みになっています。

※当然キャッシング枠が不要であれば、希望額を0で申告することも可能です。

利息がかかる

キャッシングはショッピングとは異なりお金を「借りている」こと。

借入日数によって日割りで利息がかかってきます。

利率の上限は法律で定められていますが、その利率はカード会社によって異なります。

またカード次第でキャッシング利用は自動的にリボ払いの設定になっているケースもあるので、事前にしっかり確認しておくべきです。カードローン おすすめなども検討してみましょう。

クレジットカードの主な機能 リボ払い

クレジットカードで利用代金を分割して支払う場合の代表的な支払い方が「リボ払い」です。

リボ払いとは、クレジットの利用可能額および月々の支払金額をあらかじめ決めておく支払い方式を指します。

リボ払いのメリットは毎月の支払額を一定に保つことが出来る点でしょう。高額な商品を購入しても月々の支払額が定額になることで、生活への影響を少なく抑えることが出来ます。

その一方で、デメリットとして挙げられるのがリボ払いの高い手数料です。

商品の代金が高額になればなるほど支払代金の完済まで時間がかかり、その分、毎月リボ払い手数料を請求されてしまいます。

リボ払いは完済まで時間が掛かるため、その期間中手数料(利息)を負担する必要があります。

リボ払いでは利用残高を早い段階で減らすことがポイントです。余裕が出来た段階から繰り上げ返済などを積極的に利用するよう心掛けましょう。

ほとんどのカード会社では、リボ払いの利用残高を指定金額から全額まで、まとめて1回で返済することが可能になっています。

支払い以外の機能

クレジットカードは上記のようは支払いに関する機能以外にも、ざまざまな機能をもっています。どれも利用者にとっては便利でお得な機能ですよ。

ポイントが貯まりやすい!

通常、現金で買い物をしても各店舗のポイントカードを持参していればポイントは貯まります。

しかし、クレジットカードで決済するとポイントの還元率が高くなるケースがほとんどです。

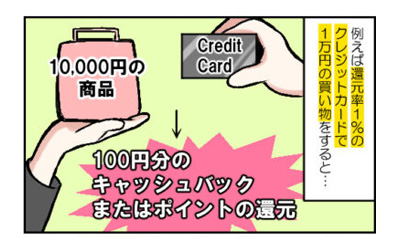

クレジットカードにおけるポイント還元率とは、利用金額に対して何円相当のポイントが付与されるのかを表したものです。

現在発行されているクレジットカードの多くは、各カード独自のポイントシステムを採用しています。

そのため、カードごとにポイント還元率は異なります。

クレジットカードには「保険」がついてくる

多くのクレジットカードには「保険機能」がついています。

保険の「付帯形態」とは?

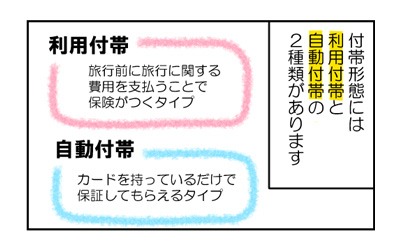

クレジットカードの種類によっては、色々な保険がついてきます。しかし、カードによって付き方が変わってきます。

保険の付き方を「付帯形態」といい、主な種類は2種類です。

「利用付帯」と「自動付帯」

- 利用付帯:保険が付いたカードを旅行に使うことで保証されます。

- 自動付帯:カードを持っているだけで保証してもらえます。

たとえば、海外旅行で怪我をした場合、自動付帯の海外旅行損害保険があればカードを持っているだけで治療費を保証してもらえます。

利用付帯のカードの場合は事前にその旅行に関する費用のカード決済が必須です。

傷害保険を付帯しているクレジットカードは多く存在しますが、そのほかにもさまざまな保険があります。

クレジットカードについてくる代表的な保険に、「ショッピング保険」があります。

万が一の盗難や不正使用を保証してくれる保険なので、セキュリティ面でも安心してクレジットカードを利用できます。

他には、旅行時の怪我や病気を保証してくれる「旅行損害保険」。

ユニークな保険だと、ゴルフプレイ中にホールインワンを達成したときの祝賀会費用が保証される「ホールインワン保険」もあります。

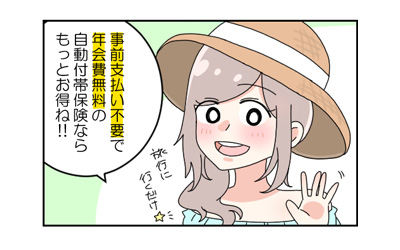

とくに便利なのが海外での急なアクシデントから守ってくれる「海外旅行傷害保険」です。多くのクレジットカードに付帯しています。年会費無料のクレジットカードでも付帯している場合がありますよ!

クレジットカードのショッピング保険で安心

クレジットカードで代金決済をすると「ショッピング保険」を利用することが出来ます。

ショッピング・プロテクションやショッピングガード、お買い物保険などカード会社によってさまざまな呼び名が存在しますが、そのほとんどは似通った内容です。

年会費無料のクレジットカードにもショッピング保険が付帯しているケースが多くなっていますが、付帯していないクレジットカードも存在するため注意しておきましょう。

年会費無料のクレジットカードの例として、「JCB CARD W」の場合では「ショッピングガード保険」が付帯されています。

JCB CARD Wで購入した商品が90日以内に破損したり、盗難被害に遭った際に100万円まで補償するというシステムです。

利用実績を積んでいけばカードのランクアップも!

クレジットカードの利用代金を毎月しっかりと支払っていれば、クレジットカード会社によっては利用可能額を自動的に増額してくれるケースが存在します。

つまり、毎月クレジットカードをショッピングに利用しているだけで信用度がアップするということ。

クレジットカードによってはゴールドカードやプラチナカードなどのインビテーション(招待状)が届くこともあるため、上位カードへのランクアップを狙うのも1つの手段です。

キャンペーン中のクレジットカードでよくある質問

- 以前同じクレジットカードを作っていてもキャンペーンの対象ですか?

-

新規入会キャンペーンの対象は1回のみになります。2回目の申込みは対象外です。

- おすすめのキャンペーンを教えてください。

-

キャンペーンの条件を達成しやすいエポスカードや楽天カードがおすすめです。